임차비용·모기업 로얄티 부담…경쟁사比 수익성 1/3수준

점포 매각통한 금융비용 감축보다 임차비용 증가분이 더 커

-

[06월05일 08:30 인베스트조선 유료서비스 게재]

대형마트 업계의 수익성 악화는 공통 분모이지만, 홈플러스는 그 정도가 이마트·롯데마트 등 경쟁사들에 비해 보다 심각하다.

'수익성 개선'은 유통업계의 최대 화두다. 하지만 홈플러스는 구조적인 비용 발생으로 수익성을 개선하기가 상대적으로 쉽지 않다는 분석이다.

-

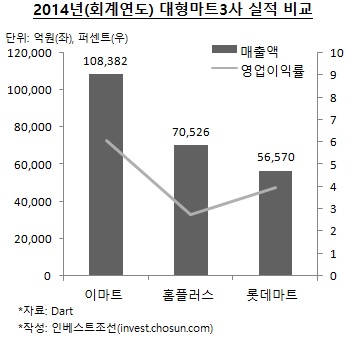

지난해 회계기준으로 보면 대형마트 3사(이마트·홈플러스·롯데마트) 중 홈플러스가 가장 낮은 수익성을 기록했다. 홈플러스의 별도기준 매출액과 영업이익은 각각 7조526억원, 944억원(영업이익률 2.76%)이었다. 홈플러스테스코와 홈플러스베이커리 실적이 포함된 연결기준으로 보면 영업이익률은 2.08%로 떨어진다.

대형마트 업계가 전반적인 침체기에 빠졌다는 점을 감안해도 홈플러스의 수익성은 낮은 편이라는 분석이다.

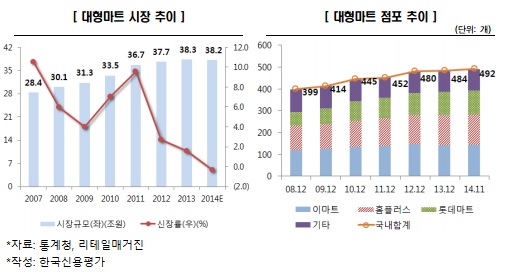

대형마트 시장은 2012년 이후 성장세가 크게 둔화됐다. 기업형슈퍼마켓(SSM)·편의점 등 유사형태의 업체들이 시장에 진입했다. 정부규제(의무휴업) 강화도 대형마트 성장세를 위축시켰다. 이러한 상황에서 이마트와 롯데마트(국내)는 각각 6.06%, 3.96%의 영업이익률을 기록했다. 홈플러스와 비교하면 2~3배가량 높다.

홈플러스가 상대적으로 낮은 수익성을 보이는 것은 세일즈앤드리스백(Sales & Lease Back)과 로열티 등 구조적인 이유 때문이다.

홈플러스는 세일즈앤드리스백으로 2012년 이후에만 총 8개 점포를 매각했다. 이를 통해 마련한 자금 규모는 약 1조2000억원에 이른다. 매각대금은 차입금 감축에 사용됐다. 그 결과 2012년 2월 별도기준 3조원 이상이었던 총차입금은 2014년 2월 1조7042억원으로 줄었다. 같은 기간 연간 금융비용도 1383억원에서 502억원으로 감소했다.

-

총차입금 규모는 줄었지만 매년 점포 리스에 들어가는 비용은 늘었다.

홈플러스는 2014년 한 해 동안 부담해야 할 최소 리스비용이 2846억원이라고 밝혔다. 이후 4년간 부담해야 할 최소 리스비용은 9708억원에 이른다. 2012년 지급임차료는 1796억원 수준으로, 세일즈앤드리스백을 통해 절감된 금융비용 보다 더 많다.

한국기업평가는 "리스비용 증가가 영업기반이 훼손될 정도는 아니지만, 수익성이 악화하는 점은 신용도에 부정적"이라고 밝혔다.

홈플러스가 국내 대형마트 업체 중 유일한 외국계라는 점도 수익성 악화 배경으로 꼽힌다.

홈플러스가 모기업인 영국 테스코(TESCO)에 2013년 한 해 동안 지급한 상표·로고·라이센스 사용료 규모는 759억원에 이른다. 2013년 2월 이후 해당 수수료율은 기존 매출액의 0.05%에서 0.864%로 늘었다. 관련업계 관계자는 "다른 업체 관례에 비춰볼 때 해당 수수료율이 과도한 수준이라고 할 수는 없지만 금액의 절대치가 작지는 않다"고 밝혔다.

향후 홈플러스가 매물로 나올 경우 상대적으로 낮은 수익성 때문에 새 인수자를 찾는데 걸림돌이 될 수 있다는 우려도 나온다.

금융업계 관계자는 "국내 경쟁사는 독과점 이슈로 인수가 사실상 불가능하고, 까르푸·월마트 등 해외업체도 과거 실패경험으로 시장에 진출할 가능성 불투명하다"며 "이런 상황에서 수익성 악화는 투자요인을 떨어뜨린다"고 전했다.

이미지 크게보기

이미지 크게보기