공모가 낮추고 주관사 성과 보상 높여…투자자에 긍정적

규제 회피용 IPO 의식, 신주 발행 늘려 성장스토리 확보

-

[06월03일 18:01 인베스트조선 유료서비스 게재]

이노션 기업공개(IPO)는 대주주의 자금 확보보다는 회사 및 현대차그룹의 평판에 더 비중을 뒀다는 평가가 나오고 있다. 정의선 현대자동차 부회장과 정성이 이노션 고문만을 위한 상장이 아니라, 투자자와 주관사단도 만족할 수 있는 방안을 찾기 위해 고심한 흔적이 엿보이기 때문이다. 재무적 투자자(FI)들의 기대에 못 미치는 공모가, 신주 발행으로 성장 스토리를 만든 점, 주관사단에 대한 성과 보상 규모를 늘린 점이 그 예로 꼽혔다.

-

- 이노션 기업공개(IPO)에서 구주매출에 나선 정성이 이노션 고문(좌)과 정의선 현대자동차 부회장.

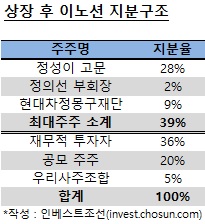

이노션은 상장 준비 과정에서 공모 투자자를 고려하는 모습을 보였다. 이는 공모 구조에 묻어난다. 일감몰아주기 규제 회피를 위한 최소한의 지분율을 맞추면서도(최대주주 개인 지분율 30% 미만) 신주 발행 규모를 최대한 늘려 '성장을 위한 상장'이라는 스토리를 만들었다. 1000억원에 미치지 못할 것으로 예상되던 신주 발행 규모는 최대 1400억원으로 늘어났다.

이노션은 이렇게 확보한 자금을 해외 인수합병(M&A)에 활용할 계획이다. 북미나 유럽 등 핵심 시장의 매체대행사를 인수하면 광고 수익성을 끌어올리며 영업망도 확대할 수 있다.

지분을 모두 매각하려 했던 정 부회장이 2%의 지분을 남긴 점도 같은 맥락으로 해석된다. 현대자동차그룹과의 연결고리를 남겨 이노션의 무형 가치를 끌어올리려는 포석이라는 것이다. 이는 공모에 참여할 투자자들에게 긍정적으로 작용할 전망이다.

공모가도 당초 시장 예상보다 낮은 수준으로 결정됐다. 이노션은 보통 1분기엔 실적이 나쁘고 4분기에 최대 실적을 기록하는 매출 구조를 가지고 있다. 대형 프로젝트가 연말에 끝나며 입금이 완료되는 경우가 많은 까닭이다.

이노션은 지난해 연간 실적으로 주당 가치를 한 차례 산정(8만8300원)하고, 1분기 실적을 연환산해 다시 한번 산정(7만4900원)한 뒤 이를 평균해 주당 평가액을 산출했다. 이 과정에서 자연스럽게 주식의 가치가 10%가량 낮아졌다. 여기에 최대 21%의 할인율을 적용한 게 공모희망가 밴드(6만4000~7만1000원)다.

-

현재 국내 동종업체인 제일기획의 주가순이익비율(PER)은 24배다. 이노션의 경우 공모가밴드 하단 기준 PER이 지난해 주당순이익 기준 15배(일회성 이익 제외하면 17배) 수준이다. 이 때문에 구주매출을 생각해온 재무적 투자자(FI)들은 지분 매각 시기를 상장 후로 미뤘다.

인수단 관계자는 "구주매출에 나선 정 부회장과 정 고문이 '규제 회피를 위해 상장하며 지분도 비싸게 판다'는 비판을 의식하는 것 같다"며 "현대차그룹에서도 상장 후 주가가 상승 곡선을 그리는 모습을 기대하고 있는 걸로 보인다"고 설명했다.

FI들의 구주매출 취소와 낮은 공모가로 인해 수수료가 줄어들게 된 주관사단엔 성과보상을 약속했다. 이노션은 기본 인수 수수료로 0.9%를 보장하고, 공모 흥행·장기투자자 유치 등 결과를 종합 평가해 최대 0.4%의 성과보상 수수료를 추가로 지급하기로 했다. 합치면 1.3%로 최근 3년 내 시가총액 1조원 이상 대형 공모 중 수수료가 가장 후한 편이다.

이노션은 IPO 공모 규모는 최대 3550억원이다. 6월말 국내외 투자자 모집 및 설명회(IR)를 진행하고 7월8~9일 공모 청약이 완료된다. 상장 후 예상 시가총액은 1조4000억원 수준이다.