기존 차입금 9300억에 운영비 등 700억 증액

만기 2032년까지…변동금리 3%대·고정금리 4.3%

-

[06월08일 18:56 인베스트조선 유료서비스 게재]

복합화력발전 사업자인 동두천드림파워가 1조원 규모의 차입금 리파이낸싱을 추진한다.

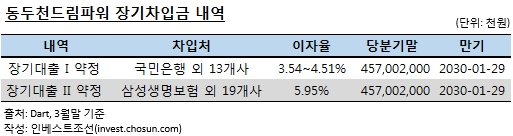

8일 관련업계에 따르면 동두천드림파워는 기존 차입금 9300억원에 운영비 및 추가 설비자금 용도로 700억원을 더해, 총 1조원 규모 차입금 리파이낸싱을 추진 중이다. 기존 차입금은 지난 2012년 KB국민은행과 삼성생명이 대주단을 구성해 주선한 바 있다.

새 차입금은 기존과 마찬가지로 변동금리를 적용하는 '장기대출 I 약정'과 고정금리를 적용하는 '장기대출 II 약정'으로 나뉠 전망이다. 변동금리는 3%대로, 고정금리는 4.3%로 낮추게 된다. 대출기간은 17년간이며, 만기는 2032년까지다.

-

이번 리파이낸싱을 통해 기존 금융기관 중 일부는 차입금 규모를 축소하거나 대주단에서 빠지는 한편, 새로운 금융기관의 참여가 이뤄질 것으로 보인다. 금리가 상대적으로 높은 장기대출 II 약정 쪽 투자자 모집이 더 원활한 것으로 알려졌다.

새로 대주단에 참여하는 것을 검토 중인 한 금융기관 관계자는 "LNG복합화력 사업성 전망이 불투명하고 금리 상황을 감안할 때 사실상 마지막 리파이낸싱이 될 가능성도 있어 참여해야 할지 고민스럽다"고 말했다.

동두천드림파워는 동두천 복합화력발전소 공동개발사업을 위해 설립한 특수목적법인(SPC)으로 한국서부발전(34%), 삼성물산(31%), 현대산업개발(14%), KB동두천드림파워사모증권투자신탁(11%), GS에너지(10%)가 주주로 참여하고 있다. 한국서부발전은 지난해 정부의 공공기관 정상화 방침에 따라 지분 10%를 GS에너지에 매각한 바 있다.

이미지 크게보기

이미지 크게보기