주요 24개사, 올해 투자 계획보다 20% 줄여

M&A 위축…셸-BG그룹 인수 등 대형거래는 성사

중소형사 버티기 힘겨울 듯…하반기 이후 매물로 나올 가능성

-

[06월08일 13:20 인베스트조선 유료서비스 게재]저유가 기조가 이어지면서 글로벌 에너지업계에도 변화가 오고 있다. 주요 기업들은 투자를 줄이고 자산매각 계획을 내놓는 등 비용절감에 들어갔다. 유가급락 직후 인수·합병(M&A) 시장은 다소 얼어붙었으나, 대형사간 굵직한 거래들이 속속 등장하기 시작했다.

시장에선 올 하반기 이후 수익성 악화를 버텨내지 못한 중소형사들이 대거 매물로 나올 것으로 보고 있다. 과거보다 자산가치가 떨어지면서, 비교적 저렴한 가격에 인수할 기회가 열렸다는 평가다. 기업들간 크고 작은 거래로 향후 업계구도가 바뀔 가능성이 커졌다.

◇ 경기둔화에 유가급락…투자 줄이고 비용절감 카드 꺼낸 기업들

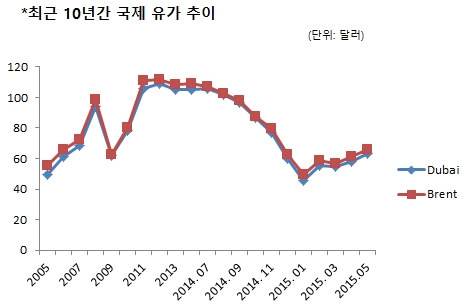

글로벌 에너지업계는 5~7년전만 해도 호황기 속에 성장가도를 달리고 있었다. 2008년 금융위기 여파로 경기가 둔화됐음에도, 중국의 폭발적인 경제성장이 수요를 이끌었다. 국제유가 또한 이 시기 배럴당 100달러를 돌파하는 등 꾸준한 상승세를 보였다. 기업들은 성장에 대한 기대로 투자를 늘렸고, M&A도 활발히 이뤄졌다. 국내업체들 또한 이 흐름을 타고 대규모 투자를 단행했다.

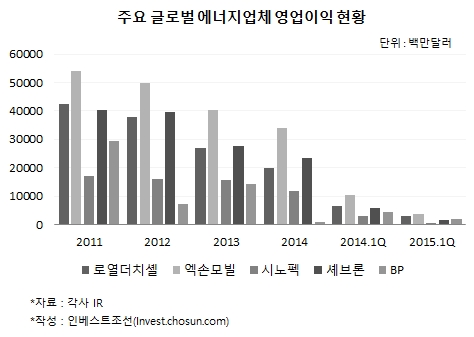

오래 지나지 않아 분위기는 바뀌었다. 글로벌 경기침체가 이어졌고, 유가도 하락세에 접어들었다. 기업들의 실적도 악화됐다. 로열더치셸(Royal Dutch Shell)·엑손모빌(Exxon Mobil)·시노펙(Sinopec)·셰브론(Chevron) 등 주요 글로벌기업들은 2011년 이후 지속적으로 매출감소와 수익성 저하를 겪고 있다.

-

유가가 급격히 떨어진 지난해 하반기부터는 기업들이 사업전략에도 변화를 주고 있다. 셸은 올해 당초 계획보다 자본투자를 20억달러가량 줄일 계획이다. 대신 올해부터 약 20억달러가량의 비핵심자산 매각에 나선다.

벤 반 뷰어든 셸 최고경영자(CEO)는 “비핵심자산 매각과 함께 영업비용 및 자본지출을 지속적으로 줄여나갈 것”이라고 밝힌 상태다.

다른 글로벌기업들도 비슷한 상황이다. 투자는 줄이고 구조조정이나 자산매각과 같은 비용절감에 무게를 두는 모습이다. 셸을 비롯해 셰브론·BP·토탈(Total) 등 주요 글로벌기업 24개사가 올해 계획한 자본투자 규모(합산)는 총 2645억달러로, 지난해보다 20% 줄었다.

M&A 시장도 다소 위축된 모습이다. 시장조사기관 IHS와 컨설팅업체 언스트앤영(EY) 등에 따르면, 올 1분기 글로벌 에너지업계에서 이뤄진 M&A는 총 282건이다. 지난해 4분기보다 33.3%가량 감소했다. 거래자산 규모도 1583억달러에서 416억달러로 줄었다.

-

한동안 보이지 않던 대형거래들은 다시 등장했다. 지난해 11월 미국 원유탐사기업인 핼리버튼(Halliburton)이 동종업체인 베이커휴즈(Baker Hughes)를 346억달러(한화 약 38조원)에 인수하기로 했다. 지난 4월엔 셸이 영국 BG그룹을 700억달러(76조원)에 인수하기로 했다. 최근 10년간 업계에서 가장 큰 규모의 거래다.

전반적으로 기업들이 수익성 악화를 견뎌내는 전략에 들어간 가운데, 비교적 재무상태가 양호한 대형사들이 전략적으로 M&A에 나선 모습이다. 업계에선 유가가 배럴당 10달러대까지 하락했던 1990년말과 비슷하다는 평가가 많다. 초대형 M&A로 꼽히는 엑손모빌의 탄생(789억달러), BP의 아모코(Amoco) 인수(482억달러), 셰브론의 텍사코(Texaco) 인수(420억달러)가 모두 이때 이뤄졌다.

◇ 하반기 이후 무너지는 기업 나올 전망…M&A 기회 열린다

시장상황이 악화됐음에도 지금까지는 중소형사들도 잘 견뎌내고 있다. 고유가 시기 생산원유의 판매가격을 헷징(Hedging) 해놓은 게 컸다는 평가다. 하지만 상당수의 헷징계약이 올해말 만료된다. 현재 석유수출국기구(OPEC)가 원유 감산의지를 보이지 않는데다 미국의 증산으로, 당분간 저유가 기조가 이어질 것이란 전망이 적지 않다. 해당기업들의 수익성이 악화될 가능성이 크다.

이지평 LG경제연구원 연구위원은 “올 하반기부터는 못 버티는 업체들이 나올 것으로 본다”며 “재무적 여력이 되는 대형사들은 M&A를 통해 다시 수익성을 끌어올릴 기회”라고 설명했다.

-

에너지산업에 대한 투자양상이 달라지고 있는 것도 기업들에겐 부담요인이다. 과거에는 개발효과만 보고도 투자자들이 자금을 댔다. 지금은 일정수준의 수익성이 보장돼야 투자가 이뤄진다. 사업성뿐만 아니라 비용관리도 중요해졌다는 평가가 나오는 배경이다.

수요처 확보도 중요해졌다. 미국 등에선 정부가 더 이상 일정기간 기업들로부터 에너지원이나 전기를 구매하겠다는 계약을 맺지 않는 쪽으로 정책방향을 바꾸고 있다. 기업들이 스스로 수요까지 확보해야 하기에 부담이 더 커졌다.

업계 관계자는 “미국 서부지역엔 독립계 중소형사들이 많은데, 이들이 개발에 뛰어들어 성과를 보기까진 보통 10년 정도 걸린다”며 “지금 같은 변화 속에서는 이 기업들이 버텨내기란 쉽지 않아 보인다”고 밝혔다.

기업들도 이와 같은 상황을 지켜보며 M&A를 염두에 두는 분위기다. EY가 지난달 주요 글로벌 석유기업 경영진을 상대로 한 조사에 따르면, 약 56%가 향후 1년내 자산 및 기업을 인수하는 것을 고려하고 있다. M&A를 고려하는 기업 중 72%는 2억5000만달러 미만의 거래를 원한다고 응답했다.

EY는 “저유가 상황은 경쟁기업 및 자산을 저가에 매입할 수 있는 좋은 기회”라며 “올 하반기부터 M&A가 활발해질 것”으로 내다보고 있다.

이곳저곳에서 지각변동의 신호가 차례로 나타나고 있다. 시간이 지나면서 기업간 전략적 합종연횡과 크고 작은 거래가 이어질 것으로 보인다. SK이노베이션이나 GS에너지 등 국내업체들한테도 좋은 기회라는 의견이 많다. 다만 현재의 재무적 부담을 극복하고 결정을 내릴 수 있느냐가 과제로 언급되고 있다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기