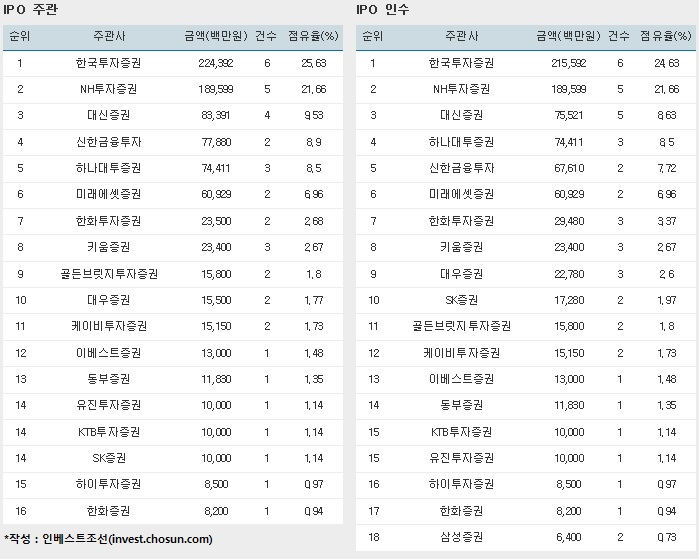

[인베스트조선 2015년 상반기 집계][IPO 주관·인수·주선 순위]

상반기 IPO 총 37건…한국證 6건으로 1위

SK D&D 대표주관 대신證 3위 기록 순항…대우證 '주춤'

-

[06월30일 18:37 인베스트조선 유료서비스 게재]

-

최경수 한국거래소 이사장은 올해 초 연간 신규 기업공개(IPO) 목표로 총 170곳을 제시했다. 유가증권 20곳, 코스닥 100곳, 코넥스 50곳으로 구체적 수치도 내놨다. 상반기가 지난 현재, IPO 목표대비 달성율은 22%에 불과했다.

30일 인베스트조선 리그테이블에 따르면 올 상반기 유가증권 및 코스닥시장 IPO 건수는 총 37건, 규모로는 8754억원으로 집계됐다. 유가증권 상장은 지난 3월 세화아이엠씨·NS쇼핑과 6월 NS쇼핑 등 3건, 코스닥시장은 총 34건, 코넥스는 14건이다. 코스닥 상장 중 21건은 기업인수목적(스팩; SPAC)이 차지했다. 지난해 상반기 IPO는 총 8건, 3685억원과 비교하면 거래 건수는 늘었다.

지난해 IPO 리그테이블 2위를 기록한 한국투자증권은 상반기 IPO 주관 6건을 기록하며 선두에 위치했다. 한국투자증권은 2000억원 규모의 NS쇼핑과 100~400억원 규모 중소형 IPO 4건의 대표주관을 맡으며 거래실적을 쌓았다. 스팩은 한 건도 결성하지 않았다.

NH투자증권은 이달 상장을 완료한 1400억원 규모 경보제약과, 세미콘라이트, 스팩 3건 등 총 5건의 IPO 대표주관을 담당했다. 한국투자증권에 이어 2위를 기록했다.

올 상반기 IPO 시장에선 대신증권이 눈에 띄었다. 지난해 IPO 5건, 총 1035억원 규모의 대표주관을 맡은 대신증권은 올해 상반기에만 대표주관 4건, 총 839억원 규모 IPO를 성사시켰다. 대신증권은 신한금융투자와 함께 국내 부동산 시행업체로는 최초로 증시에 입성한 SK D&D의 대표주관을 담당했다. SK D&D는 수요예측 과정에서 총 725곳의 기관이 참여, 570대 1의 경쟁률을 기록했다. 공모가는 밴드 상단을 초과해 확정됐다.

지난해 1위를 기록한 KDB대우증권은 주춤한 모습이다. 현재까지 스팩 2건을 결성하는데 그치고 있다.

하반기에는 대규모 IPO가 잇따를 예정이다. 오는 7월 3400억원 규모 미래에셋을 시작으로, 토니모리, 이노션 등이 순차적으로 IPO를 계획하고 있다.

이미지 크게보기

이미지 크게보기