총 30조3009억원 발행…저금리에 발행 규모 증가

KB證, 상반기 5조2902억어치 주선 1위

-

[06월30일 16:00 인베스트조선 유료서비스 게재]

-

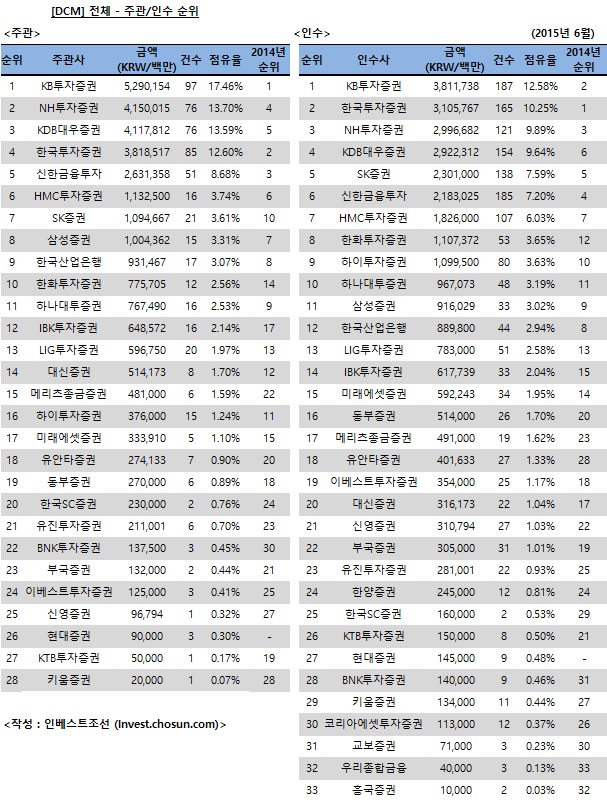

KB투자증권의 회사채 주선 독주가 이어지는 가운데 2위 자리를 놓고 NH투자증권·KDB대우증권·한국투자증권이 치열한 경쟁을 펼치고 있다.

인베스트조선이 집계한 리그테이블에 따르면 올해 1월부터 6월까지 증권사가 주선한 회사채(여신전문금융회사채권·자산유동화증권 포함, 일괄제외)는 총 30조3009억원어치다. 저금리 기조로 발행 규모는 전년 동기 대비 2조6000억원 이상 증가했다.

우량기업 쏠림 현상은 계속 됐다. 일반회사채의 경우 전체 21조7910억원 중 신용도 A 이하 업체들의 발행액은 약 2조7000억원에 그쳤다. 신용도 BBB+이하 업체의 발행액은 4100억원에 불과했다.

KB투자증권은 올 상반기 총 5조2902억원 규모 회사채 발행을 주선했다. 점유율은 17.46%로 지난해 같은 기간과 비교해서 1.3%포인트가량 증가했다. 2위 NH투자증권과 3.76%포인트 격차를 내며 여유롭게 선두자리를 지켰다.

KB투자증권은 1분기 롯데칠성음료(2800억원), 2분기 SK네트웍스(3500억원)·한솔제지(1000억원) 등의 단독대표주관을 맡았다. 자산유동화증권(ABS)도 주선 1위를 차지하며 실적 쌓기에 큰 힘이 됐다.

올 상반기에는 NH투자증권의 선전이 두드러진다. 우리투자증권과 NH농협증권이 합병하기 전인 지난해 상반기, 두 증권사의 합계 주관 실적은 3조5427억원으로 전체 4위 정도의 수준이다.

NH투자증권은 올해 상반기 총 4조1500억원 규모의 회사채 발행실적을 올리며 2위로 올라섰다. 일반 회사채부문에서 가장 많은 주선실적(3조7654억원)을 올렸다. ABS 부문에서는 다소 저조한 실적(3857억원)을 기록했고, 이로 인해 KB투자증권과 격차를 보였다.

NH투자증권은 1분기 삼성중공업(5000억원) 단독대표주관, 한국타이어(5000억원) 발행 대표주관을 맡으며 2건의 발행으로만 1조원의 주선 실적을 올렸다.

KDB대우증권과 한국투자증권도 NH투자증권 뒤를 이어 치열한 경쟁을 이어갔다. 두 증권사는 각각 점유율 13.59%, 12.60%를 기록하며 NH투자증권(13.70%)의 뒤를 바짝 쫓았다.

두 증권사는 각각 지난해 선전했던 부문에서 좋은 실적을 이어갔다. KDB대우증권은 지난해 2위를 차지했던 ABS부문에서 약 1조원가량 주선실적을 올리며 전체 3위자리를 차지했다. 지난해 일반 회사채부문 1위에 올랐던 한국투자증권은 역시 일반 회사채 부문에서 3조2813억원 실적을 올렸다. 특히 한국투자증권은 현대차그룹 발행에서만 1조원에 가까운 실적을 올리며 전체 4위에 이름을 올렸다.

신한금융투자의 약세도 눈에 띄었다. 신한금융투자는 작년 상반기 4조원에 가까운 주선 실적을 올리며 2위에 올랐지만 올해는 2조6314억원에 그쳐 5위로 내려앉았다.

HMC투자증권·SK증권·삼성증권·한국산업은행은 작년에 이어 올해도 10위권 이내에 순위를 올렸다. 지난해 10위에 이름을 올렸던 하이투자증권은 10위권 밖으로 밀려났다. 현대로지스틱스(400억원) 단독대표주관을 맡은 한화투자증권이 새롭게 10위 자리를 차지했다.

KB투자증권은 전체 회사채 인수부문에서도 1위에 올랐다. 올 상반기 총 3조8117억원어치 회사채를 인수했다. 뒤를 이어 전년 동기 1위를 차지했던 한국투자증권이 3조1057억원어치를 인수했다. NH투자증권과 KDB대우증권도 3조원에 가까운 회사채를 인수하며 각각 인수부문 3·4위에 올랐다.

이미지 크게보기

이미지 크게보기