[인베스트조선 2015년 상반기 집계] [ABS 주관순위]

KB證, 단말기·자동차할부채권 등 종류 다양

KB證, 단말기·자동차할부채권 등 종류 다양

-

[06월30일 16:02 인베스트조선 유료서비스 게재]

-

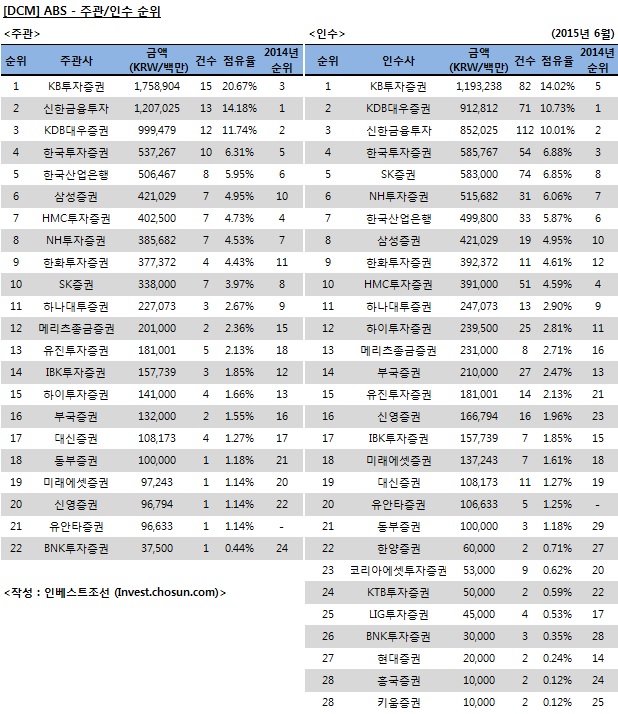

자산유동화증권(ABS) 발행 규모가 예년에 비해 줄어든 가운데 KB투자증권이 ABS 주관 1위 자리를 지켰다. 신한금융투자와 KDB대우증권도 꾸준한 모습을 보여줬다.

인베스트조선이 집계한 리그테이블에 따르면 2015년 상반기에 증권사가 주선한 ABS는 총 8조5099억원이다. 전년 같은 기간(10조6500억원)에 비해 2조원가량 발행 규모가 줄었다.

KB투자증권, 신한금융투자, KDB대우증권의 ABS 주선 3강 구도는 굳어지는 모양새다. 이들 증권사는 3년째 이 부문 수위권을 지켜가고 있다.

지난해 ABS 주관 3위였던 KB투자증권은 올 상반기에 1조7589억원어치의 ABS를 주관하며 1위 자리에 올랐다. 2위와의 격차도 5000억원 이상 따돌리며 20%가 넘는 점유율을 차지했다. KB투자증권은 SK텔레콤, KT 등 단말기할부채권 유동화 외에도 대한항공, 현대캐피탈, 도이치파이낸셜 등 다양한 유동화의 대표주관을 맡았다.

지난해 1위였던 신한금융투자는 1조2070억원어치를 주관, 2위 자리에 이름을 올렸다. 신한금융투자의 대표주관은 단말기할부채권 유동화에 치중돼 있다. 3위 KDB대우증권은 1조원이 조금 못 미치는 실적을 거뒀다.

삼성증권은 4210억원어치를 주관하며 전년 동기에 비해 주관금액 규모는 2배 이상, 순위는 13위에서 6위로 오르는 실적을 기록했다. 다만 계열사인 삼성물산의 재개발 프로젝트파이낸싱(PF) 건이라는 점을 감안하면 큰 의미는 없다.

이미지 크게보기

이미지 크게보기