법원 "합병비율 현저히 불리하지 않아"- ISS "1대 0.95가 적정"

ISS 등 의결권 자문기관 지분 33% 보유 해외 기관에 영향력

삼성물산, 국민연금 지지 필요…"ISS 보고서 신뢰성 우려" 역공

-

[07월05일 14:10 인베스트조선 유료서비스 게재]

삼성은 법원으로부터 법리의 지지를 받았고, 엘리엇매니지먼트(이하 엘리엇)은 의결권 자문기관으로부터 명분을 얻었다. 삼성물산-제일모직 합병의 당위성을 두고 벌어진 전초전에서 치열한 공방전을 벌였던 양측은 우호세력을 결합하며 표 대결을 준비하고 있다.남은 최대 변수는 지분 10%를 보유한 국민연금의 판단이다. 아직 결론이 나지 않은 KCC로의 삼성물산 자사주 매각 가처분 판결도 지켜봐야 한다는 평가다.

먼저 웃은 쪽은 삼성이었다. 법원은 지난 1일 엘리엇이 제기한 주총소집 및 의결금지 가처분 신청을 기각했다. 판결문에서 법원은 ▲삼성물산과 제일모직의 합병비율이 현저히 불공정하다고 볼 수 없다 ▲그룹 총수 일가의 이익만을 위해 합병을 추진한다고 볼만한 자료도 없다며 삼성물산의 주장을 지지했다.

-

반면 국제적 의결권 자문기관들의 의견은 엘리엇에 힘을 실어줬다. 세계 의결권 자문시장 1·2위인 ISS(Institutional Shareholder Service)와 글라스루이스(Glass Lewis & Co.)는 최근 삼성물산과 제일모직의 합병에 '반대'하라고 권유했다.

ISS와 글라스루이스는 리포트(Proxy paper)를 통해 "삼성물산 주주들에게 현재 합병비율은 현저히 불리하다"며 "합병비율이 한국법에 부합하더라도 삼성물산은 저평가, 제일모직은 고평가돼 삼성물산 주주들에게 피해를 줄 수 있다"고 명시했다.

특히 ISS는 구체적인 '적정 합병비율'까지 제시했다. ISS는 "우리의 SOTP(Sum-of-the-parts) 연구분석에 따르면 제일모직은 추정 순자산가치 대비 40% 이상 할증돼 거래되고 있다"며 "우리가 추산하는 잠재적인 합병 비율은 (삼성물산 기준) 제시된 0.35가 아니라 0.95"라고 분석했다.

ISS와 글라스루이스는 삼성이 주장하는 시너지에 대해서도 회의적이었다. 글라스루이스는 "합병의 전략적 장점이 의문스럽다"고 평가했다. ISS는 "경영진이 주장하는 합병 시너지는 대부분 제일모직에 의존한 것"이라며 "제일모직의 성장 가능성이 크다면 제일모직에 투자하면 된다"고 밝혔다.

양사는 삼성물산이 KCC에 자사주를 매각한 데 대해서도 부정적인 의견을 내비췄다. ISS는 "다른 주주들이 합병비율에 우려를 제기하고 있음에도 삼성물산 이사회는 합병의 성공만을 위해 제일모직 2대 주주에게 자사주를 매각했다"며 "이해관계가 있는 주주에 자사주 매각을 결정한 건 합병을 위한 노골적인 노력으로 해석될 수 있다"고 평가했다.

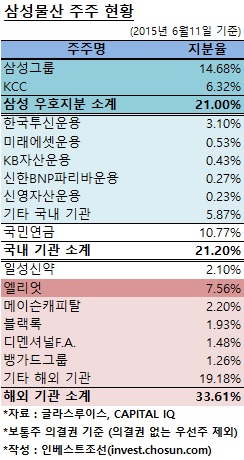

주주명부가 확정된 지난달 11일 기준 해외 기관투자가들의 삼성물산 지분율은 33.6%에 이른다. 양대 의결권 자문기관이 모두 반대 의견을 제시함에 따라 이들은 합병에 부정적인 평가를 내릴 가능성이 커졌다.

합병 안건이 주주총회 승인을 얻으려면 특별결의가 필요하다. 참석 주식 수의 3분의 2 이상, 전체 주식 수의 3분의 1 이상이 찬성해야 한다. KCC 포함 20%의 의결권을 확보한 삼성은 독자적인 승인이 사실상 불가능하다. 비교적 우호적인 국내 기관을 결집하고, 굵직한 해외 기관의 지지도 끌어내야한다.

무엇보다 국민연금의 찬성이 절실하다는 지적이다. 단일 주주로서 최대 지분율을 보유한 국민연금이 엘리엇과 뜻을 함께 한다면 '전체 주식 수의 3분의 1' 조건조차 맞추기 어려울 수 있다. 국민연금은 아직 이번 합병에 대한 찬반 입장을 밝히지 않고 있다.

삼성물산은 분위기 반전을 위해 역량을 결집시키고 있다. 삼성물산은 5일 ISS 보고서의 신뢰성에 우려를 제기했다. 삼성물산은 자료를 통해 "ISS는 합병이 성사되지 않으면 삼성물산 주가가 하락하리라 예상했다"며 "그럼에도 객관적이고 합리적인 설명없이 미래 불특정 시점에 삼성물산 주가가 상승할 것으로 전망되니 합병에 반대하라는 무책임한 의견을 제시하고 있다"고 주장했다.

이어 "ISS 보고서 일부분은 엘리엇이 주장하는 부정확한 정보를 충분한 검토없이 인용하고 있어 주주에게 혼란을 준다"며 "순자산가치를 바탕으로 합병비율을 산정하더라도 1대 0.95는 비현실적"이라고 덧붙였다.

삼성물산은 이와 함께 ISS의 반대 권고에도 합병이 성사됐던 사례를 언급했다. 2012년 글렌코어와 엑스트라타 합병, 2013년 4월 미국 메트로PCS와 티모바일USA 합병, 지난해 8월 피아트와 크라이슬러 합병 등이 ISS의 반대에도 주총 승인을 받았다. 국내에서는 지난 3월 ㈜CJ 이사선임 및 보수한도 승인, SK C&C 사내이사 재선임 안건이 ISS의 반대에도 주총을 통과했다.