분리형BW, CB비해 시장성 높고 조달비용 낮아

자금조달 어려움 겪던 코스닥·조선·철강 기업 중심 속속 발행 전망

-

정부가 공모방식의 분리형 신주인수권부사채권(BW)의 발행을 허용했다. 시장에선 경색된 발행시장에 활력이 될 것이란 기대감이 크다. 그 동안 발행시장에 선뜻 나서지 못했던 일부 코스닥기업들과 업황 부진 속 재무상태이 좋지 못한 조선·철강업종의 기업에서 분리형BW 발행 수요가 늘어날 것이란 전망이다..

지난 6일 국회는 본회의를 열어 분리형BW의 발행을 허용하는 방안이 담긴 '자본시장과 금융투자업에 관한 법률 일부 개정법률안(대안)'을 의결했다. 지난 2013년 8월 분리형BW의 발행이 전면 금지 된지 약 2년여 만이다. 당초 대주주의 경영권 강화를 목적으로 분리형BW가 악용됐다는 점을 고려해 사모 방식의 발행은 여전히 금지된다.

법안은 향후 약 한달 정도의 정부이관·법안공포 과정 등을 거치게 된다. 공포이후 즉시 시행돼 공포 이후 이사회를 열어 결의하는 기업의 경우 발행이 가능할 전망이다.

◇ 2013년 분리형BW 발행 금지 이후 발행시장은 '경색'

-

분리형BW의 발행이 금지된 이후 주식연계증권(ELB) 시장에서 BW의 발행은 급감했다. 당초 중소·중견기업의 중요한 자본확충의 통로였지만 이를 금지함으로써 자본시장은 급격히 경색됐다.

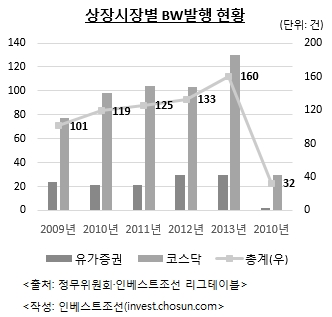

국회 정무위원회에 따르면 지난 2009년부터 발행이 금지되기 직전해인 2012년까지 BW는 총 478건, 한해 평균 약 120건이 발행됐다. 2013년 9월까진 총 155건, 금지 직전 3달에만 88건의 BW발행이 추진됐다. 금액으론 약 1조4773억원 수준이었다.

인베스트조선이 집계한 리그테이블에 따르면 지난해 BW발행건수는 32건, 금액은 863억원에 불과했다. 2013년 대비 건수는 약 20%, 금액으론 약 6%수준이다.

◇ 코스닥기업 및 조선·철강업체 발행 늘어날 듯

분리형BW의 발행이 재기됨에 따라 발행시장에 선뜻 나서지 못했던 중소·중견 코스닥기업들이 주로 발행에 나설 것이란 전망이다. 코스닥기업의 발행건수는 실제로 유가증권시장의 발행을 크게 웃돌았다. 지난 2012년도 유가증권 상장기업의 BW 발행 30건에 비해 코스닥기업의 경우 103건으로 약 3배가량 많았다. 금액도 8885억원으로 유가증권 기업 8154억원 보다 높았다.

BW는 신주인수권의 분리매각이 가능하다는 점에서 시장성이 높다는 평가다. 아울러 일반회사채보다 자금조달비용이 낮아 재무구조가 상대적으로 열위한 중소 상장기업의 자금조달창구로 활용될 것이란 분석이다. 실제로 일부 기업들은 올해 초 정관변경 등을 통해 BW발행 한도를 늘리는 등 선제적 준비작업에 착수하기도 했다.

증권업계 한 관계자는 "공모방식이긴 하지만 시장성이 높은 분리형BW의 발행이 허용됨에 따라 그 동안 상대적으로 자금조달에 어려웠던 코스닥 기업들이 자금조달을 조금 더 용이하게 할 수 있을 것으로 보인다"고 말했다.

업황 부진 속에서 재무상황 악화로 자금조달에 어려움을 겪던 조선·철강업종 기업들 또한 속속 발행에 나설 것이란 분석도 있다. 그 동안 차환자금을 비롯해 자금조달의 필요성이 있지만 회사채 발행이 어렵고, 연달아 유상증자 등을 시도할 수 없던 기업들이 대상이다.

국내 IB업계 한 관계자는 "일부 자금조달에 어려움을 겪었던 기업들, 특히 조선·철강업종의 일부 기업은 분리형BW 발행을 올 초부터 검토해 오고 있는 것으로 알고 있다"고 말했다.

-

[인베스트조선 유료서비스 2015년07월12일 09:00 게재]