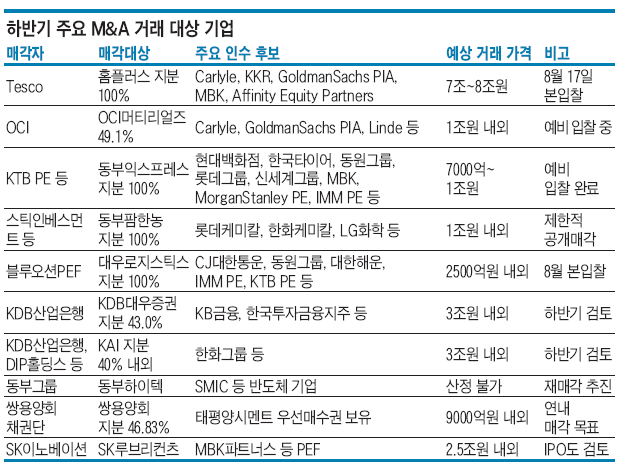

대형 거래 동시 다발적으로 진행

홈플러스·OCI머티리얼즈·KDB대우증권·KAI 등

잠재 거래에도 신경전

-

기업 경영권 매각과 인수의 최전선에 있는 투자은행(IB)들이 올 여름 휴가를 반납했다. 홈플러스를 비롯해 동부익스프레스, OCI머티리얼즈 등 대형 거래가 동시 다발적으로 진행되고 있기 때문이다.“ 거래가없다”는 푸념도 쏙 들어갔다. 주요 IB마다 작게는 3~4건, 많게는 5~6건의 기업인수와 매각 자문을 진행하고 있다는 후문이다.

거래 증가와 함께 인수 경쟁도 가열되고있다. 금융위기 이후 한동안 일부 대기업과 사모펀드(PEF)가 주도했다면 이제는 주요 기업들이 M&A를 통해 성장동력을 찾기 시작했다. 한국타이어, 현대백화점은 이제 단골 인수 후보이고 해외 PE들도 인수 후보에 곧잘 이름을 올리고 있다. 중국의 대규모 자본도 가세하고 있다.

현재 국내외 IB들이 가장 많이 매달려있는 거래는‘홈플러스’다. 예상 거래 규모만 최소 7조원으로 HSBC홍콩이 매각을 주도하고 있다. 인수후보인 MBK파트너스는 도이치증권과 씨티글로벌마켓, 칼라일그룹은 UBS, KKR은 모건스탠리, 어피니티에쿼티파트너스는 CS, 골드만삭스PIA는 골드만삭스에 매수자문사를 맡겼다.

홈플러스 인수에 참여하고 있는 한 IB관계자는“홈플러스 매장별 자산 및 영업현황 등 검토할 게 산더미 같은데 테스코가 본 입찰일을 8월 17일로 정해, 눈코뜰새 없이 실사에 몰입하고 있다”며“여름 휴가는 말도 꺼내기 어려울 정도”라고 말했다. 특히 홈플러스 인수전은 각 PEF의 수장들이 과정 하나하나를 챙길 정도로 집중하고 있어 IB들의 긴장감이 상대적으로 높다는 후문이다. 법률·회계·컨설팅·홍보 전략 자문사들까지 더하면 홈플러스 거래에만 20곳 이상의 자문사가 참여하고 있다. 한 로펌관계자는“하루에 들어오는 이메일만 해도 수십 여건이나 돼 다 읽기도 벅찰 정도로지구력과 집중력을 동시에 요구하는 거래”라고 말했다. 이번 홈플러스 매각과 관련 수수료만도 수백억원에 달할 전망이다.

-

홈플러스 인수전에 참여하고 있는 IB들은 동부익스프레스와 동부팜한농에도 이름을 올리고 있다. CS와 KDB산업은행이 매각주관을 맡고 있다. 두 회사의 예상 거래 규모는 1조5000억원 내외다. 동부익스프레스는 현대백화점과 한국타이어, MBK파트너스와 모건스탠리PE 등도 인수 검토를 진행해 왔다. 국내 최대 농자재 회사인 동부팜한농에는 LG화학이 관심을 보이고있다. LG화학도 작물보호제(농약) 원재를 생산하고 있다. 한 IB업계 관계자는“LG화학이 인수주관사 선정도 진행했다”며 “현재 거론된 인수 후보들 가운데 가장 적극적”이라고 전했다.

IB들은 잠재 거래에도 신경을 곤두세우고 있다. 역시 규모가 만만치 않은 거래들이다. KDB산업은행이 내놓을 KDB대우증권·한국항공우주산업(KAI)·쌍용양회에 주목하고 있다. 홍기택 산업은행장의 임기가 내년 4월까지인 점, 대우조선해양 부실로 산업은행의 손실을 만회하기 위한 자산매각 필요성 등이 매각 추진 가능성을 높이고 있다. 대우증권은 KB금융지주와 한국투자금융지주, 중국 금융회사 등이 인수후보로 거론되고 있다.

KAI는 한화그룹이 유력한 인수 후보로 꼽히고 있다. 삼성과 2조원 규모의 거래로 삼성테크윈을 인수하면서 KAI 지분 10%를 확보한 상태다. 다만 KAI 주가가 8만원대로 상승해 원매자들에게 부담이 될 수 있다는 지적이다. 수면 위로 드러난 거래 외에 IB들이 꼽는 잠재 거래로는 MBK파트너스가 투자한 코웨이와 ING생명이 있다. MBK파트너스는 매각 추진을 부인하고 있지만 홈플러스 인수전 결과에 따라 MBK파트너스가 전격적인 매각에 나설 가능성이 높다고 보고 있다. 현재 시가를 감안한 코웨이의 예상 매각가격은 3조원 내외다. 국내 기업이 인수에 나설 지에 대한 의문이 있지만 성장동력을 찾아야 하는 LG그룹, GS그룹 등이 예상 인수 후보로 꼽힌다. 해외 PEF들의 관심도 높다는 후문이다. ING생명은 중국자본들이 인수 후보로 거론된다.

SK루브리컨츠의 재매각 추진 가능성도 고개를 들고 있다. 본계약 체결 직전까지 갔던 MBK파트너스 외에 국내외 PEF들이 인수에 관심을 보이고 있다. 인베스트조선이 올 하반기 예정된 거래 또는 예상 거래를 집계한 결과, 예상 거래액은 20조원에 육박했다. 홈플러스 매각 예상가가 전체 거래 예상가를 들어올렸지만, 불과 몇 년 전과 비교하면 기업가치에 대한 평가가 후해졌다.

저금리는 인수금융 부담을 줄여 높은 인수가를 제시할 수 있는 기반이 되고 있다. 드라이파우더(Drypowder)를 소진해야 하는 PEF들도 공격적인 투자를 진행하고 있다. 한 IB업계 관계자는“기업가치에 대한 부담이 커지고 있지만, 시장의 흐름을 무시할 수도 없다”며“올 하반기 기업 인수전은 현재 예상보다 더 달아오를 수 있다”고 말했다.

-

[인베스트조선 유료서비스 2015년07월22일 17:27 게재]

이미지 크게보기

이미지 크게보기