운영위 6곳 중 유일하게 강경 주장…의결권 비중 높아 의견 받아들여져

은행계 채권단 "미래에셋 주장한 가격, 반대한다고 의사 표시했다"

미래에셋 "협상은 産銀이 할 것"…채권단 "권리엔 책임 따라야"

-

금호산업 매각을 두고 미래에셋자산운용이 다른 채권단과 확연한 기류차를 보이고 있다. 미래에셋은 채권단 운영위원회에서 홀로 강경한 입장을 내놨고, 채권단 내 최대 지분을 무시할 수 없었던 채권단은 이 의견을 받아들였다.

그럼에도 불구, 미래에셋은 협상에 대한 책임이 자신에게 모아지자 다소 부담스러워하는 모습을 보이고 있다. 이를 지켜보는 다른 채권단들은 '권리에 따른 책임'을 요구하고 있다.

금호산업 매각에 대해 미래에셋은 일관된 입장을 보여왔다. 주당 5만9000원 이하로 매각한다면 투자 손실을 피할 수 없고, 운용사(미래에셋삼호투자회사) 입장에서 '배임'이라는 것이다.

지난 15~16일 진행된 채권단 운용위원회에서도 이 입장은 번복되지 않았다. 첫날 실사 가격(주당 3만1000원)을 보고받고 적정 프리미엄 수준에 대해 논의한 채권단은 미래에셋의 강경한 입장에 결론을 내지 못하고, '최근 5년 내 타 인수합병(M&A) 거래 경영권 프리미엄 현황'을 각자 조사하기로 한 뒤 헤어졌다.

-

다음날 본격적인 가격 협의가 이뤄졌지만 미래에셋은 같은 의견을 내놨다. 우리은행·농협은행·국민은행 등 은행계 채권단은 "적정한 가격을 설정해 제시하고 원만하고 빠르게 매각을 마무리하자"고 주장했다. 재무적투자자(FI) 계열 대우증권 역시 은행계 채권단의 입장을 지지했다.

주채권은행인 산업은행은 적극적으로 의견을 개진하지 않았다. 채권단 내 원만한 의견 조율을 위해서였다. 미래에셋이 주장을 굽히지 않으며 이날도 역시 결론이 나지 않았다.

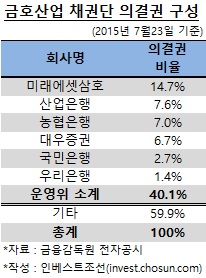

지난 23일 채권단은 결국 미래에셋이 제시한 가격을 첫 협상가격으로 확정했다. 미래에셋의 지분율(8.55%)을 무시할 수 없었던 까닭이다. 채권단 내 미래에셋 의결권 비율은 14.7%다. 미래에셋을 지지하는 FI계열 우호의결권을 포함하면 25%에 육박한다. 채권단 결의는 전체 지분 75% 이상 찬성을 전제로 하기 때문에 미래에셋은 사실상 거부권을 가진 것으로 받아들여지고 있다.

협상가격을 통보받은 후 일부 은행계 채권단 '뜻은 알겠지만 그 가격엔 찬성할 수 없다'는 반대 입장을 분명히 했다. 그럼에도 이 가격은 박삼구 금호아시아나그룹 회장에게 구두 통보됐다.

미래에셋이 주도한 가격이 협상가격으로 결정됐기 때문에, 채권단 내부에서는 미래에셋이 협상 주체로 나설 것으로 인지하고 있다.

그러나 미래에셋운용 관계자는 "매각 협상은 주채권은행인 산업은행이 담당할 것"이라고 밝혔다. 인베스트조선 취재 결과 이는 사실과 거리가 있는 것으로 나타났다. 채권단은 가격 협상을 운영위원회에 일임했고, 운영위원회는 산업은행과 미래에셋을 주축으로 협상을 진행하기로 협의한 상태다. 미래에셋이 적극적으로 협상 참여 의지를 드러낸 것으로 전해졌다.

미래에셋이 협상 일선에서 한발 물러서는 모습을 보이자 다른 채권단들은 불편한 표정이다. 한 채권단 관계자는 "주주라면 권리만을 행사해선 안되고 책임이 따라야 한다"고 일갈했다.

-

[인베스트조선 유료서비스 2015년07월24일 11:49 게재]