차입금 과다·실적 전망에 대한 인수후보 평가 주목

롯데케미칼·한화케미칼·LG화학 등 인수전 참여 예상

-

동부팜한농 경영권 매각이 새롭게 시작됐다. 7월부터 매각 주도권을 쥔 스틱인베스트먼트, 큐캐피탈 등 재무적 투자자(FI)들이 지난 24일 잠재 인수후보 20여곳에 티저레터(Teaser Letter)를 발송했다.

LG화학, 롯데케미칼 등 국내 화학회사들이 눈독을 들이고 있다. 여타 사모펀드(PEF)들도 인수전에 참여할 전망이다.

이번 인수전의 관전 포인트는 국내 최대 농자재 기업이란 프리미엄, 동부팜한농에 대한 재무구조 개선 능력, 영업실적 개선에 대한 투자자들의 가치 평가 등으로 꼽힌다.

28일 투자은행(IB) 업계와 동부팜한농 FI 등에 따르면, 이번 주에 동부팜한농 투자안내서(IM)도 배포가 시작, 매각절차가 본격 진행되고 있다. 매각 대상은 동부팜한농 지분 100%이며 제한적 경쟁 입찰로 진행된다. 매각주관사인 크레디트스위스(CS)와 KDB산업은행은 국내 전략적투자자와 사모펀드(PEF) 등을 대상으로 인수 의향을 꾸준히 확인해왔다.

-

일단 국내 최대 농자재기업이란 프리미엄을 얼마나 인정받을 것이냐가 첫번째 관심사다.

동부팜한농은 1953년 국내 최초로 작물보호제(농약) 사업을 시작했으며 1965년 비료, 1981년 종자, 1986년 동물약품 사업에 진출했다. 농약 사업은 현재 190여종의 농약을 생산·공급하고 있고 구미 공장 생산 능력은 국내 최대다. 지난해말 기준 시장 점유율은 25.6%였다. 동부팜한농 영업이익의 대부분이 농약사업에서 나오고 있다.

20여개 품목을 생산·판매하고 있는 비료부분 국내 시장 점유율은 16.6% 수준이다. 종자 분야는 농우바이오에 이어 2위로 지난 2012년에는 몬산토코리아 종자사업부를 인수해 주목을 받기도 했다. 업계 관계자는 "친환경이 강조되면서 농약부터 종자까지 60여년간의 축적된 연구 기록과 기술 등을 탐내는 화학회사들이 있다"고 전했다.

두번째 관심사는 동부팜한농 차입금이 기업가치와 인수희망가 결정에 미칠 영향이다.

3월말 현재 순차입금은 5945억원에 달한다. 동부팜청과 지분 매각과 화공사업부 매각 등으로 차입금 규모가 준 점을 고려해도 순차입금은 4000억원대 수준이다.

IB업계 한 관계자는 "동부팜한농의 차입금이 다소 커, 인수 후보에 따라 다른 기업가치 평가가 나올 수 있고 편차가 클 수도 있다"고 말했다. 신용등급이 높은 인수후보일수록 인수 후 재무구조 개선을 통한 금융비용 절감 여지가 있다.

마지막은 동부팜한농 실적에 대한 인수 후보들의 평가와 전망이다. 동부팜한농은 올해 1분기 연결기준 2499억원의 매출에 467억원의 영업이익을 기록했다. 전년 동기 대비로 보면 매출은 4% 늘었지만 영업이익은 112% 증가해 매각을 앞두고 쥐어짜내기식 실적 개선이 아니냐는 시선도 받았다.

동부팜한농은 "연간 5000억원 규모의 매출을 기대하고 있는 신물질 제초제 '테라도'를 중심으로 해외 사업을 확대하고 만성 적자 부분인 비료 사업은 공법 개조를 통해 원가 경쟁력을 높여가고 있다"며 앞으로도 실적 개선이 꾸준히 이어질 것이란 입장이다.

예상 인수후보로는 국내 화학회사들이 첫 손에 꼽히고 있다. 롯데케미칼, 한화케미칼, LG화학 등이다. 특히 LG화학은 일찌감치 매수주관사 및 법무법인 등, 자문사를 꾸리며 이번 인수전을 준비해왔다. 준비 상황 및 인수 의지만 놓고 보면 현재 거론되고 있는 후보들 가운데 가장 강력하다는 평가다.

농우바이오를 인수한 바 있는 농협중앙회는 이번 인수전에 참여하진 않을 것으로 IB업계는 보고 있다. 인수 검토에 나섰지만, 예상 거래 가격에 대규모이고 사업부 중복 등을 이유로 접었다는 후문이다.

해외 PEF나 기업들은 '종자주권' 논란 등으로 인수전에 뛰어들어도 승산이 낮다는 평가다. 오릭스그룹이 동부그룹에 동부팜한농 인수를 제안하자 곧장 종자주권 논란이 제기됐다.

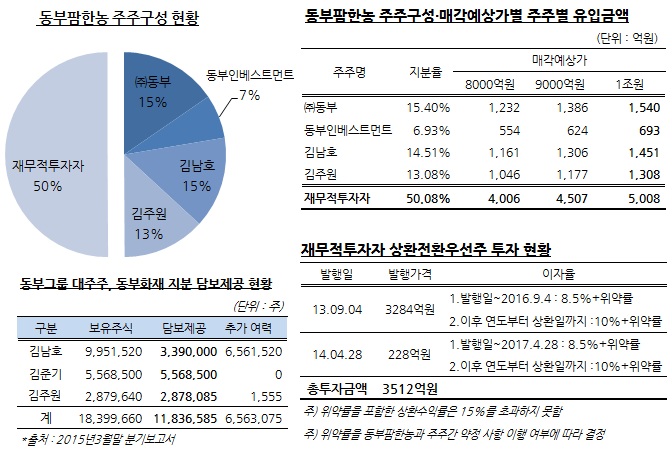

이번 매각이 성사되면 동부그룹과 대주주 일가들의 FI에 대한 투자회수 책임도 사라진다.

동부그룹은 FI들에게 내년 9월까지 상장을 하지 못할 경우 연 복리 8.5%의 이자와 위약금을 돌려주기로 약정한 바 있다. 동부팜한농 지분 49.1%를 동부그룹과 대주주일가가 쥐고 있어 상당한 자금도 손에 쥘 전망이다.

동부팜한농 매각은 지난 6월말까지 동부그룹이 주도했다. 오릭스그룹과 H&Q코리아의 제안을 받아 검토한 후, 6월 중순에 H&Q코리아를 우선협상대상자로 선정했지만 FI들이 H&Q코리아로 매각에 반대했다.

FI들은 지난달 말 일 H&Q코리아와 동부그룹의 협상 안을 확인한 후 거부권을 행사했다. H&Q코리아의 인수 구조와 가격 등이 기대 이하였고, 인수 의지 역시 약하다고 판단했다.

동부팜한농 매각을 위한 예비입찰은 8월말 정도가 될 예정이다.

-

[인베스트조선 유료서비스 2015년 07월 28일 11:28 게재]

이미지 크게보기

이미지 크게보기