21일 채권단 회의서 "6500억원보단 더 받아야 한다" 의견 모아

금호그룹 "호반건설보다 22% 더 썼다"

-

이미지 크게보기

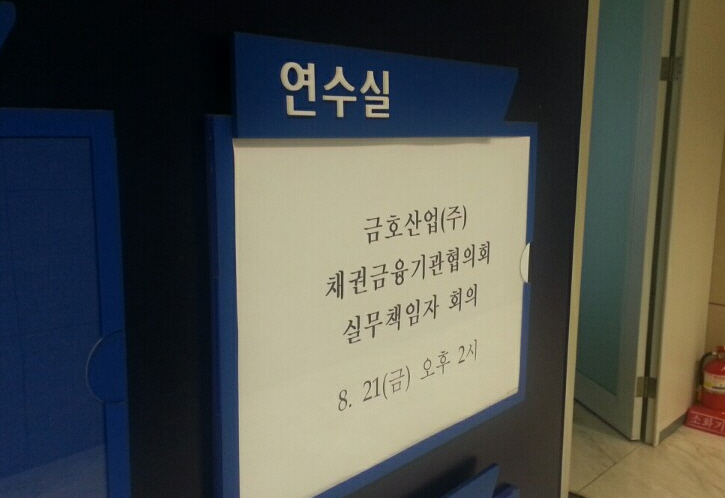

이미지 크게보기- 금호산업 채권단은 21일 오후 2시부터 2시간동안 서울 산업은행 본점 8층 연수실에서 매각 가격 확정을 위한 논의를 진행했다.

금호산업 채권단이 25일 박삼구 금호아시아나 회장에게 제시할 최종 가격을 확정한다. 협상에 진척이 없는 상황에서 박 회장 측에서 6500억원을 최종 가격을 제시했다.

채권단은 21일 오후 서울 여의도 산업은행 본점에서 22개 주요 채권단이 참여한 가운데 가격 논의를 위한 회의를 진행했다. 2시간동안 진행된 회의에서 주채권은행인 KDB산업은행은 박 회장이 전달해온 인수자측 최종 가격을 채권단들에게 설명하고 이를 받아들일지 여부를 물었다.

박 회장은 금호산업 지분 50%+1주에 대해 6503억원(주당 3만7560원)을 최종 가격으로 제시했다. 금호산업 공정가치에 22.6%의 경영권 프리미엄을 붙인 가격이다. 채권단은 이 가격 보다는 더 받아야 한다는 데 의견을 같이하고, 개별 채권단이 원하는 가격을 오는 25일까지 서면으로 제출하기로 했다.

산업은행은 이 가격을 취합해 채권단 최종 제시 가격을 결정할 계획이다. 가격이 결정되면 채권단 안건으로 부의해 전체 동의를 받은 후 박 회장에게 서면으로 통보하게 된다.

채권단 관계자는 "실무 협상에서는 거의 진척이 없었으며 박 회장이 최종 가격을 통보해옴에 따라 채권단도 결론을 내려야 하는 시기가 된 것"이라며 "이후 추가 협상은 없고 가격 제시 뒤 이를 받아들일지 여부만 가리게 된다"고 말했다.

박 회장은 채권단의 가격 통보를 받은 뒤 1개월 이내에 우선매수권 행사 여부를 확정해야 한다. 우선매수권을 행사하면 3개월 내에 자금을 마련해 납입하면 된다. 만약 거부한다면 채권단은 향후 6개월간 외부에 금호산업을 매각할 수 있다. 6개월이 지나면 박 회장의 우선매수권이 다시 부활한다.

금호그룹은 이번에 제시한 가격이 시장가격이나 호반건설 제시 가격보다 높은 가격이라는 점을 강조하고 있다. 호반건설이 제시했던 가격(주당 3만907원) 대비 22% 높은 가격이며, 호반건설이 요구했던 무한손해배상 조건 등을 고려하면 43% 높은 금액이라는 것이다. 항공사 지주회사로 동종업체라고 할 수 있는 한진칼의 3개월 평균 주가를 바탕으로 자체 산정한 금호산업 기준가격(주당 2만5906원)에 비해서도 45%의 경영권 프리미엄을 적용했다는 입장이다.

금호그룹 관계자는 "이번에 제시한 가격은 여러가지 면을 고려했을 때 이번 거래를 성사시키기 위해 최선을 다한 가격이다"라고 말했다.

-

[인베스트조선 유료서비스 2015년 08월 21일 16:42 게재]