-

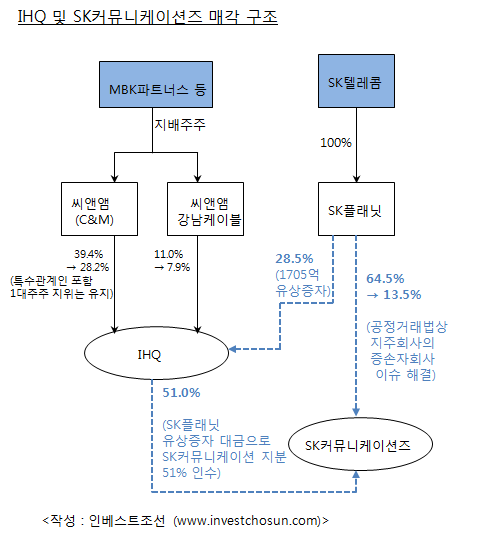

SK그룹이 공정거래법이 정한 지주회사의 증손회사 지분 규제에 대해 새로운 회피 방식을 보여줬다. 증손회사 매각대금을 인수회사에 유상증자로 참여하는 주식교환 방식을 통해 SK플래닛이 보유한 SK커뮤니케이션즈(이하 SK컴즈) 경영권을 매각했다.

IB업계에서는 이번 거래를 두고 씨앤앰 매각과 연관지어 보고 있다. MBK파트너스와 SK그룹의 관계에 대해 주목해볼 필요가 있다는 것이다.

.

26일 IHQ는 SK플래닛이 보유하고 있는 SK커뮤니케이션즈(이하 SK컴즈) 지분 51%를 인수한다고 밝혔다.

이번 거래는 SK컴즈 측면에서 보면 예정된 수준이었다.

SK컴즈는 SK그룹의 지주회사인 (주)SK의 증손회사이다. 공정거래법은 증손회사에 대해선 손자회사(SK플래닛)가 지분 100%를 보유하도록 규정하고 있다. SK플래닛의 SK컴즈 보유지분은 64.5%로 다음달까지 이 지분을 매각하거나 나머지 지분 36.5%를 공개매수해야 했다. SK플래닛은 매각을 택한 것이다.

IHQ가 SK컴즈 지분 51% 인수에 드는 비용은 1705억원. 그러나 지난 상반기말 기준 IHQ의 현금성자산은 230억원 정도에 불과하다. 실적 하향세인 SK컴즈의 지분을 담보로 인수자금을 빌리기도 어려워 보인다.

정작 인수자금은 IHQ가 아닌, 매각자인 SK플래닛이 전부 부담한다. 매각대금을 IHQ의 제3자 배정 유상증자을 통해 IHQ에 집어 넣는 형태다. 결국 IHQ의 신주와 SK플래닛이 보유한 SK컴즈의 구주간의 주식스왑이 이뤄진다.

유상증자 이후 IHQ에 대한 SK플래닛의 지분율은 28.5%로 단일 주주로는 최대주주이지만, IHQ의 최대주주인 씨앤앰과 씨앤앰강남케이블의 지분에 이어 두번째가 된다. SK그룹은 SK컴즈의 증손회사 지분 문제를 해결하게 된다.

-

IHQ는 왜 SK컴즈를 이같은 방식으로 인수했을까. IHQ는 인수 목적에 대해 "온라인 사업 영위를 위한 투자 및 내부사업과의 시너지 극대화를 위해서”라고 설명했다.

SK컴즈는 네이트와 네이트온으로 잘 알려져 있다. 매출 90% 가량이 네이트의 광고 서비스를 통해 나온다. 네이버와 다음 등에 밀려 매출이 가파르게 감소하고 있으며 15분기 연속 적자를 기록하고 있다.

이번 거래가 성사되려면 몇 가지 승인을 받아야 한다. 공정거래위원회의 기업결합 승인은 물론이고, IHQ의 대주주인 종합유선방송업체 씨앤앰이 신한은행 등 대주단과 맺은 대출계약에 따른 신한은행의 동의, SK플래닛 유상증자 참여 관련 로엔엔터테인먼트 대주주의 동의 등이 필요하다.

한편, 투자은행(IB) 업계에선 이번 거래의 함의를 찾는 데 더 열중하고 있다.

일단 IHQ의 대주주인 씨앤앰은 현재 매각 진행 중이다. IHQ가 단순히 SK컴즈와의 시너지를 내기 위해 인수했다고 보고 있지는 않다. 씨앤앰에 투자한 MBK파트너스와 SK그룹은 불과 몇 달전 SK루브리컨츠 인수 직전까지 갔다 원점이 된 경험도 있다. SK브로드밴드는 씨앤앰 인수 후보로도 꾸준히 거론되고 있다.

-

[인베스트조선 유료서비스 2015년 08월 26일 18:31 게재]

입력 2015.08.26 18:32|수정 2015.08.27 14:15

IHQ, SK컴즈 지분 51.0% 인수…SK플래닛에 28.5% 신주 발행

이미지 크게보기

이미지 크게보기