본편 IPO가 지상 과제…급하지만 서두를 수 없는 딜레마

-

두산그룹은 밥캣 프리IPO를 통해 선제적 재무 조정에 성공하며 한숨을 돌리게 됐다. 두산그룹에 대한 시장의 평판과 차입금 상환 압박 가능성을 감안하면 미리 자금을 조달해두는 선택은 불가피했다는 평가다.

급한 불은 껐지만 아직 갈 길은 멀다. 계열사 전반의 영업실적이 정체하는 상황에서 두산그룹이 활용할 수 있는 카드는 사실상 밥캣이 유일하다. 앞으로 진행될 밥캣 본 IPO를 통해 최대한의 가치를 이끌어내야 하는 과제를 안게 됐다.

◇ 실적 정체에 차입금 부담…밥캣만 바라보는 두산

두산그룹은 ㈜두산-두산중공업-두산인프라코어-밥캣으로 이어지는 중공업·기계 사업이 핵심을 이룬다. 주요 사업부문은 국내외에서 안정적인 지위를 유지하고 있어 사업성에 대해 우려하는 목소리는 크지 않다.

-

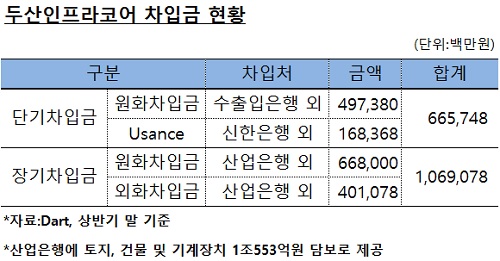

그러나 계열사 지원 부담과 과다한 차입금은 걸림돌이다. 2009년 이후 다양한 자금조달 방법을 활용해 두산건설과 두산인프라코어의 재무구조 개선이 이뤄졌으나, 두산건설의 사업성 회복은 여전히 더디고 두산인프라코어의 차입금 부담도 여전하다.

두산인프라코어의 연결기준 총 차입금은 수년 째 6조원을 넘나들고 있다. 이번 프리IPO와 유상감자를 통해 확보하게 되는 6700억원을 전액 기존 차입금 상환에 사용할 계획이지만 그 효과는 미미할 수밖에 없다.

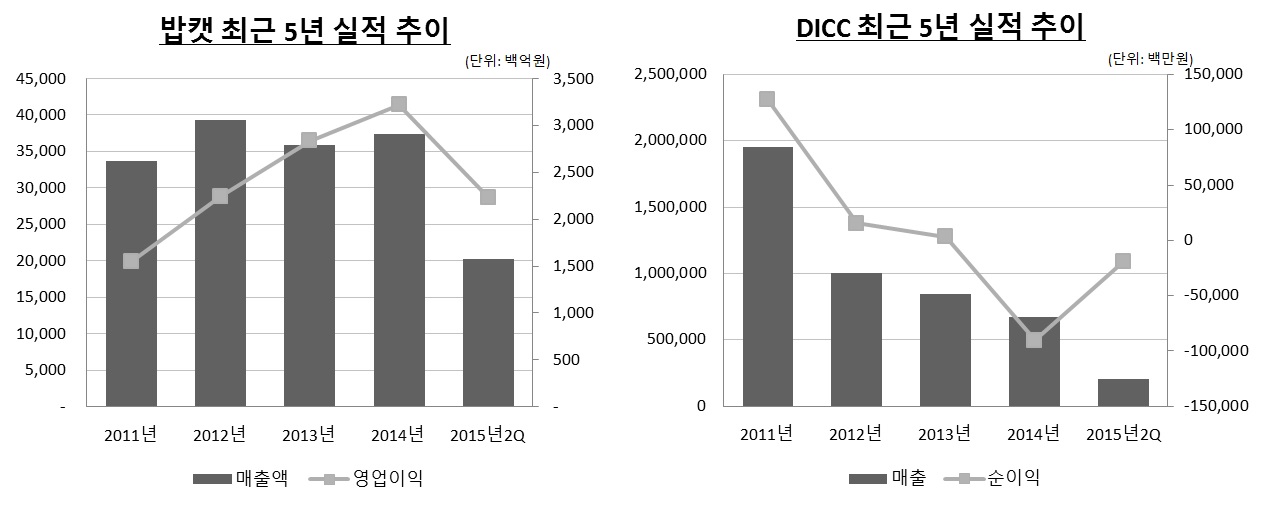

건설기계, 공작기계, 엔진 등 크게 3가지로 나뉘는 사업부문 실적도 들쑥날쑥 하다. 증권업계 관계자는 “공작기계 부문은 국내 1위이자 우호적이지 않은 환경에서도 수출이 원활히 이뤄지고 있는 효자 사업”이라며 “엔진 사업 역시 막대한 투자비를 들여 개발한 G2엔진을 통해 지난해부터 이익을 내기 시작했다”고 말했다.

-

반면 사업의 절반 이상을 차지하는 건설기계 부문의 실적은 신통치 않다. 국내의 건설 경기 회복이 더디고, 과거 실적을 지탱해줬던 중국 사업(DICC, 두산인프라코어차이나)은 매년 곤두박질 치고 있다. 미국 경기를 탄 밥캣의 호조로 인해 가슴을 쓸어 내리는 상황이다.

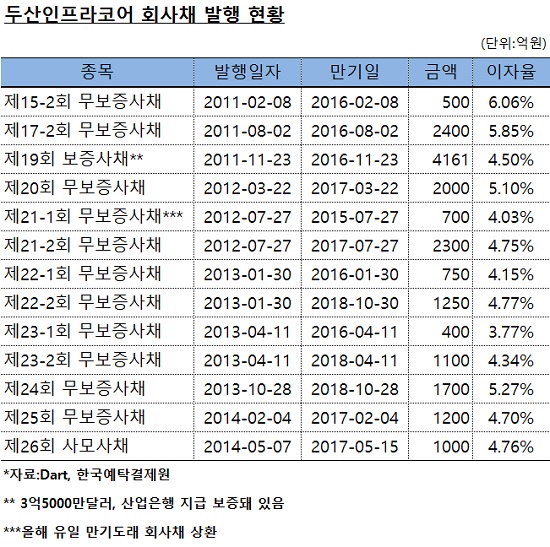

내년부터 돌아오는 대규모 회사채 만기도 부담스럽다. 지난 수년간 위기의 기업으로 꼽힌 두산그룹은 다양한 기술을 활용해 재무 위험을 덜어내려 안간힘을 써왔지만 불안한 시선도 여전히 공존한다. DICC와 두산캐피탈을 둘러싼 재무적투자자와의 갈등, 입장을 번복하고 다시 이뤄진 두산건설에 대한 지원 등으로 인해 신뢰도도 낮아져 있다.

◇ 진정한 시험대에 오른 두산…밥캣 IPO 딜레마

두산그룹 재무구조 개선의 해법은 결국 두산건설 실적 회복과 두산인프라코어의 차입금 감축이 꼽힌다. 두산건설은 그룹의 애물단지지만 그간 들인 공을 생각하면 내치기도 어렵다. 두산건설에 대한 추가적인 지원 가능성을 감안하면 두산인프라코어의 재무구조엔 탈이 없어야 한다. 핵심은 역시 밥캣 IPO다.

증권업계 관계자는 “두산인프라코어가 국내외 사업장과 인력 구조조정을 진행하고, 설비투자도 줄여 나가는 등 위기의식을 갖고 있는 것으로 보인다”며 “밥캣 IPO를 통해 확보한 자금으로 외부 차입금을 해소하는 것이 가장 좋은 해결책”이라고 말했다.

-

두산그룹은 안일한 판단, 인맥과 투자조건에 대한 과신으로 프리IPO를 그르칠 뻔 했다. 사실상 미국 회사인 ‘밥캣도 안 통한다’는 부정적 인식을 더하고, 앞으로 이뤄질 IPO의 전망도 불투명해질 위기에 놓였다. 가장 깐깐하면서도 든든한 산업은행의 참여로 최악의 상황은 면하게 됐다. 본 IPO는 예고편보다 훨씬 더 중요하며, 치밀한 전략이 뒷받침돼야 한다는 평가다.

두산그룹은 밥캣을 미국 증시에 상장하는 방안을 검토 중이다. 미국에서 미국 회사로 인식하고 있는 점, 미국의 건설·농업·축산업 등 연관 업종이 호황인 점을 염두에 두고 있다. 미국 경기를 예의주시하면서도 기업가치를 최대한 끌어올리는 전략이 필요하다.

시기는 유동적이다. 프리IPO 후 3년 이내 추진을 목표로 하고 있다. 그러나 차입금에 비해 프리IPO로 조달한 자금이 미미한 점을 감안하면 더 서둘러야 할 가능성도 있다.

투자은행(IB) 업계 관계자는 “내년과 내후년까지 조단위 차입금을 상환해야 하기 때문에 본 IPO도 빠른 시일에 추진해야 할 것으로 보인다”면서도 “상환 일정에 쫓겨 급히 추진할 경우 투자자로부터 좋은 조건을 이끌어내기 어려운 딜레마가 있다”고 지적했다.

-

[인베스트조선 유료서비스 2015년 08월 21일 17:58 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기