조달 자금으로 대우증권 인수전 참전 의사

인수 성공하면 자본 7.9兆 국내 1위 증권사 탄생

-

미래에셋증권이 대우증권 인수전에 본격적으로 참전하기로 했다. 자금은 1조2000억원규모 유상증자를 통해 조달한다. 자기자본 3조원을 달성해 종합금융투자사업자 요건을 달성, 사업영역을 확장하고, 대우증권까지 인수해 명실상부한 국내 1위 증권사로 거듭나겠다는 계획이다.

미래에셋증권 관계자는 9일 "유상증자를 통해 확충한 자본력으로 대우증권 등 금융사 인수합병(M&A)에 적극적으로 나설 방침"이라며 "대우증권 인수에 성공한다면 규모 면에서 국내 증권사의 새로운 지평을 열어갈 수 있게 된다"고 말했다.

-

지난 6월말 기준 미래에셋증권의 자기자본은 2조4476억원이다. 9일 발표한 1조2066억원 규모 유상증자가 마무리되면 3조6542억원으로 늘어나며 업계 3위 회사로 뛰어오른다.

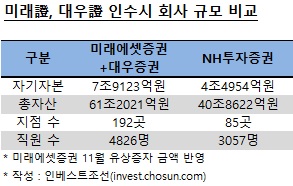

만약 대우증권(자기자본 4조2581억원) 인수까지 성공한다면 자기자본 7조9123억원의 초대형 증권사가 탄생한다. 지점 수 총 192곳(단순 합산 기준), 직원 수 총 4826명으로 명실상부 국내 최대 증권사가 된다.

현재 업계 1위 NH투자증권의 자기자본이 4조4954억원이다. 자기자본 7조원은 아직 국내 어떤 증권사도 가본 적이 없는 영역이다. 자본 규모로는 금융당국이 자본시장법 시행 당시부터 외쳐온 '국제적인 경쟁력을 갖춘 대형 투자은행(IB)'에 가장 가까운 회사가 된다.

-

이미지 크게보기

이미지 크게보기- 박현주 미래에셋금융그룹 회장

미래에셋증권이 공개적으로 도전장을 내며 이르면 내달 초 본격화될 대우증권 인수전이 뜨겁게 달아오를 가능성이 커졌다. '0순위 후보'로 지목되는 KB금융지주와 미래에셋증권이 신경전을 펼치는 가운데 사모펀드(PEF), 중국 등 해외금융자본이 대우증권을 주목하며 '큰 장'이 열리게 됐다.

무엇보다 매각자인 KDB산업은행과 금융위원회 입장에서는 국내 전략적 투자자(SI) 2곳 이상의 경쟁 구도가 형성됐다는 점에서 흥행을 기대할 수 있게 됐다는 평가다.

9일 종가(1만2100원) 기준 산업은행이 보유한 대우증권 지분 시장 가치는 현재 1조7000억원이다. 경영권 프리미엄 및 경쟁구도를 감안하면 매각 가격은 2조원 이상이 될 가능성이 크다. 미래에셋증권은 지난 6월말 기준 보유 현금이 300억원대에 불과하지만, 1조2000억원의 증자 자금이 11월 납입되는데다 1조9000억원에 달하는 매도가능 금융자산을 보유하고 있어 자금력에서 KB금융지주에 크게 뒤쳐지지 않는 모양새다.

산업은행은 현재 대우증권과 산은자산운용, 산은캐피탈에 대한 매각자 실사 및 시장 수요 조사를 진행 중이다. 대우증권과 산은자산운용은 패키지로 묶어 이르면 10월초 매각공고를 낼 방침이다.

-

[인베스트조선 유료서비스 2015년 09월 09일 22:34 게재]

이미지 크게보기

이미지 크게보기