박삼구 회장 제시 가격보다 2.6%, 181억원 높여

14일 정식 안건 부의…18일까지 동의 절차 밟기로

14일 정식 안건 부의…18일까지 동의 절차 밟기로

-

금호산업 채권단이 매각 가격을 7228억원으로 조정하기로 했다. 박삼구 금호아시아나그룹 회장이 제시한 가격(7047억원) 대비 2.6%(181억여원) 높은 금액이다. 오는 18일까지 전체 채권단의 75%(의결권 기준)이 동의하면 매각안이 가결된다.

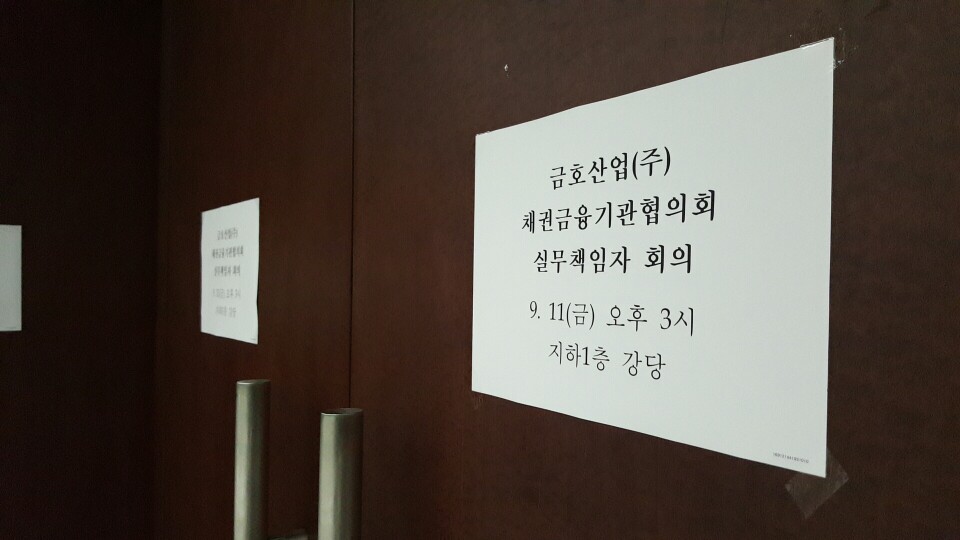

채권단은 11일 오후 서울 여의도 KDB산업은행 본점에서 55개 채권단 전체 실무책임자가 참석하는 회의를 열었다. 금호산업 매각 가격에 대해 의견을 나누는 자리였다. 앞서 박 회장은 주당 4만179원, 총 7047억원의 매각 가격을 제시했다.

이 자리에서 주채권은행인 산업은행은 기업가치평가 및 동종업체 상대가치를 종합적으로 고려한 결과 주당 4만1213원, 총 7228억원의 매각 가격이 적정할 것 같다고 제안했다. 채권단은 큰 이의 없이 이 가격에 매각할지 여부를 안건으로 부의하기로 했다.

채권단 관계자는 "이 가격으로도 연내 매각 완료가 가능하냐 정도의 질문이 있었을 뿐 반발의 목소리는 없었다"며 "현실적인 범위 내에서 최대한 값을 올리자는 데 반대할 채권단은 없다"고 말했다.

산업은행은 오는 14일 정식으로 매각 안건을 부의하기로 했다. 서면 결의 기한은 18일까지로 정해졌다. 채권단은 이 기간 내에 동의 여부를 산업은행에 제출하면 된다.

의결권 기준 75%의 채권단이 찬성하면 매각 안건은 통과된다. 안건이 통과되면 산업은행은 박 회장에게 23일 서면으로 가격을 통지하고, 이달 말까지 우선매수권을 행사하고 주식매매계약(SPA)를 체결하자고 요구할 계획이다.

-

[인베스트조선 유료서비스 2015년 09월 11일 16:23 게재]

이미지 크게보기

이미지 크게보기