7000억 장기매출채권(장부가액) 50% 이상 부실화 가능

산은 차입금 1.4조, 출자전환 필요

-

산업은행이 1조원 규모 유상증자를 단행하더라도 대우조선해양의 재무구조 개선에는 큰 효과가 없을 것이라는 분석이 나왔다. 은행 차입금 만기연장·자산매각 등을 고려해도 시장성 차입금을 상환하기 위한 자금이 부족할 전망이다.

한국신용평가(이하 한신평)은 15일 여의도 금융투자협회에서 열린 크레딧(Credit) 이슈 세미나 마지막 세션에서 "대우조선해양이 2015년 상반기 3조원 이상의 영업적자 반영에도 올 하반기 추가 순손실 발생 가능성이 있다" 라고 밝혔다.

구체적인 손실 요소로는 ▲추가 공사지연 및 원가 투입 가능성 ▲장기매출채권 장부가액(약 7000억원)의 부실화 가능성 ▲망갈리아 조선소, 드윈드 등 부실 자회사 처리 방침에 따른 추가 손실 등을 언급했다.

이어 산은이 대우조선해양 정상화 방안의 일환으로 검토 중인 1조원 규모의 유상증자에 대해 "실질적인 부채비율 개선 폭은 크지 않을 것"이라고 내다봤다.

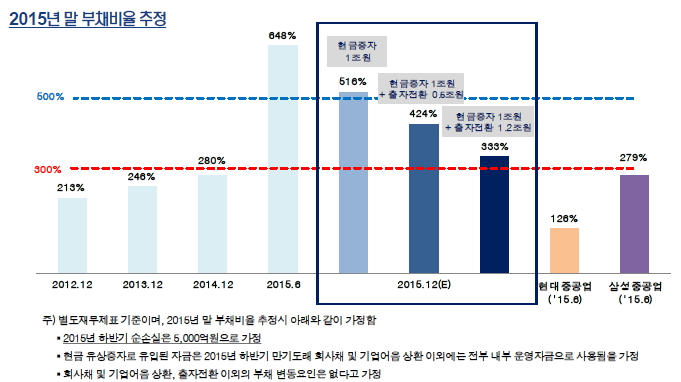

한신평은 "산은의 1조원 규모 유증이 진행되더라도 올해 6월말 별도기준 648%의 부채비율이 여전히 516%에 육박할 것"이라고 예측했다. 대우조선해양의 하반기 순손실을 5000억원으로 가정하고, 유증으로 유입된 자금이 올 하반기 만기도래 회사채·기업어음(CP) 상환 외에 모두 운영자금으로 사용된다고 전제했을 때의 수치다.

-

이미지 크게보기

이미지 크게보기- 출처: 한국신용평가

이에 한신평은 과거 지표를 고려해 정상적인 영업활동이 가능한 부채비율을 300%대로 가정할 경우, 1조원 규모의 현금 유상증자와 더불어 올 6월말 기준으로 1조4000억원에 달하는 산은 차입금 대부분에 대한 출자전환이 필요할 것이라고 판단했다.

대우조선해양의 올 8월말 기준 하반기 만기도래 공모채는 3000억원, CP는 1150억원으로 자체적인 대응이 어려울 전망이다. 2016년에는 회사채 만기는 없으나, CP가 7000억원어치가 만기도래한다.

대우조선해양은 2017년부터 만기도래하는 회사채에 대해서는 기한이익 상실을 방어하기 위해 부채비율이 500% 이하로 유지해야 한다. 이를 위해 시장에선 대우조선해양에 총 1조원의 자본확충과 2조원의 유동성 공급이 필요할 것으로 예측하고 있다.

대우조선해양은 당장은 2019년 4월에 만기도래하는 6-2회차 회사채 600억원에 대한 사채권자 집회를 오는 25일 앞두고 있다. 사채권자집회는 지난달 17일 공시한 반기보고서 상의 개별기준 부채비율이 500%를 초과해 사채에 대한 기한이익상실 원인 사유가 발생했기 때문이다.

한신평은 해양플랜트 인도 지연으로 잉여현금 창출 여부는 불투명하다고 분석했다.

한신평은 "2015년 하반기(2척), 2016년(8척) 예정된 드릴쉽의 인도 및 대금회수 리스크가 상당히 높은 수준"이라며 "은행권 차입금 만기연장·일부 자산 매각 등을 고려하더라도 공모채 및 CP 만기에 대응한 자금확보가 필요하다"고 밝혔다.

향후 추가 등급 하향 가능성에 관해서는 "올해 안에 상당부분의 손실을 실적에 반영하고, 산은이 (손실규모에 맞게) 어떤 방식에서든 등급수준을 유지하게끔 보완해줘야 한다"라면서도 "쉽지 않은 과제"라고 덧붙였다.

-

[인베스트조선 유료서비스 2015년 09월 15일 18:24 게재]