2000억원 이상 풋옵션 행사된 듯…신용등급·주가 영향

-

한진해운이 잇따라 계열사 지분 매각에 나서며 유동성 확보에 나서고 있다. 대규모 신주인수권부사채(BW) 조기상환청구(풋옵션) 행사에 따른 대비 차원으로 분석된다.

한진해운은 현재 에이치라인해운 지분 22.2%와 한진해운신항만 지분 50%의 매각을 추진 중이다. 각각 1500억여원 규모로 매각이 완료되면 3000억여원의 유동성을 확보하게 된다. 에이치라인해운 지분 매각은 오는 11월중, 한진해운신항만 지분 매각은 이르면 이달 중 마무리될 전망이다.

한진해운은 지난 2013년 발표한 2조원 규모의 자구계획안 이행을 대부분 완료했다. 그럼에도 불구, 3000억원 규모의 추가 자산 매각에 나선 건 오는 11월23일로 예정돼있는 BW 풋옵션 대응 자금 마련 목적으로 해석된다.

한진해운은 지난 2013년 5월 3000억원 규모의 분리형 BW를 발행했다. 4년 만기로 2년6개월이 지난 시점에 풋옵션을 행사할 수 있는 권리가 부여돼 있는 채권이다. 한진해운은 투자자들의 신주인수권 행사 및 채권 대용납입으로 상환 부담이 줄어들길 기대했지만, 그간 신주인수권 행사 규모는 122억여원에 그쳤다.

한진해운은 8월말부터 지난달말까지 투자자들을 대상으로 풋옵션 청구를 받았다. 그 결과 2878억원의 미상환 잔액 중 상당 규모가 풋옵션을 청구했다. 정확한 행사 규모는 공개되지 않았지만, 시장에서는 2000억원을 훌쩍 넘을 것으로 추정하고 있다.

-

발행 당시 한진해운의 신용등급은 A-(부정적)이었다. 지금은 BBB-(부정적)으로 세 단계 떨어져 투기등급 진입 가능성이 제기되는 상황이다. 투자자 입장에선 한진해운 채권을 계속 보유하며 연 4%의 금리(만기 기준)를 1년6개월 더 받는 것보단 조기상환을 하는 편이 현실적이라는 분석이다.

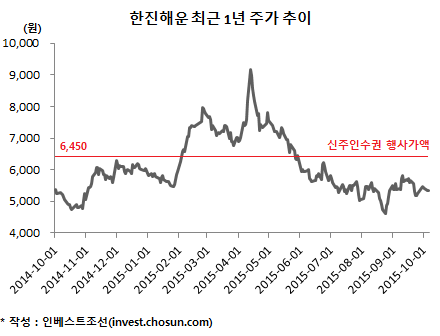

신주인수권을 통한 추가 수익 기대감도 많이 떨어진 상태다. 한진해운 BW 신주인수권 행사가액은 6450원이다. 현재 주가 6일 종가 기준 5330원으로 20% 가량 밑돌고 있다. 올 상반기 한때 9000원대까지 올랐던 한진해운 주가는 실적 악화 우려로 인해 5월말 급락한 뒤 5000원대를 오르내리고 있다.

한진해운은 주채권은행인 KDB산업은행과 협의를 통해 차입 보다는 추가 자산 매각으로 BW 풋옵션 대응 자금을 마련하기로 결정했다. 최근 분리형 BW 발행이 최근 다시 허용돼 자금 마련의 대안으로 떠오르긴 했지만, 주가가 액면가 수준으로 떨어진 상황에서 차환을 위한 BW 재발행은 부담이 크다는 게 산업은행과 한진해운의 판단이다.

한진해운 관계자는 "유동성 대비 차원에서 한진해운신항만 및 에이치라인해운 지분 매각을 검토 중이지만 아직 확정된 사항은 없다"고 말했다.

-

[인베스트조선 유료서비스 2015년 10월 07일 09:12 게재]

이미지 크게보기

이미지 크게보기