産銀·회사 "계열사 매출 의존도 커 매각 어렵워"

-

이미지 크게보기

이미지 크게보기- 대우조선해양의 자회사 웰리브가 운영하는 서울 신문로의 카페드마린. 대우조선해양은 최근 이 빌딩을 57억원에 웰리브에 매각했다.

지난 상반기 3조원의 영업손실을 낸 대우조선해양이 본사를 비롯해 다수의 자산 및 계열사 매각을 진행 중이다. 이 가운데 급식·호텔·식당 경영을 담당하는 자회사 웰리브는 매각대상에서 제외됐다.

주력 사업과 관계가 없고, 꾸준히 이익을 내고 있어 시장에 팔릴만한 자회사인만큼 매각해 재무 안정에 보탬이 되도록 해야 한다는 주장도 제기된다. 다만 대우조선해양과 주채권은행인 KDB산업은행은 웰리브가 업무 연관성이 매우 큰 자회사인데다, 계열 매출이 높아 매각 검토를 하지 않았다는 입장이다.

웰리브는 대우조선해양이 100% 지분을 보유한 완전자회사다. 금융감독원엔 '기관구내식당업'으로 등록돼있다. 단체급식 외에도 호텔 운영·레스토랑 운영·시설 경비 및 유지관리·여행업까지 주요 업무로 삼고 있다. 대우조선해양의 후방 지원기관인 셈이다.

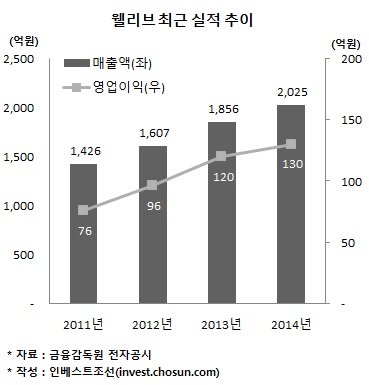

실적은 안정적이다. 지난해 매출액 2025억원, 상각전 이익(EBITDA) 155억원, 순이익 112억원을 기록했다. 2010년 이후 단 한 차례도 적자를 내지 않았고, 매출과 이익이 꾸준히 성장하고 있다.

정성립 대우조선해양 사장은 지난 8월 "조선·해양에 핵심역량을 집중하기 위해 비주력 자회사는 모두 팔겠다"고 방침을 세웠다. 이에 따라 골프장(써닝포인트컨트리클럽)과 연수원을 보유한 자회사 에프엘씨, 풍력발전사업을 하는 자회사 디윈드, 대우조선해양건설이 매각 대상 자회사 목록에 올랐다. 다만 웰리브는 매각 대상에서 빠졌다.

-

웰리브의 기업가치는 단순히 따져도 1000억원을 넘길 것으로 예상된다. 코스닥 우량기업들의 올해 평균 주가순이익비율(PER) 18배만 적용해도 기업가치가 2000억원에 달한다. 한정된 영업망과 '주력'이 없는 사업구조, 기업 규모 등으로 봤을때 할인이 불가피하지만, 이를 감안해도 서울 다동 본사 사옥 예상 매각가(1600억원)와 맞먹는 가치를 지닌 것으로 추정된다.

한 시중은행 기업구조조정 담당자는 "사내 급식과 복리후생시설 운영을 반드시 자회사에 맡겨야 하는 것도 아닌데 왜 매각 대상이 아닌지 모르겠다"며 "대우조선해양의 주력 사업인 조선업과 밀접한 관계가 있는 회사라고 보기도 어려운 것 아니냐"고 말했다.

대우조선해양과 산업은행은 웰리브가 사업에 필수적인 자회사라는 입장이다.

일단 경남 거제 옥포조선소 직원들의 숙소 관리와 식사, 복지(여행 등) 등을 책임지고 있는데다 선주 및 선급사 등 고객 지원을 담당하고 있어 대우조선해양과 분리가 어렵다는 것이다.

지난해 웰리브의 공식적인 내부거래 비중은 47%였다. 2025억원의 매출액 중 계열사와의 거래로 올린 매출이 953억원이었다. 주로 수의계약이나 지명경쟁입찰 형태로 대우조선해양으로부터 옥포조선소 내 식당, 시설유지관리 등의 계약을 땄다.

여기에 애드미럴호텔 운영, 조선소 내 카페 운영 등 간접적으로 대우조선해양의 사업·직원들과 관계있는 매출까지 합치면 계열사 매출 비중이 거의 100%에 이른다는 설명이다.

산업은행 관계자는 "꾸준히 이익을 내고 있긴 하지만 대우조선해양을 빼면 아무것도 아닌 회사라 애초에 매각 대상에 포함시키지 않은 것"이라고 설명했다. 아울러 산은 관계자는 "외부 매각을 가정하고 웰리브의 매출이 보전되려면 '이후 몇년간 대우조선해양이 웰리브와만 거래한다' 같은 계약을 따로 맺어야 하는데 이는 특혜 시비에 휘말릴 수도 있다"고 말했다.

-

[인베스트조선 유료서비스 2015년 10월 04일 09:00 게재]

이미지 크게보기

이미지 크게보기