이르면 내년부터 매장 유동화 나설 듯

"MBK, 대형마트 운영 성과 등으로 시장 신뢰 형성 필요"

-

MBK파트너스가 홈플러스 자산매각은 내년부터 본격화될 전망이다. 또한 MBK파트너스가 약속한 홈플러스에 대한 1조원 투자재원 역시 자산 매각을 통해 마련한다.

21일 투자은행(IB) 업계에 따르면, MBK파트너스는 홈플러스 인수자금을 우리은행·신한은행 등으로부터 빌리며 총차입금 한도 등이 설정돼 신규 투자자금의 추가 차입은 사실상 어려운 것으로 확인됐다.

MBK는 지난 9월 영국 테스코와 홈플러스 인수에 관한 본계약을 체결하며 온라인 채널 및 매장 편의시설 강화, 신선·간편식품 시장 대응 등을 위해 2년간 1조원을 투자하겠다고 밝혔다. 이와 관련한 투자 재원도 홈플러스의 매장을 팔아 조달할 계획이다.

이번 거래 관계자는 "MBK가 금융권에서 인수금융을 일으키며, 총차입금 한도를 설정했다"며 "MBK가 약속한 투자와 관련한 재원 마련을 위한 추가 차입은 현실적이지 않다"고 전했다.

자산 매각은 차입금 부담 없이 현금을 끌어올 수 있다는 장점이 있다. 수익성이 높은 자산을 중심으로 여러 매장을 묶는 등 다양한 전략을 운용할 여지도 있다. 시장 상황이 우호적이면 매각 가격도 올라간다.

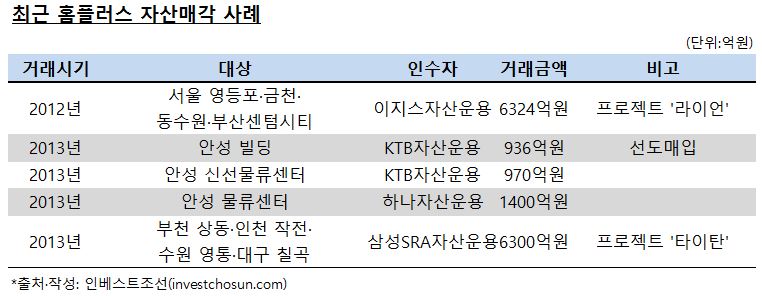

홈플러스는 이미 여러 차례 세일앤드리스백(Sale&Lease Back) 거래를 통해 자금을 조달한 바 있다. 당시 다수의 투자자들이 인수 의향을 내비치며 매입 경쟁이 펼쳐지기도 했다.

-

MBK가 자산 매각에 앞서 대형마트 운영 능력을 입증해야 한다는 지적도 나온다. 투자 주기가 정해져 있는 사모펀드(PEF)로 대주주로 바뀐 데다 아직 MBK가 부동산 투자시장에서 신뢰 기반이 형성되지 않았기 때문이다.

그간 홈플러스는 매장 유동화 때 배당수익률과 매각 가격 등을 모기업인 테스코(Tesco)의 신용등급 및 지원여력을 반영해 책정했다. 이는 투자자들의 최종 투자 결정에도 주된 영향을 미쳤다.

한 부동산 투자업계 관계자는 "과거와 달리 MBK로 매각되며 홈플러스의 위상도 예전 같지 않다"며 "부동산 가치평가에 입지가 중요하지만, 대형마트와 같은 리테일의 경우 매장 운영 및 관리도 주된 평가 요소임을 고려해야 한다"고 말했다.

MBK는 오는 22일 7조2000억원의 인수 대금을 납입하며 홈플러스 투자를 시작한다.

-

[인베스트조선 유료서비스 2015년 10월 21일 20:29 게재]

이미지 크게보기

이미지 크게보기