"대주주변경 과정에서 인수자금 상당 부분 외부차입"

-

홈플러스의 신용등급이 한 단계 떨어졌다. 대주주의 인수 과정에서 외부차입이 증가, 회사의 재무 부담이 크게 확대됐다는 지적이다.

한국기업평가(이하 한기평)는 26일 홈플러스의 기업어음 및 전자단기사채 신용등급을 기존 'A1'에서 'A2+'로 하향 조정했다.

최근 대주주 변경과정에서 인수자금의 상당부분이 외부차입을 통해 조달되면서 홈플러스 연결 실체의 재무부담이 크게 확대된 점이 반영된 결과다.

-

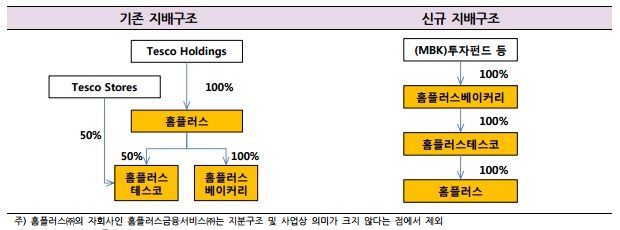

대주주가 영국 테스코에서 MBK파트너스로 변경되는 과정에서 홈플러스와 계열사의 지배구조도 함께 변경됐다. 기존에는 대주주가 실질적 사업주체인 홈플러스를 지배하고, 홈플러스가 국내 자회사들을 지배하는 구조였다. 이번 지분거래를 통해 대주주가 홈플러스베이커리를 지배하고 순차적으로 홈플러스테스코와 홈플러스를 지배하는 수직형태 지배구조를 형성했다.

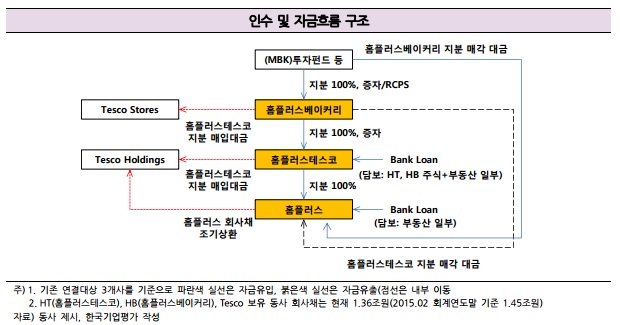

한기평은 "대주주가 인수대금 일부를 자본으로 투입하고 있으나 전체적 인수구조와 자금원천별 구성비중 등을 감안하면 실질적인 차입인수(Leveraged Buy Outs; LBO)와 유사하다"고 밝혔다.

이번 지분거래를 위해 조달된 자금은 총 7조4000억원(MBK파트너스 증자 2조4000억원·상환우선주 7000억원·인수금융 차입금 4조3000억원) 규모다. 이 중 인수금융은 홈플러스테스코와 홈플러스 법인이 각각 3조1000억원·1조2000억원씩 차입하는 형태로 계열사 주식 및 부동산 담보가 제공돼 있다. 부채비율 제약 등 별도의 재무약정도 체결돼 있다.

-

한기평은 "대주주의 자본투자 부담을 상당부분 자체 차입금으로 부담한다는 점에서 홈플러스 재무구조에 부정적 영향이 크다"고 밝혔다. 영업실적을 고려한 한기평의 추정치에 의하면 '총차입금/영업활동현금흐름(OCF)'와 '상각전영업이익(EBITDA)/금융비용' 지표값은 2016년 이후 각각 10배·3배 수준으로 저하될 전망이다. 해당 지표들의 최근 3년간 평균수치는 각각 3.1배·8.4배 수준이다.

향후 기존 사업부 분할·매각 등 부정적으로의 사업적 변화는 현재까지는 없다는 판단이다. 한기평은 "이러한 불확실성이 완전히 배제된 것은 아니며 이에 대해 지속적으로 모니터링할 것"이라고 밝혔다.

또한 ▲향후 자체 구조조정 및 종업원 반발 등 조직 안정화 지연 ▲경영목표의 단기화 및 재매각 시도 ▲배당정책 등으로 인한 경영활동 전반의 안정성 저하여부와 브랜드력 저하 ▲고객이탈 등 본질적 사업 펀더멘털 약화여부 등이 중장기적 모니터링 요소로 꼽혔다.

-

[인베스트조선 유료서비스 2015년 10월 26일 15:32 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기