홈플러스 자문사들 1~4위 독식 '굳건'

10월 거래 마무리되며 완료 기준 1위 UBS 5위로 밀려

금호산업 매각 자문 産銀, 현대證 무산되며 '제자리 걸음'

-

7조6800억원에 달하는 메가딜(mega-deal) 홈플러스 매각의 여진이 이어졌다. 9월 국내 인수·합병(M&A) 자문 시장 발표 기준 순위표 판도를 완전히 바꾼 홈플러스 매각이 10월 마무리되며 완료 기준 순위표의 판도도 뒤바뀌었다.

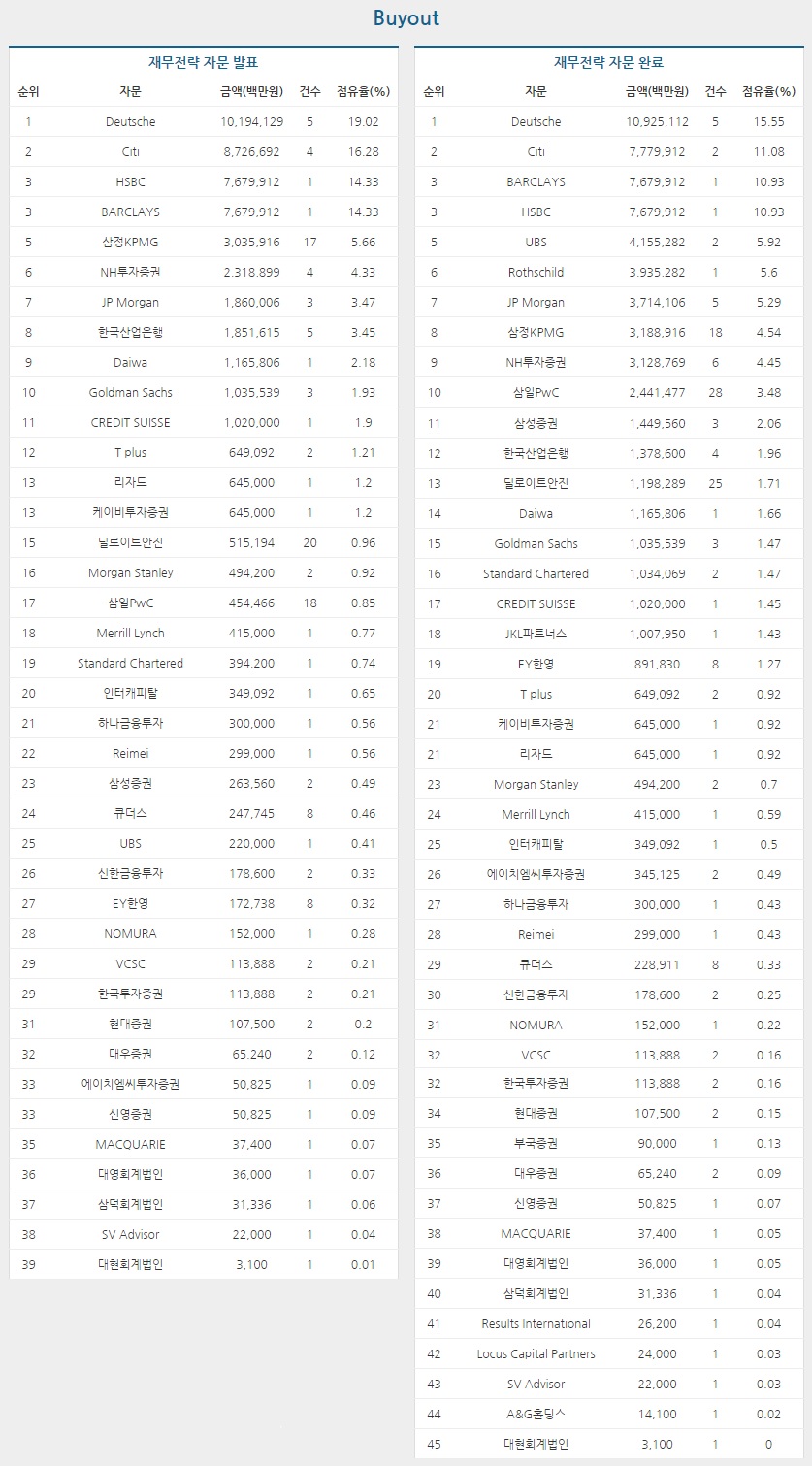

사모펀드 MBK파트너스는 지난 9월7일 영국 테스코와 홈플러스 인수 매매계약(SPA)을 체결했다. 테스코의 매각 자문은 바클레이즈·HSBC가 맡았고, MBK파트너스측 자문사로는 씨티와 도이치가 참여했다. 이들은 이 거래를 통해 9월 발표 기준 재무자문 순위 1~4위에 나란히 이름을 올렸다. 도이치는 8월에 잠시 내줬던 선두에 복귀했고, 실적이 미미하던 씨티는 단숨에 2위에 포진했다.

이들은 10월에도 발표 기준 순위를 유지했다. 10월 중 추가 실적은 없었지만 5위권과 2배 이상의 실적 격차를 보이고 있다.

홈플러스 매각은 지난 10월22일 잔금 납입과 함께 종결됐다. 자연스레 도이치, 씨티, 바클레이즈, HSBC는 완료 기준 순위에서도 1~4위를 독식했다. 4조원 규모의 한라비스테온공조 자문 실적을 통해 9월까지 완료 기준 1위를 놓치지 않고 있던 UBS는 한 달만에 5위로 밀려났다.

연내 7조원 이상 초대형 거래가 또 다시 나올 가능성은 크지 않다. 홈플러스 자문사들은 연말까지 큰 어려움 없이 상위권을 지킬 것으로 예상된다. 다만 2조~3조원 규모의 '빅딜'인 대우증권·씨앤앰·코웨이 매각 등이 진행 중이라 마음을 놓고 있을 상황만은 아니라는 지적이다.

홈플러스를 제외하면 큰 순위 변동은 눈에 띄지 않았다. 10월 중 새로 발표된 매각 거래 34건의 총 규모는 2조2369억원으로, 건당 평균 규모는 658억원에 그쳤다. 500억~1000억원 규모의 미들사이즈 거래는 많지 않았고 100억원대 소규모 거래와 2000억원 이상 거래로 양극화하는 경향을 보였다.

오릭스프라이빗에쿼티(PE)가 현대증권 인수를 철회하며 자문사였던 한국산업은행은 다소 아쉬움을 남기게 됐다. 7220억원 규모 금호산업 매각이 새로 실적에 반영됐지만, 6512억원으로 예정된 현대증권 거래가 마무리돼지 못해 순위는 제자리 걸음을 걸었다.

현대증권 매각이 완료됐다면 금호산업 거래를 바탕으로 5위권의 삼정KPMG와 NH투자증권을 노려볼 수 있었지만, 9월과 같은 8위에 머물렀다. 하나금융투자는 올해 동양생명, 팬오션, 세린식품, 대한전선, 스무디킹코리아 거래에 참여했다.

넌바이아웃부문은 순위에 큰 변화가 없었다. 포스코건설의 구주매각 및 유상증자와 중국 푸본생명의 현대라이프생명 유상증자를 자문한 JP모건이 발표 기준 1위를 유지했다. 삼성물산이 KCC에 자사주를 매각한 거래를 자문한 삼성증권이 완료 기준 1위를 지켰다.

-

[인베스트조선 유료서비스 2015년 10월 29일 19:43 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기