기회비용 줄일 유일한 대안…인수의지, 명분도 있어

WM 및 IB 부문 강화로 은행고객 및 기업 상생 기대

-

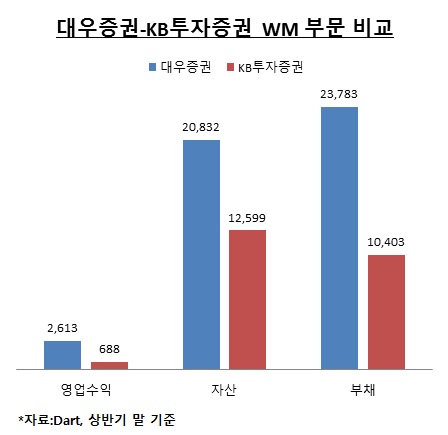

KB금융지주가 약점으로 꼽혀온 증권 부문을 강화할 기회를 맞았다. 대우증권은 증권사를 자체적으로 키우기 위한 비용과 시간, WM(Wealth Management·자산관리) 부문 강화라는 지향점을 고려할 때 가장 적합한 인수대상이란 평가다. KB금융은 대우증권 성장의 든든한 배경으로서 국민의 부와 기업을 키우겠다는 큰 그림을 그리고 있다.

- 왜 대우증권이어야 하나

KB금융은 KB투자증권을 회사채 등 DCM(Debt Credit Market) 부문 강자로 키워냈지만, 규모나 다른 부문의 경쟁력이 아쉽다. 중소형 증권사 인수는 대안이 아니다. LIG투자증권은 오히려 매물로 내놨다. 우리투자증권(현 NH투자증권) 인수 실패의 아쉬움이 두고두고 회자되고 있다. 현대증권도 잠재 매물이지만 매각 전망은 불투명하다.

시중은행 고위 관계자는 “결국 인력과 네트워크가 재산인 증권사는 자금력이 있더라도 자체 성장시키는 데 상당한 시간이 걸리고 시행착오를 겪을 수밖에 없다”며 “대우증권을 인수한다면 그런 기회비용 없이 단숨에 경쟁 우위를 점할 수 있다”고 말했다.

금융지주사 관계자 역시 “신한금융지주의 LG카드(현 신한카드), JB금융지주의 우리캐피탈(현 JB우리캐피탈)과 같이 이미 자체 경쟁력을 확보하고 있는 대우증권을 인수하는 것이 답일 수 있다”고 말했다.

- 대우증권 인수로 그리는 그림은

KB금융은 대우증권 인수를 통해 은행에 대한 의존도(상반기 자산 기준, 88.7%)를 낮출 수 있다. KB손해보험을 인수했고, 과거 놓쳤던 ING생명에 대해서도 관심을 가지고 있다. 그보다 더 큰 명분은 WM 부문을 강화해 국민의 재산을 불리고, IB 부문을 통해 중소기업의 성장을 지원하는 등 은행 고객의 혜택 확대를 꾀하겠다는 것이다.

-

KB금융 관계자는 “은행의 이자는 낮고, 자본시장에 참여하기는 어려워 대다수 은행 고객들은 재산을 늘릴 기회가 없다”며 “WM 부문에 강점이 있는 대우증권이 만든 좋은 상품을 기존 은행 지점망을 통해 제공한다면 고객을 부자로 만드는 데 도움이 될 것”이라고 말했다.

아울러 “대기업에 비해 중소·중견기업에 대한 지원이 부족했던 것이 사실”이라며 “대우증권의 강점인 IB부문을 활용해 기업을 지원하고, 또 그렇게 성장한 기업을 은행의 우량 고객으로 확보하는 선순환을 기대한다”고 말했다.

- KB금융이 인수해야 하는 이유는

KB금융이 대우증권을 인수할 경우 한국투자금융지주나 미래에셋증권과 달리 중복 영역이 적어 시너지 효과가 크고, 구조조정을 최소화 할 것으로 기대된다. 금융지주의 보수적이고 은행 중심의 문화가 증권사의 질적 성장을 저해할 수 있다는 우려도 있다. 덩치가 커지는데 따른 위험관리도 부담요소다.

시중은행 고위 관계자는 “그간 금융지주의 비은행 계열사는 은행 임원들이 마지막으로 거쳐가는 곳이라는 인식이 강했다”며 “그나마 경쟁력을 유지한 사례로 꼽히는 우리투자증권 역시, 지주가 주인 없는 회사고 사업에 대한 간섭이 거의 없었기에 가능했다”고 말했다.

KB금융 관계자는 그러나 “KB투자증권을 통해 증권업에 대해 이해도가 높아졌고, 성장 스토리도 보여줬다”며 “KB금융이 가지고 있는 이상을 제대로 구현하는 것이 가장 중요하다”고 말했다.

리만브라더스 사태 후 베어스턴스와 메릴린치는 각각 JP모건체이스와 뱅크오브아메리카에 인수됐다. 골드만삭스와 모건스탠리도 은행지주회사 체제로 바뀌었다. 이를 사례로 증권사가 금융지주와 함께 하는 것이 금융 시스템 안정에 기여하는 길이 될 것이란 의견도 있다. 제대로 된 IB를 키우기 위해선 금융지주라는 든든한 배경이 필요하다는 것이다.

- KB금융의 인수 의지와 능력은

KB금융은 대우증권 인수 필요성도 있고, 명분도 갖춰가고 있다. 자회사로부터의 배당 가능성, 각종 재무지표를 살폈을 때 2조원으로 예상되는 인수금액은 무난히 마련할 수 있다는 게 내외의 평가다. 결국 인수 여부는 KB금융의 의지에 달렸다.

KB금융, 특히 이사회는 보수적이라는 평가를 받아왔다. 지난 9월 해외 기관투자가를 대상으로 진행한 기업설명회(IR)에선 대우증권을 무리해서 인수하는 것 보다는 배당에 힘써달라는 목소리도 많았다.

반면 KB손해보험 인수에서 과감한 면모도 보였다. 경영진과 이사회 역시 무리한 인수를 경계하면서도 의지를 불태우고 있다. 당장의 가치는 물론 장기적으로 얼마만큼의 시너지 효과를 낼 수 있는지가 중요한 요소가 될 전망이다.

KB금융 관계자는 “최근 증권업의 회복세가 얼마나 이어질 지에 대한 판단과, 시너지 효과를 어떻게 극대화 할 것인지에 대한 검토가 이어지고 있다”며 “파는 쪽도 사는 쪽도 손해가 없는 ‘정당’하고 ‘적절’한 가치를 산정하는 것이 중요할 것”이라고 말했다.

-

[인베스트조선 유료서비스 2015년 10월 30일 17:36 게재]

이미지 크게보기

이미지 크게보기