한기평 “여신 위험업종 전자·기계·석유화학로 확대”

-

국내 은행들의 재무건전성 관리부담이 내년에 더욱 확대될 것으로 보인다. 조(兆) 단위 손실을 기록하고 있는 조선업과 최근 구조조정이 진행 중인 한계기업 관련 이슈가 위험 확대의 주범으로 꼽힌다. 국내외 경기부진 장기화로 은행권의 기업여신 위험업종도 확대되고 있는 것으로 나타났다.

한국기업평가(이하 한기평)는 4일 금융투자협회에서 열린 크레딧 세미나에서 "최근 구조적 불황 업종 및 한계기업 구조조정 확대로 올해 4분기 이후 은행권의 충당금 적립부담은 가중될 전망"이라고 밝혔다.

은행권의 부실채권 처리규모가 순부실채권 발생규모를 상회하는 상황이 지속되고 있다. 은행권의 순부실채권 규모는 2014년 기준 7조3000억원으로 과거 대비 축소됐다. 반면 실제 부실채권 처리규모는 9조5000억원으로 순부실채권 규모를 상회했다. 올해 상반기 기준으로도 실제 처리된 부실채권 규모(3조7000억원)가 순부실채권 발생(3조2000억원) 규모를 초과했다.

한기평은 "정리되지 않은 부실채권은 이후 자산건전성에 부담요인으로 작용한다"고 설명했다.

은행권 여신건전성을 악화시키는 주요 원인으로는 ▲조선업 부실 발생가능성 증가 ▲한계기업 구조조정 추진 등이 꼽혔다.

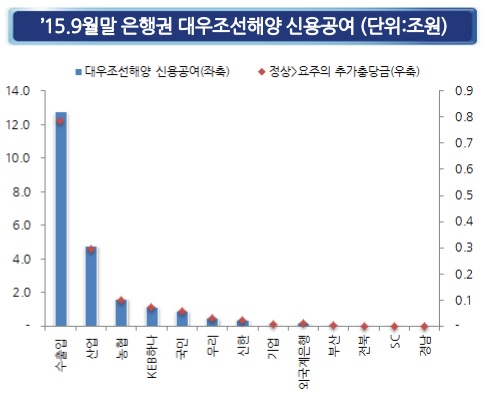

올해 9월말 기준 은행권의 조선3사(현대중공업·삼성중공업·대우조선해양) 신용공여 규모는 총 56조4000억원으로 집계됐다. 이중 대우조선해양에 은행권이 제공한 신용공여 규모는 22조5000억원 수준이다.

-

조선업종은 해양플랜트 손실 등으로 부실 위험이 확대되고 있다는 평가다. 한기평은 ”대우조선해양 등 조선업체들의 신용공여에 대한 건전성이 '정상'에서 '요주의'로 재분류될 경우 추가 충당금 적립이 필요하다“고 지적했다.

일반적으로 채권은행이 해당기업에 자율협약과 관련한 채무재조정을 진행할 경우 여신 건전성을 ‘요주의’로 분류한다. 이로 인해 7%가량 추가 충당금 적립이 필수적이며 은행권이 부담해야 할 총 추가 충당금 규모는 3조5000억원에 이르는 것으로 집계됐다. 이는 지난해 은행권 세전순이익 합의 42% 수준이다.

한기평은 “대우조선해양에 신용공여를 제공한 은행 중 특수은행의 비중이 큰 편이지만 이를 고려하더라도 KEB하나은행(700억원) 등 시중은행이 추가 적립해야 할 충당금 규모는 2000억원대”라고 밝혔다.

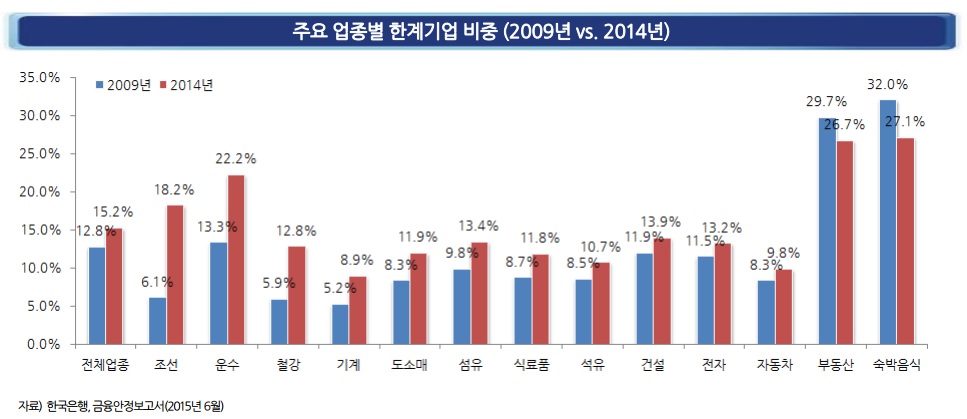

한계기업의 수는 조선·철강·기계·섬유·운수 등 업종을 중심으로 매년 증가세를 보이고 있다. 이에 지난달 금융위원회는 기업 구조조정의 틀을 채권은행 주도에서 민간 주도로 전환하는 ‘시장 중심의 상시적 기업구조조정 시스템’ 구축 방안을 발표한 바 있다.

한기평은 “이달부터 사모펀드(PEF)를 통한 한계기업 구조조정에 본격 착수할 예정으로 구조조정 채권·주식 등의 인수는 내년 초 완료될 것으로 예상된다”며 “은행권의 경우 단기적으로 충당금 적립 부담이 확대될 것으로 예상된다”고 덧붙였다. 다만 중장기적으로는 채무재조정 등 기업구조조정에 따른 부담축소·부실채권 매각에 따른 건전성 제고 등의 효과도 기대된다는 분석이다.

-

매년 은행권의 여신 위험업종이 확대되고 있는 점도 문제점으로 지적됐다.

한기평은 “건설(6월말기준 여신규모 29조2000억)·조선(21조5000억원)·부동산(20조1000억원)·철강(19조4000억원)·해운(5조8000억원) 등이 주요 위험업종 여신”이라며 “최근 국내외 경기부진 장기화로 위험업종이 전자·기계·석유화학 등으로 확대되는 양상이다”고 덧붙였다.

-

[인베스트조선 유료서비스 2015년 11월 04일 18:11 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기