한국證 유보금 약 8000억 및 지주 유상증자 7000억원 포함

약 5000억원 은행권 인수금융 계획도

-

한국투자증권이 KDB대우증권 인수를 위해 약 7000억원의 유상증자를 추진한다. 한국투자증권은 증자를 통한 자금조달 및 사내유보금, 은행권 인수금융을 통해 2조원 이상의 인수자금을 마련한다는 계획이다.

4일 금융투자업계에 따르면, 한국투자증권은 회사의 지분 100%를 보유하고 있는 한국투자금융지주를 대상으로 주주배정 증자를 통해 약 7000억원의 자금을 조달할 계획이다. 증자 후 한국투자증권의 자본금은 4조원이 된다.

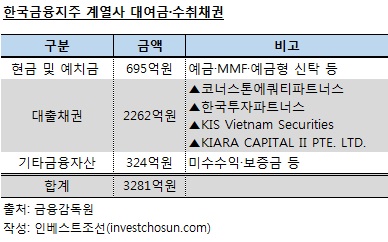

한국투자금융지주는 증자대금 마련을 위해 계열사 대여금을 일부 회수할 계획으로 알려졌다. 지난 상반기 개별 기준 한국투자금융지주의 계열사 대상 대출채권 규모는 약 2260억원이다. 현금 및 예치금 약 690억원, 기타금융자산은 320억원으로 전체 대여금 및 수취채권의 규모는 3280억원 수준이다.

-

이외에 한국투자증권은 약 8000억원 규모의 사내 현금을 인수자금에 사용할 계획이다. 상반기 개별 기준 한국투자증권은 1조5830억원 규모의 이익잉여금을 보유하고 있다. 매도가능 금융자산은 약 9822억원 규모다.

은행권 인수금융 사용도 검토 하고 있다. 한국투자증권은 대우증권 인수전 참여를 결정하기 전부터 국내 은행과의 협상을 진행, 현재 금리 및 조건에 대한 가닥이 잡힌 상태로 전해진다.

한국투자증권 관계자는 "한국투자증권은 대우증권 인수전 참여를 늦게 발표했지만 내부적으로 인수 자금마련을 비롯한 향후 전략에 대해 꾸준히 검토해 왔다"며 "현재 증권 및 지주사의 현금창출능력이 우수하고 외부 자금조달 계획도 마련된 만큼 인수자금에 대해선 문제될 것이 없을 것"이라고 말했다.

-

[인베스트조선 유료서비스 2015년 11월 04일 15:13 게재]

이미지 크게보기

이미지 크게보기