올해 워크아웃·매각에는 '암묵적 동의'

책임 회피 지적에도 "이해관계 같아져 마찰 줄어들 것"

-

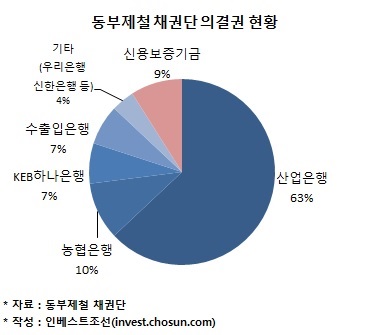

동부제철에 대한 기업개선절차(워크아웃) 동의 제출 마지막 날이었던 지난 달 19일, 신용보증기금은 동의서를 끝내 제출하지 않았다. 주채권은행인 KDB산업은행이 주도하는 동부제철 경영권 매각에도 찬성 의사를 밝히지 않았다.

그렇다고 워크아웃과 매각에 대한 명시적인 거부 의사도 없었다. 지난달 26일로 기한 만료되는 반대매수청구권도 행사하지 않은 것이다. 채권단은 이에 대해 '신보의 암묵적 동의'로 해석했다.

지난 3년간 진행된 산은과 신보의 갈등도 이대로 끝나는 것일까.

-

◇ 구조조정 과정서 사사건건 부딪친 産銀-신보

동부제철의 구조조정 과정에서 신보와 산은의 금융지원을 두고 사사건건 대립했다. 명운이 걸린 동부제철은 속이 탔다. 두 회사는 서로 양보를 요구했고 어느 한쪽이 살짝 양보하는 형태로 아슬아슬한 합의를 이어갔다.

첫 대립은, 지난 2013년 11월. 동부제철 채권 차환 발행 심사였다. 동부제철이 신청한 1050억원 규모 사채 차환발행에 신보가 반대했다. "차환 지원한 자금이 산은 등 은행권이 제공한 8000억원 규모 신디케이티드론(sydicated loan) 상환에 쓰이면 안된다"고 선을 그었다. 평행선을 달린 협상은 산은과 당시 정책금융공사 등이 5000억원의 신디케이트론 만기를 연장하는 것으로 겨우 마무리됐다.

지난해 3월에도 충돌했다. 채권 차환이 문제였다. 신보는 "산은이 보유한 동부제철 채권은 차환 대상이 될 수 없다"고 주장했다. 결국 신보의 뜻이 관철됐다. '산은이 보유한 채권은 차환 지원 대상에 포함하지 않는다'는 회사채 신속인수 협약서 개정으로 이어졌다.

그 해 6월, 동부제철이 채권단 공동관리(자율협약) 돌입을 놓고도 신보는 '거부' 의사를 표시하며 신보의 여신에 대해선 우선변제권을 요구했다. 협상은 1주간 계속됐다. 이번엔 신보가 한발 물러났다. 신규 자금 지원시 채권단과 같은 순위의 변제권을 보장받기로 했다. 동부제철 자율협약도 시작됐다.

-

◇ 신보 입장 변화는 '현실적 판단' 때문인 듯

그간의 상황을 보면 이번 신보의 침묵은 이례적일 수 있다. 하지만 신보는 침묵을 통해 실리를 택했다. 여신 회수 가능성을 높이기 위해선 채권단의 움직임에 동조할 수 밖에 없는 상황이 펼쳐지고 있기 때문이다.

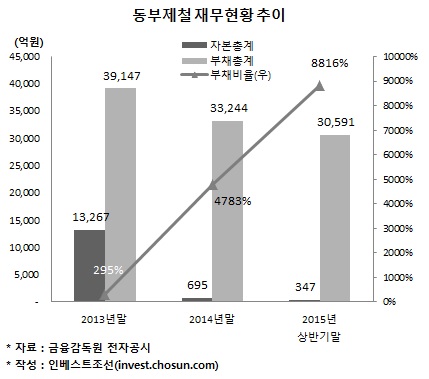

동부제철은 자율협약 과정에서 감자와 출자전환, 강력한 인적 구조조정을 진행했다. 적자의 근원인 전기로 열연 설비도 전원을 내렸고 인천공장 등 자산 매각도 시도했다. 하지만 인천공장을 사겠다는 곳은 나타나지 않았고, 철강 업황은 어두운 터널의 끝을 알 수 없는 상황이 이어지고 있다. 동부제철은 올 상반기 290억여원의 영업이익을 냈지만 이자(금융비용 1196억원)도 못내는 상황이다.

자율협약 체제 밖에서 연 평균 11%의 고금리를 받고 있던 신보는 이런 상황에서 '산은의 양보와 동부제철의 자구계획 실행이 먼저'라는 기존 입장을 고수하기 힘들었을 거란 평가다. 1800억원 규모 동부제철 여신 회수를 위해선 재무정상화와 새 주인 찾기가 필요하다는 데에도 공감했을 것으로 풀이된다.

신보는 구체적인 입장 표명은 하지 않고 있다. 신보 관계자는 "동부제철 워크아웃은 내부 결재 절차를 밟는 도중 채권단이 이를 결의했다"며 "경영권 매각도 채권단 회의에서 설명은 들었지만 구체적으로 관여하지 않고 있다"고 말했다. 금융권 일각에서는 금융공기업인 신보가 불리한 의사결정 책임을 회피한 것이라는 비판도 나온다.

다른 채권단 관계자는 그러나 "지난 7월에도 워크아웃 결의가 가능했지만, 신보의 입장이 정리될 때까지 기다렸다"며 "워크아웃 돌입으로 산업은행과 신보가 같은 이해관계를 갖게 된만큼 이전같은 잡음은 많이 줄어들 것"이라고 말했다.

-

[인베스트조선 유료서비스 2015년 11월 08일 09:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기