주가 급등으로 공동매각시 매각 가능성 떨어져

産銀 지분 26.75% 내년 매물로 나올 듯

産銀 지분 26.75% 내년 매물로 나올 듯

-

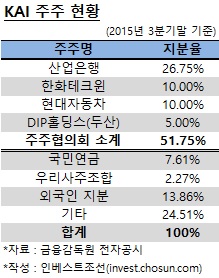

한국항공우주산업(이하 KAI) 매각 방식이 주주협의회 공동 매각에서 개별 매각으로 전환된다. 비금융 자회사를 매각해야 하는 최대주주 KDB산업은행은 내년 중 보유 지분 26.75% 매각에 착수할 전망이다.

산업은행·현대자동차·한화테크윈·DIP홀딩스(두산)으로 구성된 KAI 주주협의회는 17일 오후 회의를 열고 공동매각기한을 연장하지 않기로 합의했다. 주주협의회는 지난 2013년 KAI 매각 실패 이후 올해 말까지로 공동매각기한을 설정하고 매각 가능성을 검토해왔다.

공동매각을 연장하지 않기로 한건 올해 KAI 주가가 급등하며 주주협의회 보유 지분의 시장 가치가 4조원 이상으로 뛰어올랐기 때문이다. 회의에 참석한 주주들은 모두 "대규모 지분을 한꺼번에 인수할 원매자를 찾기가 쉽지 않은만큼 매각 가능성을 높이기 위해 각자 매각에 나서자"고 의견을 모았다.

올해 말까지인 공동매각기한은 아직 유효하다. 주주들은 계약이 해지되는 내년부터 각자 지분 매각에 나설 수 있다.

매각 방식이 개별 매각으로 전환됨에 따라 산업은행이 추진 중인 KAI 경영권 매각은 탄력을 받을 전망이다. 산업은행은 금융위원회의 정책금융 강화 방안에 따라 3년 내 주요 비금융 계열사를 최대한 매각해야 한다. KAI를 비롯해 한국지엠 지분이 매각 최우선 순위로 꼽힌다.

-

[인베스트조선 유료서비스 2015년 11월 18일 17:58 게재]

이미지 크게보기

이미지 크게보기