-

동아원그룹 지주사격인 한국제분이 경영권을 매각한다.

27일 관련업계에 따르면 동아원그룹은 한국제분을 제3자 배정 유상증자 방식으로 매각하기로 결정하고, 이달 초 다수의 전략적투자자(SI)와 재무적투자자(FI)에 인수의향을 타진했다.

다음달 1일 잠재 인수후보들로부터 인수 제안서를 접수하고, 후보자를 추려 실사를 진행할 전망이다. EY한영이 투자유치를 위한 자문을 맡고 있다.

유상증자 규모는 3000억원 이상이며, 인수자는 증자에 참여해 완전한 경영권 지분을 확보하게 될 전망이다. 한국제분은 동아원그룹의 지주사격 회사로 핵심 계열사인 동아원 지분도 53.43%를 보유하고 있다.

투자은행(IB) 업계 관계자는 “동아원그룹은 차입금이 많고 재무구조가 부실해 유상증자 없이는 경영이 어려운 상황”이라며 “이희상 회장이 경영권을 포기하되 회사를 살리기 위한 결정을 내린 것으로 보인다”고 말했다. 이희상 회장은 지난해 말 기준 한국제분 지분 24.4%를 보유하고 있다.

-

다른 관계자 역시 “자산 매각을 추진해왔지만 차입금 부담을 감당하기 어려웠던 것으로 보인다”고 말했다.

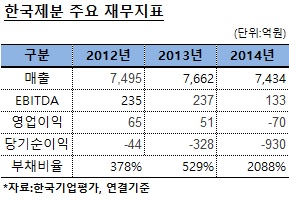

동아원그룹은 그 동안 핵심인 제분사업과 무관한 와인, 수입차 등으로 사업을 넓혀왔지만 재무구조도 함께 악화했다. 한국제분은 2013년 연결기준 매출 7681억원, 영업이익 33억원을 올렸으나 지난해는 매출 7434억원, 영업손실 70억원을 기록했다. 지난해 말 부채비율은 2000%를 넘어섰다.

동아원그룹은 올해 초부터 외제차 수입업체 FMK, 당진탱크터미널, 탑클라우드, 부동산 등 자산 매각을 추진해왔다.

-

[인베스트조선 유료서비스 2015년 11월 27일 11:35 게재]

입력 2015.11.27 11:37|수정 2015.11.30 15:40

동아원그룹 지주사격…3000억 이상 증자 방식으로 매각 추진

이미지 크게보기

이미지 크게보기