다음달 15일 이재현 회장 선고공판 주목

-

MBK파트너스와 매각주관사인 골드만삭스가 코웨이 매각 본입찰 날짜를 다시 잡기로 했다. 예정은 30일이었지만 인수 후보들의 인수 준비 상황을 고려해 이같이 결정했다.

거래에 정통한 관계자는 "중국측 인수후보가 내부 의사결정 과정을 이유로 본입찰 일정 연기를 요청했다"며 "이를 수용하기로 했고 다른 인수 후보들의 사정도 감안해 향후 일정을 정할 것"이라고 말했다.

올 연말 M&A 시장을 달굴 것으로 예상했던 코웨이 매각은 예비입찰에서 흥행몰이에 실패했다. 최근에는 인수 후보들도 이탈하고 있다. 본입찰 적격자로 선정된 칼라일그룹은 코웨이 실사를 나섰지만 현재는 인수를 위한 어떤 노력도 기울이지 않고 있는 것으로 확인됐다.

-

이미지 크게보기

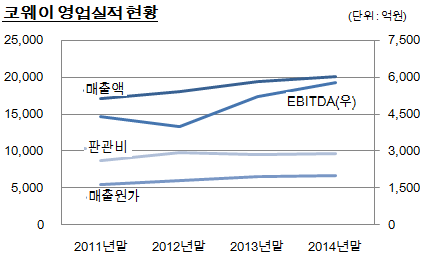

이미지 크게보기- 한 IB업계 관계자는 "MBK파트너스가 코웨이를 인수한 이후 영업실적을 보면 매출 증가대비 EBITDA 증가율이 더 컸고 그에 따른 주가 상승은 더 컸다"며 "인수 후보들이 부담을 느끼는 부분"이라고 말했다.

강력한 인수후보로 꼽혀온 CJ-하이얼그룹 컨소시엄은, 컨소시엄 구성 논의 단계에서 하이얼그룹이 발을 뺐다. CJ그룹은 단독으로 인수를 하겠다는 입장이지만 자금조달 여력, 인수 시너지 등을 고려했을 때 추진 동력이 부족하다는 평가다. 거래를 결정지을 인수가격이 MBK파트너스가 기대하는 것보다 낮게 생각하고 있다는 후문이다.

IB업계에서는 코웨이 매각 진행 여부는 MBK파트너스의 결단에 달렸다고 보고 있다. 눈높이를 낮춰서 매각을 할 것인지, 매각을 연기하고 기업가치를 더 높일 것인지 여부다.

다만 이번 매각이 난항을 겪는 것은 코웨이의 추가 성장에 대한 의문과 높은 매각가격이기 때문에 매각 성사를 위해선 MBK파트너스가 눈높이를 낮춰야 한다는 의견이 지배적이다. 일례로 OCI(주)는 OCI머티리얼즈를 주당 9만3000원에 매각했는데, 본계약 체결일의 주식 거래 가격보다 낮았다.

코웨이 매각측은 입찰과 별개로 개별 협상을 통한 매각도 검토하고 있는 것으로 알려졌다.

다음달 15일 예정된 이재현 CJ그룹 회장에 대한 서울고등법원의 선고 결과가 매각에 영향을 줄 것이란 전망도 나오고 있다. 결과에 따라 CJ그룹이 인수에 적극적으로 나설 수 있다는 것이다.

-

[인베스트조선 유료서비스 2015년 11월 25일 11:25 게재]