7년 만기 우선주는 금호문화재단 등이 투자

박 회장 부자는 보유 현금 전량 보통주 출자

-

박삼구 금호아시아나그룹 회장이 2년 후 전환 혹은 상환이 가능한 우선주(RCPS)로 투자자를 모집하고 있다. 연 2% 최우선 배당을 보장해주고, 2년 후엔 언제든지 투자회수(exit)가 가능한 조건이다.

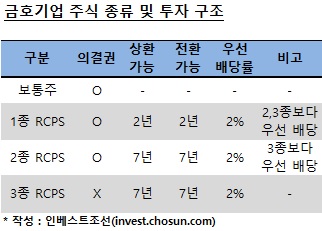

금호산업 지분 50%+1주의 인수 주체인 금호기업은 보통주 외에 세 종류의 RCPS를 발행하고 있다. 이중 1종 RCPS는 의결권을 가지고 있으며, 발행 2년 후 언제든지 보통주로 전환하거나 상환을 청구할 수 있다. 내부 수익률(IRR) 기준 연 2%의 배당을 다른 RCPS에 우선해 지급한다.

-

박 회장은 지난달 말 이 1종 RCPS를 일부를 금호아시아나문화재단에 배정했다. 금호기업에 출자할 전략적 투자자(SI)들에게도 이 1종 RCPS를 인수하는 구조를 제시하고 있다. 코오롱·효성 등 박 회장측 백기사들이 이 주식을 인수할 전망이다.

금융권 관계자는 "2·3종 RCPS는 만기가 7년이라 박 회장측 자금 및 매우 친밀한 일부 투자자가 취득할 것으로 보인다"며 "다른 투자자들은 대부분 2년 후 상환이 가능한 우선주 취득을 검토 중"이라고 말했다.

금호그룹에 대한 전략적 투자를 결정한 CJ그룹은 보통주 인수 의사를 타진하고 있다. 다만 금호기업 보통주를 취득할지, 공동인수자로 금호산업 지분을 직접 취득할진 결정되지 않았다.

CJ그룹 관계자는 "장기적인 관점에서 우선주보다는 보통주를 취득해 보다 긴밀한 관계를 맺는다는 계획"이라며 "상장 지분인 금호산업 지분 직접 인수를 선호하지만, 금호기업에 투자하는 방안도 함께 논의하고 있다"고 말했다.

박 회장이 보유한 우선매수권 행사 권리상 금호산업 지분은 '박 회장 및 박 회장이 지정한 자'가 인수할 수 있다. CJ가 금호산업 지분을 직접 인수하더라도 아무 문제가 없다는 게 채권단의 입장이다.

박 회장과 박세창 금호타이어 부사장은 지난달 지분을 처분해 마련한 1195억원을 모두 금호기업 보통주로 투자했다. 금호아시아나문화재단은 1종 RCPS를 비롯해 2·3종 RCPS에 분산해 500억원가량을 출자한 것으로 알려졌다. 금호아시아나문화재단은 이달 초 문화관광체육부로부터 금호기업 지분 출자에 대한 승인을 받았다.

주채권은행인 KDB산업은행은 이르면 12월초 박 회장이 모집한 투자자와의 투자계약서를 심사할 계획이다. 계약상 계열사 지분 담보제공 등 채권단이 금지한 내용이 들어있는지 파악하기 위해서다. 이미 자금조달계획을 승인했기 때문에, 개별 투자자와의 계약서에 문제가 없다면 12월말 예정대로 거래가 종결된다.

-

[인베스트조선 유료서비스 2015년 11월 29일 07:00 게재]

이미지 크게보기

이미지 크게보기