인수자, 경영권 프리미엄 부담 커졌다지만 가격 부담은 감소

매각 초기, 2.5조원 거론에서 현재는 2조원 내외

주가 하락이 가격 결정에 결정적 영향은 안줄 듯

-

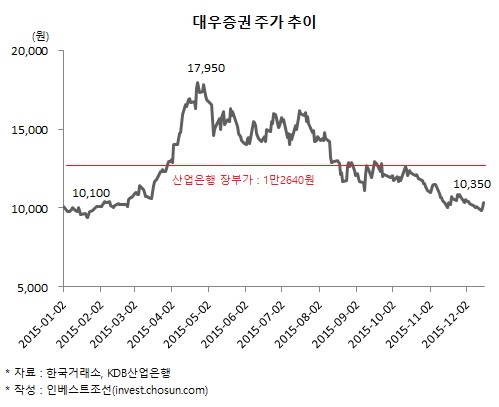

한 때 1만8000원대까지 치솟았던 대우증권 주가가 1만원 내외로 떨어지자 대우증권을 매각하는 한국산업은행과 인수에 나선 미래에셋증권ㆍ한국투자증권ㆍKB금융지주(가나다 순) 모두가 불편한 상황이 됐다는 언급이 나오고 있다.

냉정히 따져보면 대우증권 주가 하락이 산은의 매각예정가(예가) 혹은 후보들의 인수가격 산정을 완전히 뒤집을 요인으로 보긴 어렵다. 각각 '국가계약법'과 '인수의지'라는 원칙이 우선하기 때문이다. 그럼에도 불구, 연일 급락하는 주가를 아예 무시하기도 어렵다보니 "지금보다 2000원만 주가가 높았으면..."하는 바람들도 나오고 있다.

◇ 장부가-시가, 간격 확대 → 경영권프리미엄 커져

그간 대우증권 매각가는 시가를 기준으로 자주 거론됐다. 매각 시작 당시 주가가 1만8000원에 육박할 때만 해도 시가에 경영권 프리미엄 30% 가량을 얹은 단순평가로 2조5000억원 내외가 거론됐다.

하지만 주가가 떨어지면서 매각가격 기대치도 떨어지고 있다. 거꾸로 '프리미엄'만 높아진다. 일례로 인수가격이 주당 1만3000원이라고 할 경우, 주가가 1만원일때는 '시가대비 30%프리미엄'이라고 평가받지만, 주가가 9000원이면 '시가대비 45%프리미엄'이라는 딱지가 붙게 된다. 시가대비 경영권 프리미엄 퍼센티지가 상승하면서 자칫 '고가매입' 비판이 나올 수도 있게 됐다.

이렇게 되면 KB금융지주의 '매우 깐깐한' 이사회가 나서서 "시가 대비 과도한 경영권 프리미엄을 지급하는 M&A"라고 문제를 제기할 가능성도 거론된다. 반대로 강력한 오너십에 기반한 의사결정력을 갖춘 미래에셋증권과 한국투자증권이 유리한 고지를 밟았다는 분석으로도 확대되고 있다.

매각자인 산업은행의 입장은 확고하다. 일단 대우증권 매각은 국가계약법에 따라 매각예정가가 존재한다. 산은 관계자는 "장부가 이상이어야 하며 경영권 매각인 만큼 경영권 프리미엄도 받아야 한다"고 밝혔다. 주가에 흔들리지 않겠다는 의미다.

일각에선 산은이 대우증권 인수에 투입한 자금 대비, 그 동안 받았던 배당이나 주가상승에 따른 시세차익 등을 감안하면 매각가를 낮출 수도 있다는 주장도 내놓고 있다. 하지만 시세차익도 이미 산업은행 장부에 반영돼 있다. 이보다 낮은 가격에 팔게 되면 산업은행은 재무제표상 '손실'을 보면서 물건(대우증권)을 팔게 된다. 장부가 이하 매각을 주장할 요인이 되긴 어렵다.

◇ 최근 주가가 인수 결정에 변수?

좋은 물건(기업)을 싸게 사고 싶은 마음은 사람이나 법인(기업)이나 마찬가지. 하지만 전략적 가치를 우선하는 인수자에게 현재 주가 수준은 시장 컨센서스 이상의 고평가 상태가 아니라면 M&A 실행 여부를 결정짓는 변수가 되기 어렵다는 게 IB업계의 일반적인 평가다.

대우증권 인수에 나선 유력 후보 3곳 모두 전략적투자자다. 미래에셋증권과 한국투자증권은 자본증대와 대형 투자은행(IB)을 실현하기 위해 인수에 나섰다. KB금융지주는 은행-증권-보험으로 이어지는 포트폴리오 강화를 노리고 있다. 각자가 보는 시너지와 접근법은 다르지만 전략적 차원 목적이 우선한다는 것 하나는 공통점이다.

IB업계 관계자는 "인수 의지가 강할수록 경영권 프리미엄을 더 지불하는 경향이 있다"며 "현재 주가보다는 인수 후 시너지나 기업가치 상승 효과 등을 더 고려하는 게 일반적"이라고 말했다.

최근 '주가 하락→매각 예정가는 불변→과다 프리미엄 우려로 예정가 이하 입찰'이란 시나리오에 따라 '유찰 우려'도 거론됐다. 이번 주에 산은이 매각 예정가를 결정할 계획을 갖고 있는 것도 한 이유로 거론된다. 동시에 주가와 매각 예정가의 차이를 이유로 낮은 인수가를 제시한다면 인수 포기를 위한 명분을 찾는 것 아니냐는 지적도 있다.

다만 인수 후보들도 주가 하락이 가격 산정에 '결정적 변수'는 되지 않을 것으로 보고 있는 듯하다. 한 인수후보 측 관계자는 "주가가 떨어져서 매각가 인하 시각이 있긴 하지만 주가와 매각 예정가의 차이가 인수 의지에 영향을 줄 정도는 아니다"고 말했다.

어쨌든 이런 상황에서는 대우증권 주가가 지금보다 2000원~3000원 정도만 높았다면 이러저러한 논란은 없었을 것이란 얘기에 고개가 끄덕여진다. 그러면 시가와 산업은행 장부가격이 얼추 비슷한 수준에 근접한다. 긍정적으로 보자면 주가가 1만8000원 이었을때와 비교하면 지금 주가가 인수후보들의 자금부담을 더 줄여줬다고 봐야 하지 않을까.

-

[인베스트조선 유료서비스 2015년 12월 16일 16:54 게재]

이미지 크게보기

이미지 크게보기