현대차 무차입 기조 지속전망…기아차는 추가 회사채 발행 가능성

-

현대자동차(이하 현대차)의 '무차입'에 가까운 경영기조는 올해도 이어질 전망이다. 다만 기아자동차(이하 기아차)와 현대제철은 각각 운영 및 지분투자 비용, 차환 등을 이유로 회사채 시장에서 자금을 조달할 가능성이 크다는 관측이다. 특히 현대제철의 경우 12조원에 이르는 차입금을 줄일 수 있을 지 여부가 올해 중요한 과제가 될 전망이다.

-

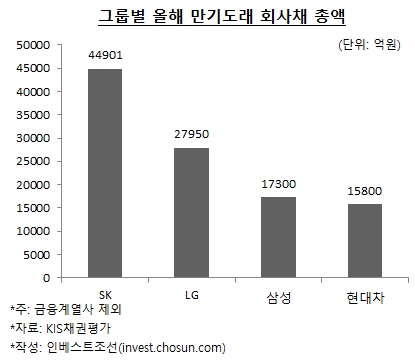

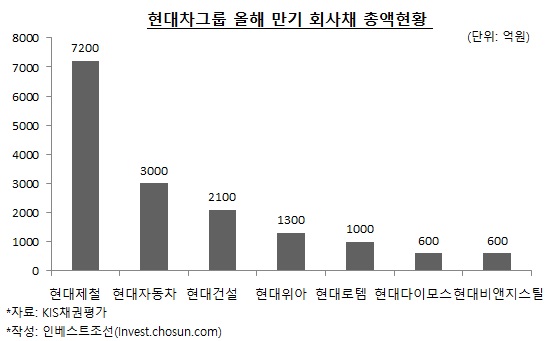

현대차그룹 비금융계열사의 올해 회사채 만기도래 금액은 1조5800억원 정도다. 이는 삼성(1조7300억원)·SK(4조4901억원)·LG(2조7950억원) 등 국내 주요 그룹과 비교해서 적은 수치다. 그룹 대규모 투자의 일단락으로 추가적인 자금조달 수요도 크지 않다는 분석이다.

현대차와 기아차의 지난해 3분기말 별도기준 현금성자산은 각각 13조8231억원 6조1200억원에 이른다. 또한 양사의 2014년 별도기준 상각전영업이익(EBITDA)이 각각 5조7418억원 2조6027억원으로 집계되는 등 현금흐름도 우수하다는 평가다.

현대차 관계자는 “올해 현대차의 차입금 기조는 예년 수준과 크게 다르지 않을 것”이라고 밝혔다.

다만 기아차의 경우 지난해부터 무차입 경영기조에 변화가 생겼다. 기아차는 지난해 채권자본시장에서 총 8300억원을 조달했다. 기존 차입금 차환발행과 함께 한전부지 인수대금 납입(총 2조1100억원)과 멕시코 공장 신설 등 대규모 자금소요가 있었다.

한 증권사 애널리스트는 “GE캐피탈 보유 현대캐피탈 지분인수(총 6071억원), 향후 멕시코 공장 운영비용 등을 고려할 경우 작년에 이어 올해도 회사채시장에서 자금을 조달할 가능성이 있다”고 밝혔다. 다만 보유 현금성자산 등을 고려할 경우 발행이 이뤄지더라도 그 규모가 크지는 않을 것이란 관측이다.

-

현대제철의 올해 만기도래 회사채 총액은 7200억원으로 그룹 내에서 가장 규모가 크다. 이달 중에만 4000억원의 회사채가 만기를 앞두고 있다. 회사채시장 관계자에 따르면 현대제철은 이미 차환발행을 추진하고 있다. 현대하이스코와 합병 이후 현대제철의 지난해 3분기말 기준 총차입금액은 12조원을 넘어섰다.

한 증권업계 관계자는 “올해도 철강 시황 불황으로 실적개선이 힘들 전망"이라며 "기업가치 제고를 위해 회사채 상환 및 장·단기 은행 차입금 감축 등이 올해 최우선 과제가 돼야 할 것”이라고 지적했다.

현대제철 관계자는 “지난해 2분기까지는 약 3000억원가량 차입금을 감축했지만 현대하이스코와의 합병으로 차입금이 증가했다”며 “차입금 감축 기조는 지난해에 이어 올해도 지속할 것”이라고 밝혔다.

-

[인베스트조선 유료서비스 2016년 01월 05일 16:55 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기