"한국 투자자, 클로징 리스크 있다…블라인드펀드 활성화 필요"

"부동산 거품 논란...과거 대비 고가지만 안정적 자산임을 간과해선 안돼"

-

알리스테어 메도우스(Alistair Meadows) 존스랑라살(JLL) 아시아태평양 글로벌 투자자문팀 총괄대표(사진)는 "한국 기관투자들은 보통 4곳이 컨소시엄으로 해외 부동산에 투자하는데 한 곳만 철회해도 거래 진행이 안되는 경우가 있다"며 "거래 종결 위험을 낮추기 위한 블라인드펀드 활성화가 필요하다"고 말했다.

현재 삼성SRA자산운용, 미래에셋자산운용 등 해외 투자에 앞선 운용사들은 블라인드펀드를 설정해 투자에 나서고 있다.

알리스테어 대표는 아시아 태평양과 유럽에서 지난 20년간 부동산 투자 전문가로 활약, 현재 글로벌 및 각 지역 JLL의 매입·매각 자문 전문가 네트워크를 통해 아시아태평양 지역 안팎 거래 자문을 총괄하고 있다. 최근 주요 자문 내역으로 그린랜드(Greenland)의 9억달러 규모 영국 런던 투자, 4억3000만달러 규모의 런던의 아비바타워(Aviva Tower) 매입 등이 있다.

미래에셋자산운용이 인수한 2013년 호주 포시즌 호텔 매각, 같은 해 역시 미래에셋자산운용이 매입한 미국 시카고 '225 웨스트 웨커(West Wacker) 빌딩' 매각, 또 2015년 미래에셋운용이 투자한 미국 워싱턴DC에 위치한 '1801 K스트리트' 빌딩 매각에 자문사로 활약했다.

그는 "유가 하락과 중국 경제 위기는 해외 부동산 투자를 더 이끄는 계기가 될 것"이라며 "실물 자산은 주식이나 채권에 비해 덜 민감하고 안정적인 수익을 낼 수 있기 때문"이라고 설명했다. 지난해 국내 기관투자자들의 해외 부동산 투자 규모가 2014년 대비 70% 이상 늘어난 배경도 이와 무관치 않다고 덧붙였다.

오피스빌딩을 비롯한 투자 부동산의 가격 상승과 이에 따른 거품 논란에 대해선 "코어 에셋(Core Asset)의 경우 가격 면에서보면 가장 높은 수준(Full Price)에 이르렀지만 어디까지나 과거 가격 대비"라며 "부동산은 채권이나 다른 금융투자 상품에 비해 비교적 안정적인 자산인 점을 생각해야 한다"고 강조했다.

지난달 28일 투자 세미나를 위해 우리나라를 찾은 그는 인베스트조선과 인터뷰를 통해 '해외 부동산 투자 시장 전망'을 밝혔다.

다음은 일문일답.

-아시아태평양 글로벌 투자자문팀을 소개해달라.

"국경간거래(Cross Border Deal) 전문가 20명이 참여한 유럽, 미주, 아시아팀으로 구성돼 있다. 전세계 JLL 거래 담당 1800명을 조율하고 크로스보더 거래를 자문하고 있다. 우리는 아시아 투자자들에게 미국과 유럽의 투자 기회를 알리고, 한국 투자자들이 투자하지 않는 국가도 소개하고 있다."

-한국 관련 주요 투자 자문 실적을 소개해달라.

"2015년 미래에셋자산운용이 인수한 미국 워싱턴DC '1801 K스트리트' 빌딩 관련 매각 자문과 2013년 미국 시카고의 '225 웨스트 웨커(West Wacker)' 빌딩 매각 자문, 2013년 호주 포시즌호텔 매각 자문 등이 있다. "

-유가와 중국경제 성장률 하락으로 세계 부동산 시장의 투자자금에도 변화가 예상된다.

"글로벌 시장에서 가장 활발한 투자자들인데, 유가 하락과 중국내 시장 불안은 해외 투자를 더 이끌 것으로 본다. 실물자산은 주식이나 채권시장에 비해 덜 민감하며, 실물자산 투자를 통해 안정적인 임대수익을 가져갈 수 있다. 경기가 불안해도 부동산 임대료는 계속해야 내야 한다. 한국만해도 지난해 해외 투자가 전년 대비 70% 이상 증가했는데 역시 같은 이유로 생각한다."

-한국 투자자로부터 가장 많이 받는 투자 지역은 어디이고 투자 성향은 어떻게 파악하는가.

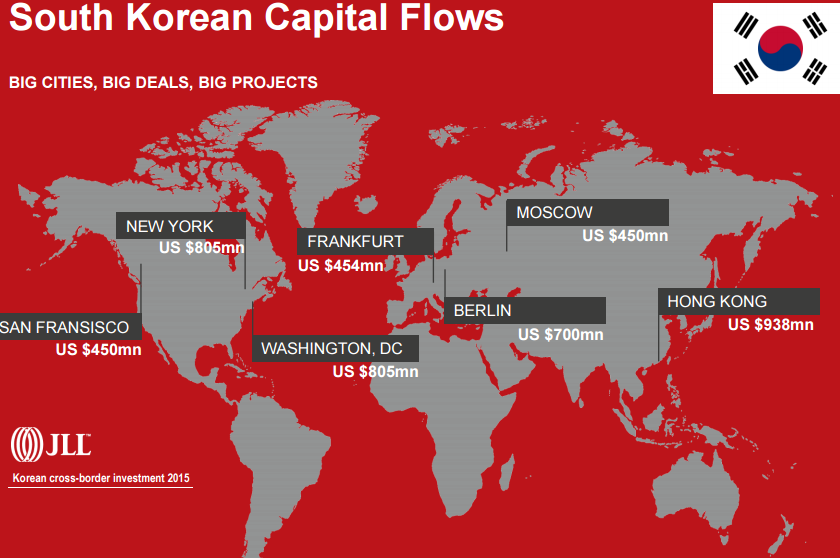

"지난해에는 미국이었고, 재작년에는 미국과 유럽, 유럽 내에서도 독일, 그리고 호주였다. 독일에서도 프랑크프루트에 대한 관심이 높았다. 호주는 시드니, 미국은 주요 거점도시에 대한 문의가 많았다. 투자 성격으로 보면 오피스빌딩이 50%에 달했지만 지난해에는 물류센터 등으로 투자처를 확대하는 경향이 나타났다.

과거에 한국투자자들은 단독 투자를 즐겼지만 이제는 현지 운용사 등과 함께 파트너십을 형성하는 투자도 늘고 있다. 단순 지분 매입 형태에서 이제는 대출에 대한 투자도 하고 있는 점이 특징이다"

-

-아시아 지역에서 투자 기회는.

"지금은 호주로 시드니나 멜버른에 있는 물류센터 등 산업용 자산 매입에 대한 선호가 높다. 우량 임차인들로 구성돼 있다. 반면 도쿄, 베이징 등은 한국투자자들이 원하는 수익률을 기대할 수 없다"

-한국을 비롯해 지난해 세계 부동산 투자 거래에서 눈에 띄는 점이 거래 종결 위험이 커졌다는 점이다.

"거래 종결 위험 때문에 매도인 입장에선 거래 종결 위험이 가장 낮은 투자자에게 우선매수협상권을 줄 것이다. 한국투자자들은 3~4개 투자자가 컨소시엄을 형성해 해외 부동산에 투자하고 있는데 한 곳만 투자를 철회해도 거래 진행이 안되는 경우가 있다. 거래 종결 위험을 줄이려면 미리 펀드를 설정하고 투자를 해야 한다. 블라인드펀드가 활성화 돼야 한다.

-거래 종결 위험은 매도자와 매수자(운용사), 그리고 투자자간의 부동산 자산에 대한 눈높이가 다르다는 얘기이고, 그 차이는 '거품'이란 단어로 설명할 수 있는가.

"코어 에셋(Core Asset)의 경우 가격 면에서보면 가장 높은 수준(Full Price)에 올라와 있다. 어디까지나 과거 가격으로 보면 고가이지만 상대적으로 부동산은 채권이나 다른 금융투자 상품에 비해 비교적 안정적인 자산인 점도 생각해야 한다"

-JLL의 부동산 투자 자문 전략은.

"JLL의 각 지사들과 유기성을 갖고 해외 투자 동향을 파악하며 투자로 이끌 수 있는 역할을 하겠다."

-

[인베스트조선 유료서비스 2016년 02월 03일 09:55 게재]

이미지 크게보기

이미지 크게보기