"MBK파트너스, 인수자금 동원 능력 우수"

실사 후 빠르면 3월말 또는 4월 초 본입찰 예정

-

한화테크윈과 (주)LIG의 2파전 양상으로 인식되고 있는 두산DST 인수전에 MBK파트너스의 참여가 어떤 영향을 미칠 지 주목된다. 방위산업체를 사모펀드가 인수한다는 점에 부정적인 시각이 없는 것은 아니지만 인수 자격에 문제가 없고 인수자금 여력에선 오히려 더 앞선다는 평가를 받고 있다.

16일 투자은행(IB) 업계에 따르면 매각측인 두산그룹과 미래에셋PE, IMM PE(매각주관사 CS)는 두산DST 매각 관련 본입찰적격후보에 한화테크윈, (주)LIG 외에 MBK파트너스, IBK투자증권(PE)을 선정했다. 현재 본격적인 기업실사가 진행되고 있다. 예비입찰에 참여한 스틱인베스트먼트와 하나투자증권(PE)는 탈락한 것으로 확인됐다.

두산DST 인수에 '관심 없다'에서 '있다'로 돌아선 한화테크윈은 지난해 말과 올해 초 한화종합화학과 한국항공우주산업 지분을 매각해 7200억원을 확보, 인수 후보 가운데 자금 동원 능력에서 단연 앞서가고 있다. (주)한화, 한화테크윈, 한화탈레스 등과 두산DST의 결합에 따른 시너지도 기대하고 있다. 한화테크윈은 모건스탠리와 법무법인 율촌 등을 인수자문사로 선정했다.

지난 5일 육군은 공개한 230mm급 다련장로켓(MLRS) '천무'의 실사격 훈련을 공개했는데, 천무는 (주)한화가 개발·생산하고 있으며, 천무의 발사체는 두산DST가 생산하고 있다.

(주)LIG는 자체적인 인수자금 동원 능력은 한화테크윈에 비해 쳐지지만 인수 의지만큼은 어떤 후보보다 크다는 평가를 받고 있다. 두산DST 매각 가능성이 제기될 때마다 여러차례 인수 타당성을 검토했고, 이번 인수전에는 TF를 꾸려 대응하고 있다. LIG손해보험(現, KB손해보험)을 매각한 이후 LIG그룹 내 LIG넥스원만 남은 상황에서 방산전문기업으로 외연과 전문성을 확장하기 위해 두산DST 인수에 나섰다. 직접적인 사업 연관성은 두산DST의 발사체 기술 정도지만 포트폴리오 확대를 통한 확장을 기대할 수 있다.

-

(주)LIG는 본입찰에는 재무적투자자(FI)들과 컨소시엄을 구성해 대응할 전망이다. 두산DST 인수 가격은 7000억원에서 8000억원까지 거론되고 있어 (주)LIG 홀로 감당하긴 어려운 수준이다.

IB업계 관계자는 "LIG가 인수금융 조달까지 고려해 NH투자증권을 자문사로 선정한 것 같다"고 말했다. FI로는 LIG넥스원에 투자한 하나금융투자PE와 스틱인베스트먼트 등이 참여할 것으로 IB업계는 보고 있다. (주)LIG는 인수자금 마련을 위해 LIG넥스원 지분 일부를 매각할 가능성도 있다.

전략적 투자자(FI)의 유일한 대항마인 MBK파트너스는 지난해 홈플러스 인수 이후 올해 두산인프라코어 공작기계 사업부 인수 우선협상대상자로 선정되는 등 공격적인 투자에 나서고 있다. 이미 조성된 블라인드펀드에 금융권의 인수금융 지원 가능성 등을 고려하면 SI에 전혀 뒤지지 않는 실탄을 확보하고 있다. 재무적투자자(FI)의 방산업체 경영권 인수에 대한 논란이 일 수 있지만 법률전문가들은 현행 법상으로는 별 문제가 없다고 전했다.

다른 IB업계 관계자는 "MBK파트너스가 국내외를 가리지 않고 투자 외연을 넓혀가고 있다"며 "두산DST 인수도 단순히 들여다 보는 차원이 아니다"고 말했다. IBK투자증권 PE는 자금력과 무게감이 부족해 IB업계에선 유력 인수후보로는 보지 않고 있다.

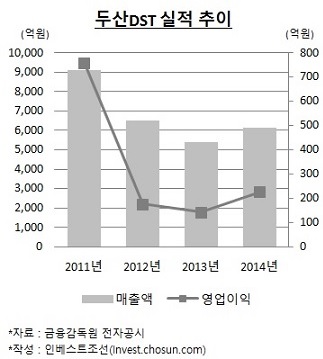

실질적인 매각 대상은 두산DST 지분 100%이다. 미래에셋PE와 IMM PE가 세운 특수목적회사 오딘홀딩스가 49%, 두산그룹의 특수목적회사 DIP홀딩스가 51%를 보유하고 있다. 두산그룹은 지난 2009년 사업구조조정 및 유동성 확보를 위해 삼화왕관, SRS코리아, 두산DST 등을 오딘홀딩스와 DIP홀딩스에 매각했으며 두산DST는 당시 두산인프라코어가 보유하고 있었다. 2009년 당시 두산DST의 가치는 4000억원대 중반으로 평가됐다. 2011년 9100억원에 이르렀던 매출액은 지난 2013년 5381억원까지 떨어졌고 2014년에는 6156억원으로 개선됐다. 매각측은 빠르면 3월말이나 4월 초에 본입찰을 실시할 예정이나 방산기업의 특성상 지연될 가능성이 높다.

-

[인베스트조선 유료서비스 2016년 02월 16일 16:52 게재]