회수 실적따라 펀드 수익 좌우돼

향후 펀드레이징 과정에도 영향

-

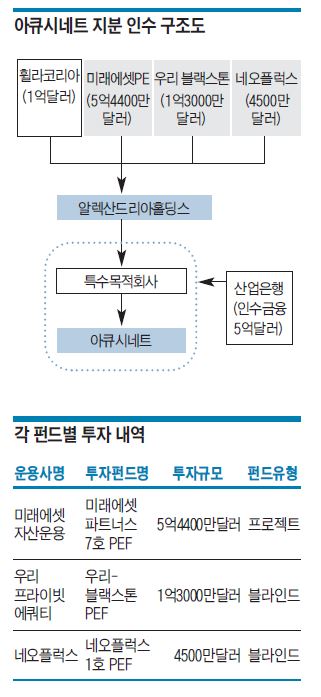

오는 7월 기업공개(IPO) 예정인 골프용품 전문업체 아큐시네트에 국내 사모펀드(PEF) 운용사 세 곳이 촉각을 곤두세우고 있다. 운용 중인 펀드의 투자 수익률을결정할 가장 큰 투자이자 다른 투자에서본 손실을 만회할 수 있는 기회이기 때문이다. 아큐시네트에는 미래에셋운용PE(이하 미래에셋PE)과 우리프라이빗에쿼티, 네오플럭스가 투자했다.

24일 투자은행(IB)업계에 따르면 아큐시네트의 공동 주주인 휠라코리아와 PEF들은 JP모건과 모건스탠리를 대표주관사로 선정하고 현재 IPO를 준비하고 있다. 예상 시가총액은 2조원이다. 아큐시네트는 세계 1위 골프브랜드 ‘타이틀리스트(Titleist)’를 보유하고 있다. 골프가 올림픽 정식 종목으로 채택됐고, 중국 시장의 높은 성장 전망이 IPO에 대한 기대를 키우고 있다.

-

미래에셋PE에 아큐시네트는 ‘반전카드’다. 미래에셋PE는 씨앤앰, 두산캐피탈, 두산인프라코어차이나(DICC), 와이디온라인 등의 투자 회수에 어려움을 겪고 있다. 이 같은 투자가 반복되면서 핵심운용역들이 대거 이탈하기도 했다. 한 IB업계관계자는 “아큐시네트 IPO 성공이 가장 절실한 곳이 미래에셋PE”라며 “투자 부진 이미지를 반전시킬 수 있는 계기가 될 수있기 때문”이라고 말했다. 미래에셋PE는 지난 2011년 5억4400만달러(5800억원)를 투자하며 아큐시네트 인수를 주도했다.

우리PE는 블랙스톤 코리아 어드바이저스와 공동 운용사(CO GP)로 조성한 펀드를 통해 아큐시네트에 투자했고, 뉴레이크 얼라이언스 매니지먼트가 대리로 펀드 자산관리를 맡아왔다. 이 펀드를 통해 투자한 현대로지스틱스는 회사 수익성 악화로 IPO가 무산되는 위기가 있었으나 풋옵션(Put-option)을 행사해 1200억원의 수익을 냈다. NS쇼핑은 코스닥 상장 때 구주매출로 지분을 현금화했고 아이마켓코리아는 두 차례의 블록세일로 전량 처분했다. 남은 포트폴리오가 아큐시네트다. 투자 규모가 1억3000만달러(1400억원)로 펀드의 투자 가운데 가장 크고 투자 기간도 5년에 이르렀다. 우리 PE는 펀드 투자 수익뿐만 아니라 올해부터 펀드레이징에 나설 예정이라 아큐시네트 IPO 결과가 중요하다. 한 업계 관계자는 “아이마켓코리아까지 감안하면 우리PE 2호 펀드 IRR은 15~19%까지도 가능하다”면서 “블라인드 펀드 모집을 앞두고 IRR 수준을 더 끌어 올리려면 아큐시네트의 상장 가치가 중요하다”고 했다.

네오플럭스도 마찬가지다. 네오플럭스는 2008년 국민연금 출자 펀드인 1호 블라인드 펀드로 투자했다. 2000억원 규모의 이 펀드에는 스틸플라워, CKH, 에스티팜, 룩옵틱스 등도 담겨있지만 투자 성과는 기대에 못 미치고 있다. 이 펀드는 이미 한차례 만기를 연장한 바 있다. 스틸플라워는 철강 시황 악화로 주가가 투자 단가를 하회하고 있고 룩옵틱스는 이제 막 실적 턴어라운드를 기대하고 있는 상황이다. 원료의약품사인 에스티팜도 투자 차익을 노릴 단계지만 IPO 절차가 남아있다. 이 같은상황에서 아큐시네트는 네오플럭스 블라인드펀드의 실질적인 첫 투자 회수가 될 가능성이 높다. 한 IB업계 관계자는 “아큐시네트 회수 성과가 네오플럭스의 2호 펀드 결성에 발판이 될 것”이라고 말했다.

이미지 크게보기

이미지 크게보기