기존 반도체 업체와 협력하거나

美델파이·국내 한온시스템 등

공조 업체와 신사업 모색하거나

-

삼성전자의 전장사업 진출선언 이후, 인수·합병(M&A) 시장에 매물로 나올 전장업체에 대한 관심이 커지고 있다. 조건을 따지면 ▲일정 수준 이상의 규모 ▲글로벌 경쟁력과 공급 네트워크 확보 ▲사모펀드(PEF) 운용사 등이 대주주인 업체들이 1순위 대상으로 꼽힌다. 삼성전자가 지향하는 전장사업의 방향에 따라 타깃이 달라질 수 있다.

삼성전자 전장사업의 방향성은 크게 두 가지로 압축된다. 첫째는 반도체·디스플레이·전자 등 기존 사업 내에서 자동차향 제품 생산이다. 두번째는 기존 사업군 틀을 벗어나서 종합 전장부품 업체로 거듭나는 방안이다.

-

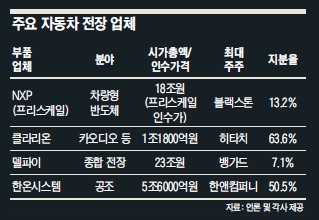

기존 사업군을 중심으로 할 경우, 주로 차량형 반도체와 센서 업체 등이 타깃이 될 가능성이 크다. 네덜란드계 NXP, 일본 르네사스, 독일 인피니언 등이 세계 차량형 반도체 시장의 톱 티어(Top Tier)를 형성하고 있다. 일본 정부의 지원을 받는 르네사스를 제외한 NXP와 인피니언은 PEF 등 투자회사에 의해 활발한 지분 및 경영권 매각이 이뤄지고 있다.

NXP의 경우 세계 최대 PEF 운용사인 블랙스톤이 최대주주(지분율 13.2%)다. 인피니언은 알리안츠·블랙록·더캐피탈그룹컴퍼니스 등 투자회사들이 각각 5%대 지분을 보유하고 있다.

NXP는 지난해 업계 3위권이었던 프리스케일을 인수하며 업계 1위로 올라섰다. 당시 인수가는 167억달러(약 18조원)에 달한다. NXP는 레이더·통신 및 시각장치 등 운전자보조시스템(ADAS)과 차량 엔터테인먼트 등 각 분야의 차량 반도체를 생산한다.

한 투자업계 관계자는“완성차 업체가 아닌 투자회사들이 최대주주로 있는 업체는 필요에 따라 얼마든지 사업부 분리 매각이 가능하다”며“NXP의 자동차 반도체 사업은 삼성이 관심을 가질만 한 매물”이라고 밝혔다. 주요 외신도 지난해 삼성전자가 프리스케일을 인수할 가능성이 있다는 내용을 보도하기도 했다.

규모가 작은 업체 가운데는 클라리온도 가시권에 있다. 클라리온은 차량 오디오 전문 업체로 일본 히타치제작소가 최대주주(지분율 63.6%)다. 시가총액은 1조원대 수준이다. 투자은행(IB) 관계자는“삼성전자는 시가총액 1조원 이하의 비교적 규모가 작은 업체들에 대해 수시로 인수에 나설 가능성이 있다”고 밝혔다.

삼성전자가 아예 새로운 사업군으로의 전장사업 진출을 꾀할 경우에는 종합전장업체 및 공조업체 등이 유력 인수대상으로 꼽힌다. 글로벌 경쟁력을 갖춘 업체로는 미국 델파이와 국내 업체인 한온시스템(옛 한라비스테온공조)이 거론된다.

델파이는 차체에서부터 파워트레인·조향장치·브레이크 시스템·전장부품 등 자동차 각 분야의 부품을 생산하는 종합 부품업체다. 뮤추얼펀드 운용사 뱅가드그룹이 최대주주(지분율 7.07%)로 있으며 시가총액은 23조원 규모다.

한 증권사 애널리스트는“델파이는 글로벌 경쟁력을 갖춘 종합 부품회사이며 공급선도 이미 확보돼 있어 새로운 분야에 사업을 진출하는 삼성전자가 단기간에 경쟁력을 확보하기에 좋은 업체다”고 밝혔다.

-

공조부품은 배터리와 함께 전기차의 핵심 부품 중 하나로 꼽힌다. 한온시스템은 PEF 운용사 한앤컴퍼니(한앤코오토홀딩스)가 50.5%, 한국타이어가 19.49% 지분을 보유하고 있다.

자동차 업계 관계자는“전기차 배터리의 수명과 성능을 최적화하기 위해서는 온도조절이 중요해 전기차 시스템에서는 공조 부품의 비중이 크다”고 설명했다. 삼성SDI를 통해 전기차 배터리를 생산하고 있는 삼성이 공조업체를 인수할 경우 전기차 핵심 부품 두 분야의 생산능력을 확보하게 된다.

딜(Deal)이 현실화하기까지 넘어야 할 과제가 많은 것이 부담 요소로 꼽힌다. “한온시스템의 최대 공급처인 현대자동차가 삼성이 인수하는 것을 용인할 지가 의문”이라는 게 시장의 공통된 의견이다. 한국타이어가 동반매각참여권(태그얼롱)을 가지고 있는 점도 고려해야 한다.

투자업계 관계자는“70조원이 넘는 삼성전자의 현금성자산을 감안하면 인수 가능한 업체들은 많지만, 결국 삼성전자가 인수한 이후에도 기존 업체가 보유한 공급라인을 계속 유지할 수 있을 때 의미가 있다고 할 수 있다”고 밝혔다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기