펀드 운용 전략 다양화 및 투자 범위 확대 전망

'씨앤앰' 변수 및 경쟁 확대 속 차별화 필요

-

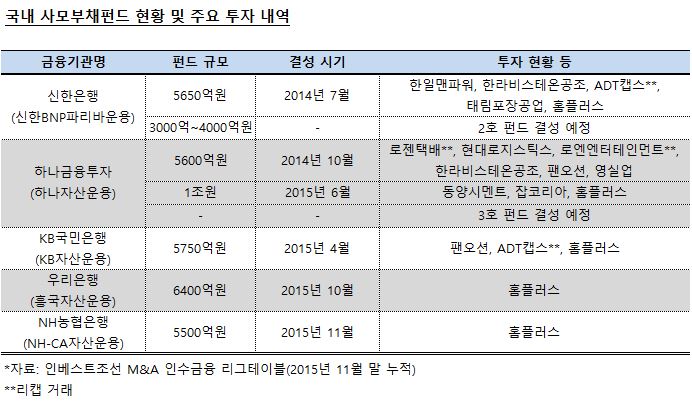

신한금융투자가 4000억원 규모의 사모부채펀드(PDF, Private Debt Fund) 결성에 나섰다. 하나금융투자도 새 PDF 조성을 준비하고 있다. 2014년 PDF가 국내 M&A 인수금융 시장에 등장했을 당시, 펀드 설립 자체에 중점을 뒀다면 이번에는 차별화된 펀드 전략과 투자 범위 확대 등으로 투자자들을 끌어당기고 있다.

8일 투자은행(IB)업계에 따르면 신한금융투자는 2호 PDF 출시를 위해 기관투자자 마케팅을 완료했다. 기관 별 투자 심의 절차를 거쳐 이달 말까지 투자확약서(LOC) 접수를 마칠 예정이다. 펀드 결성 작업은 지난해까지 신한은행에서 PDF 업무를 전담하던 인력들이 맡고 있다. 하나금융투자는 3호 펀드 조성을 두고 연초부터 내부 검토에 들어갔으며 KB국민은행 역시 두 번째 PDF 출시를 염두에 두고 있다.

-

2014년과 2015년 금융기관들의 잇따른 PDF 출시와 저금리 기조로 활동 폭이 좁을 것이란 관측이 지배적이었으나 ADT캡스, 한라비스테온공조(현 한온시스템), 홈플러스 등 수조(兆)원 규모의 M&A가 있따랐고 사모펀드(PEF)들의 차입형 자본재구조화 열풍으로 펀드의 투자금 소진이 수월했다.

'신한시니어론펀드 1호'는 첫 투자까지 6개월이 걸렸으나 이후 한라비스테온·ADT캡스·홈플러스 등 굵직한 거래들이 나오며 작년 말 기준 펀드의 90% 이상을 투자했다. 하나금융투자의 1호 PDF는 5600억원의 펀드를 만든 지 1년도 안 돼 펀드 소진을 마쳤다. 이후 1조원 규모로 2호 펀드를 내놨다. 거래 주선 능력과 교직원공제회의 자금 지원이 뒷받침된 결과였다. 대형 거래는 물론 팬오션·영실업·동양시멘트 등 하나금투가 주선 실적을 쌓는 만큼 투자 속도도 빨랐다. KB국민은행의 PDF 역시 MBK파트너스의 ING생명 리파이낸싱까지 감안하면 펀드의 70%가량의 투자를 끝내게 된다.

한 금융권 관계자는 "국내 투자자들도 PDF 개념에 익숙해졌고 인수금융 투자 수요는 꾸준할 것"이라며 "추가 펀드들이 나와도 자금 모집이나 투자처를 찾는 데는 큰 어려움이 없다"이라고 내다봤다.

새로운 PDF의 등장으로 경쟁이 더욱 치열해진 만큼 펀드 별 차별화를 꾀했다. 신한금융투자는 펀드 규모는 작지만 수수료 체계를 바꿔 적극적인 투자에 나선다는 점을 강조했다. 참여 기관 수를 줄이는 대신 펀드 운영 수수료를 투자 잔액을 기준으로 삼았다. 현재 시장에 나온 PDF들은 약정액을 기준으로 운용 보수를 받고 있다.

하나금융투자는 교직원공제회 이외의 출자자(LP) 확보에 주력한다는 계획이다. 앞서 두 펀드는 모두 교직원공제회의 투자 비중이 90%에 달했다. 투자자 모집 과정은 수월했지만 거래 조건에 제약이 있어 투자 폭이 한정된다는 단점도 있었다. 펀드 LP 구성을 다각화 하면 이를 극복할 수 있다는 관측이다.

인수금융 펀드의 투자 범위도 한 뼘 더 넓어질 전망이다. 선순위 대출뿐 아니라 인수금융 메자닌(Mezzanine) 투자 펀드의 출시도 예고됐다. 현재 일부 은행들을 중심으로 펀드 출시 논의가 진행 중이다. 그간 증권사들이 전담해왔던 메자닌 금융까지 보폭을 넓혀 경쟁력을 강화하겠다는 전략이다.

다만 MBK파트너스의 씨앤앰 인수금융 연장 문제가 펀드 결성에 변수란 지적도 있다. 다른 관계자는 "국내 기관투자자들을 만나보면 씨앤앰 인수금융을 보며 인수금융 투자의 위험성에 대해 걱정한다"며 "PDF 투자 수요 기반이 단단하다고 해도 시장을 지속적으로 키우려면 엄격한 펀드 투자 기준 및 심사 능력을 갖춰야 한다"고 지적했다.

-

[인베스트조선 유료서비스 2016년 03월 11일 10:54 게재]

이미지 크게보기

이미지 크게보기