한신평 "이랜드리테일 IPO 함께 진행시 향후 신용등급 상향도 가능"

-

이랜드그룹이 현 수준의 신용도를 유지하기 위해선 킴스클럽·뉴코아강남점을 최소 1조4000억원 이상에 팔아야 한다는 평가가 나왔다. 또 그룹 신인도 개선을 위해선 이랜드리테일 기업공개(IPO)가 함께 이뤄져야 한다는 분석이다.

한국신용평가(이하 한신평)는 29일 여의도 전경련회관에서 개최한 크레딧 세미나에서 "킴스클럽·뉴코아강남점 처분액이 1조4000억원 미만일 경우 이랜드는 그룹 차원의 추가적인 재구무조 개선 노력이 필요하다"고 밝혔다. 이랜드리테일은 최근 킴스클럽 인수 우선협상대상자로 콜버그크래비츠로버츠(KKR)를 선정하는 등 자산매각에 박차를 가하고 있다.

한신평은 현재 이랜드월드와 이랜드리테일에 각각 'BBB(안정적)' 장기신용등급을, 이랜드파크에 'A3-' 단기신용등급을 부여하고 있다. 그룹 전부문에서 수익창출력이 약해진 점이 신용 이슈 발생 원인으로 꼽혔다.

한신평은 "온라인몰·아울렛으로 중국 시장 소비패턴이 급변하면서 그룹 각사의 실적이 떨어졌다"며 "중국의 부동산 붐에 따른 쇼핑센터 과잉현상·중국 불황 등도 이랜드 실적 저하의 중요한 원인"이라고 밝혔다.

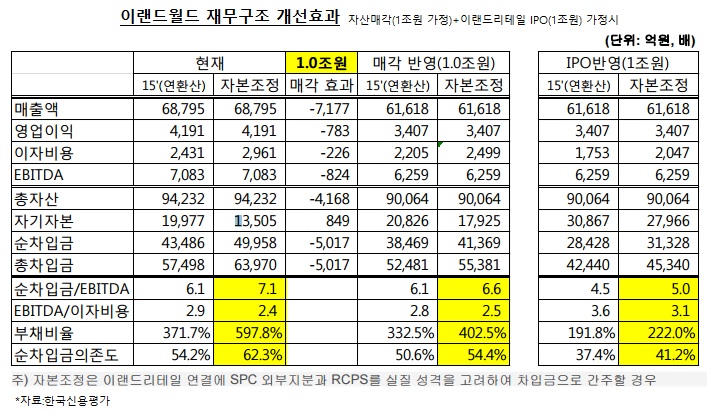

이랜드월드의 2015년 연결기준(자본조정 후) 상각전영업이익(EBITDA) 대비 순차입금 비율은 7.1배에 이르는 것으로 집계됐다. 같은 기간 부채비율은 597.8%에 이른다. 한신평은 지난해말 이랜드월드 신용등급을 하향 조정하며, 추가적인 등급하향 트리거로 '순차입금/EBITDA 6.5배 이상'을 제시한 바 있다.

한신평은 "킴스클럽과 뉴코아강남점 매각가가 1조4000억원일 경우 순차입금/EBITDA 지표는 6.1배로, 부채비율은 329.8%로 개선된다"며 "이는 현 등급에 부합하는 수준의 재무구조"라고 설명했다. 다만 수익자산의 처분으로 인해 'EBITDA/이자비용' 지표의 개선효과는 미미할 것이란 분석이다.

한신평은 이랜드리테일의 IPO로 그룹에 유입될 현금 규모를 1조41억원으로 내다봤다. 이는 지난해 산정한 금액에서 5289억원 감소한 수치다. 한신평은 "중국 여성복 부문 수익성이 악화됨에 따라 지난해 대비 내재적 가치가 감소한 것으로 본다"고 설명했다. 이랜드그룹은 이랜드리테일 IPO 주관사로 현대증권을 선정할 예정인 것으로 알려졌다.

-

자산매각과 이랜드리테일 IPO가 함께 이뤄질 경우, 킴스클럽·뉴코아강남점 처분금액이 1조원에 그치더라도 이랜드월드의 순차입금/EBITDA 지표가 5.0배, 부채비율이 222.0%로 개선되는 등 그룹 신인도 개선에 긍정적인 영향을 미칠 것이란 분석이다.

한신평은 "자산매각만으로 구조개선이 가능하려면 현재보다 수익성이 나빠져서는 안 된다는 점이 전제돼야 한다"며 "만약 자산매각과 함께 추가적인 이랜드리테일 IPO가 이뤄질 경우, 향후 등급 상향 조정도 가능할 수 있다"고 덧붙였다.

-

[인베스트조선 유료서비스 2016년 03월 29일 16:00 게재]

이미지 크게보기

이미지 크게보기