"킴스클럽 매각, 재무구조개선에 도움 안돼"

부동산 매각으로 4000억원 기대…연말 부채비율 200% 예상

-

티니위니를 1조원에 매각한 이랜드그룹이 그간 KKR과 매각협상을 진행해왔던 킴스클럽은 매각하지 않기로 했다. KKR과 맺은 바인딩 양해각서(Binding MOU)에 대한 부분은 논의를 통해 풀어나겠다고 밝혔다.

이랜드는 티니위니 외에 국내 부동산 사업 매각만으로 당초 목표한 부채비율 200%를 맞출 수 있다고 설명했다. 또 이랜드리테일 기업공개(IPO)는 12월말에 예비심사청구서를 제출한 후 결정하겠다고 밝혔다.

-

◇글로벌 상표권까지 매각해 1조원 확보…1000억원 재출자

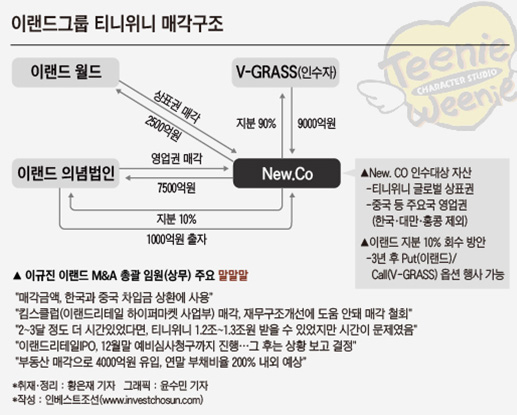

지난 6월 이랜드그룹은 티니위니 매각을 발표하면서 중국 내 티니위니 상표권과 사업군, 디자인 및 영업조직을 매각하겠다고 밝힌 바 있다. 하지만 실제 매각 대상에는 한국, 홍콩, 대만 등 글로벌 상표권과 사업권 일부가 포함됐다.

이 때문에 매각가 1조원(기업가치 기준)이 상대적으로 낮다는 지적이 나오고 있다.

이랜드그룹은 희망 매각가로 1조3000억원에서 1조5000억원 수준을 기대했다. 이규진 이랜드그룹 M&A 총괄(상무)은 "원매자들이 글로벌 상표권까지 요구해 매각 대상에 포함시켰다"며 "7월에 우선협상대상자를 선정한 이후 협상할 수 있는 시간이 짧았는데, 시간을 좀 더 가질 수 있었다면 목표했던 금액을 받아낼 수도 있었을 것"이라고 말했다.

이번 거래는 이랜드월드가 가진 티니위니 상표권과 중국 의념법인의 영업권을 별도의 인수 회사를 설립해 매각하고, V-GRASS(브이그래스)가 인수 회사의 지분 90%를,이랜드가 10%를 출자하는 형태다. 매각에 따른 개별 유입금액은 이랜드월드가 2500억원(세금 및 비용 제외), 의념법인에 7500억원이다. 이 가운데 의념법인은 1000억원 가량을 신설회사에 출자한다.

새로 보유할 지분 10%는 약 3년 후에 풋옵션을 행사해 회수할 수 있다. 반대로 브이그래스는 콜옵션을 갖고 있다.

매각 대금은 전액 차입금 상환에 사용한다. 이규진 상무는 "국내로 들어올 돈은 국내 차입금 상환에, 중국에 남을 돈은 중국쪽 차입금 상환에 사용할 예정"이라고 말했다.

◇ 킴스클럽 매각 안해…부동산 매각으로 4000억원 확보 목표

킴스클럽은 매각하지 않기로 방침을 변경했다. 이날 열린 기자간담회에서도 향후 재무구조개선을 위한 자산 매각계획에 킴스클럽 매각은 언급하지 않았다. 이규진 상무는 "KKR과 바인딩 MOU가 체결돼 있어 매각 중단에 따른 위약금 문제는 협의해야할 사안"이라며 "재무구조 개선에 큰 도움이 되지 않는다고 판단해 매각을 하지 않기로 최종 결정했다"고 말했다.

대신 이랜드는 부동산 매각에 더 집중한다는 입장이다. 서울 홍대역과 합정역 인근 부지와 강남 점프밀라노 건물까지 3개 부동산 공개매각으로 4000억원 가량의 자금이 신규 유입될 것이라고 전망했다.

티니위니 및 부동산 매각 대금이 유입되면 올해 말 이랜드그룹 전체 부채비율이 205% 수준으로 떨어진다는 것이 이랜드 측의 설명. 이는 이랜드가 애초 목표했던 1조5000억원의 차입금 감축과 부채비율 200%라는 두 가지 조건에 거의 근접한 수준이다.

이랜드리테일 IPO에 대해서도 예정된 수순까진 밟겠다는 입장이다. 다만 향후 계획에 대해선 언급하지 않았다. 이 상무는 "재무적투자자들과 약속한 예비심사청구서 제출까진 진행한다"고 말했다.

-

[인베스트조선 유료서비스 2016년 09월 02일 12:46 게재]

이미지 크게보기

이미지 크게보기