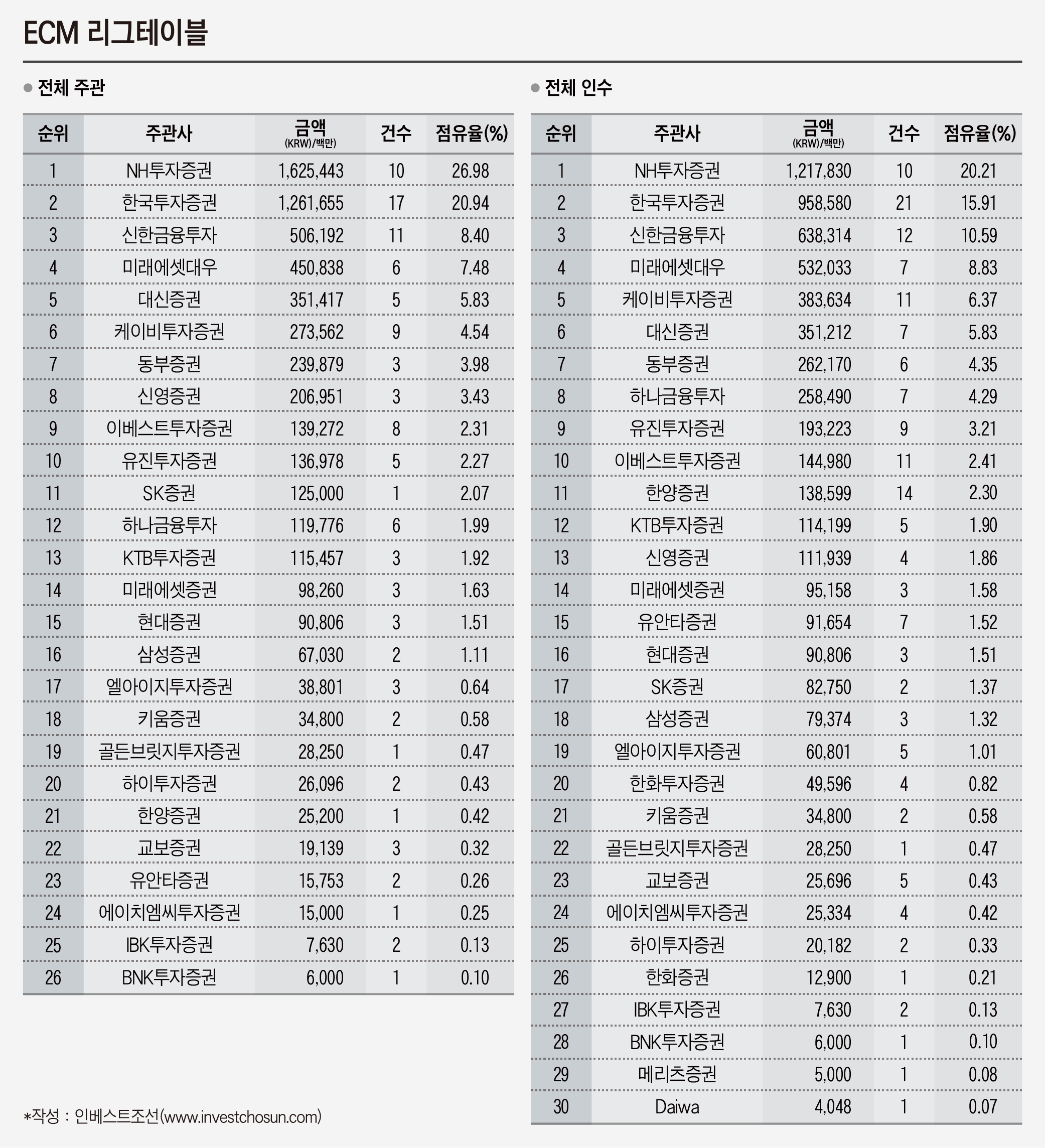

[전체·유상증자 주관·인수 순위]

NH證-한국證간 1위 쟁탈전 치열할 듯

2兆 바이오로직스 IPO, 1兆 삼성重 유증이 1위 '변수'

-

NH투자증권과 한국투자증권의 주식시장(ECM) 자금조달 주관·인수 '2강' 구도가 이어지고 있다. 두 증권사는 올해 최대 공모 거래로 예상되는 삼성바이오로직스의 주관도 맡고 있어 연말까지 이 구도가 지속될 것으로 보인다.

30일 인베스트조선이 집계한 리그테이블에 따르면 NH투자증권과 한국투자증권은 올들어 9월까지 ECM 주관·인수 1·2위 자리를 놓치지 않고 있다.

두 증권사는 유상증자 주관 실적을 바탕으로 상위권을 유지하고 있다. 지난 2월 삼성엔지니어링의 1조2651억원 규모 유상증자 공동대표주관부터 2강 구도를 형성한 두 증권사는 3분기를 지나며 3위인 신한금융투자가 따라잡을 수 없을 정도로 격차를 벌렸다.

9월엔 한화투자증권 2000억원 규모 유상증자를 역시 공동대표주관하며 각각 1000억원씩의 주관실적을 쌓았다. 최근 공모 절차가 마무리된 한화의 유상증자 역시 두 증권사가 공동으로 대표주관했다.

지난 상반기 말과 비교하면 1위 NH투자증권과 2위 한국투자증권의 주관 실적 격차는 5200억여원에서 3600억여원으로 줄었다. 반면 같은 기간 한국투자증권과 3위 신한금융투자의 실적 격차는 7100억여원에서 7500억여원으로 늘었다.

연내 바이오로직스가 상장하면 2위와 3위와의 격차는 더욱 벌어질 전망이다. 바이오로직스의 국내 대표주관사는 한국투자증권, 공동주관사는 NH투자증권이다. 바이오로직스의 공모 규모는 2조원 안팎으로 추정된다. '2강 구도'가 더욱 심화하는 가운데 1위 쟁탈전이 치열하게 펼쳐질 전망이다. 한국투자증권과 미래에셋대우가 주관을 맡은 1조1000억원 규모 삼성중공업 유상증자도 변수다.

모집주선 부문에서는 7월 현대상선의 대규모 출자전환 유상증자를 담당했던 미래에셋대우가 1위를 차지했다. 현 시점에서 4분기 예정된 공모 유상증자 거래 24건 중 모집주선 거래는 찾아보기 어려워 무난히 연간 1위를 차지할 것으로 예상된다.

-

[인베스트조선 유료서비스 2016년 09월 30일 16:51 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기