"CJ그룹 렌탈사업 관심 여전"…"동양매직 가전비중 더 커"

IB업계, 1등 사업자 코웨이 인수 추진 전망

통합방송법 제정 변수…CJ헬로비전 매각 선행 필요

-

동양매직 매각을 위한 본입찰이 열린 지난달 27일. 오후 4시 입찰 마감시간이 지났지만 CJ그룹은 나타나지 않았다. 오후 5시가 되자 CJ그룹은 (주)CJ를 통해 "동양매직 본입찰 불참' 공시했다. 동양매직 인수를 위해 모간스탠리를 매수자문사로, 삼정KPMG를 회계자문사로 선정하며 인수의지를 보였고, 이재현 회장 사면과 맞물려 통큰 베팅을 할 것이란 예상은 빗나갔다.

CJ그룹 고위관계자는 본입찰 직후 "검토 결과 CJ그룹과 시너지가 낮다고 판단해 본입찰에 참여하지 않았다"며 원론적인 입장을 전했다. CJ그룹 자문사들은 적잖은 충격을 받았다. 한 관계자는 "본입찰 하루 전까지도 인수 추진 관련 업무를 진행했고, 다른 실무적 준비까지 모두 마친 상황이었다"고 말했다.

자연히 CJ그룹이 왜 불참했는지, 어떤 전략적 판단을 했는지가 관심사가 됐다. CJ그룹에 정통한 투자은행(IB) 업계 관계자들은 MBK파트너스가 경영권을 확보하고 있고 매각을 추진했던 '코웨이(Coway)'를 키워드로 꼽았다.

지난 2014년 CJ그룹은 2020년 매출 100조원, 영업이익 10조원, 글로벌 매출 비중 70% 등이 담긴 'Great CJ' 청사진을 발표했다. 그 일환으로 대대적인 M&A를 추진하며 렌탈 사업도 포함했다. 결과는 코웨이 인수 추진 중단, 동양매직 본입찰 참여 포기만 있는 상황이다.

CJ그룹이 렌탈 사업 진출 의지도 접은 것일까. 익명을 요구한 한 업계 관계자는 "CJ그룹은 동양매직 인수 추진 전에 매각 얘기가 나오고 있는 청호나이스도 들여다 봤다"며 "신사업 진출을 위한 렌탈사업 의지는 분명하다"고 전했다.

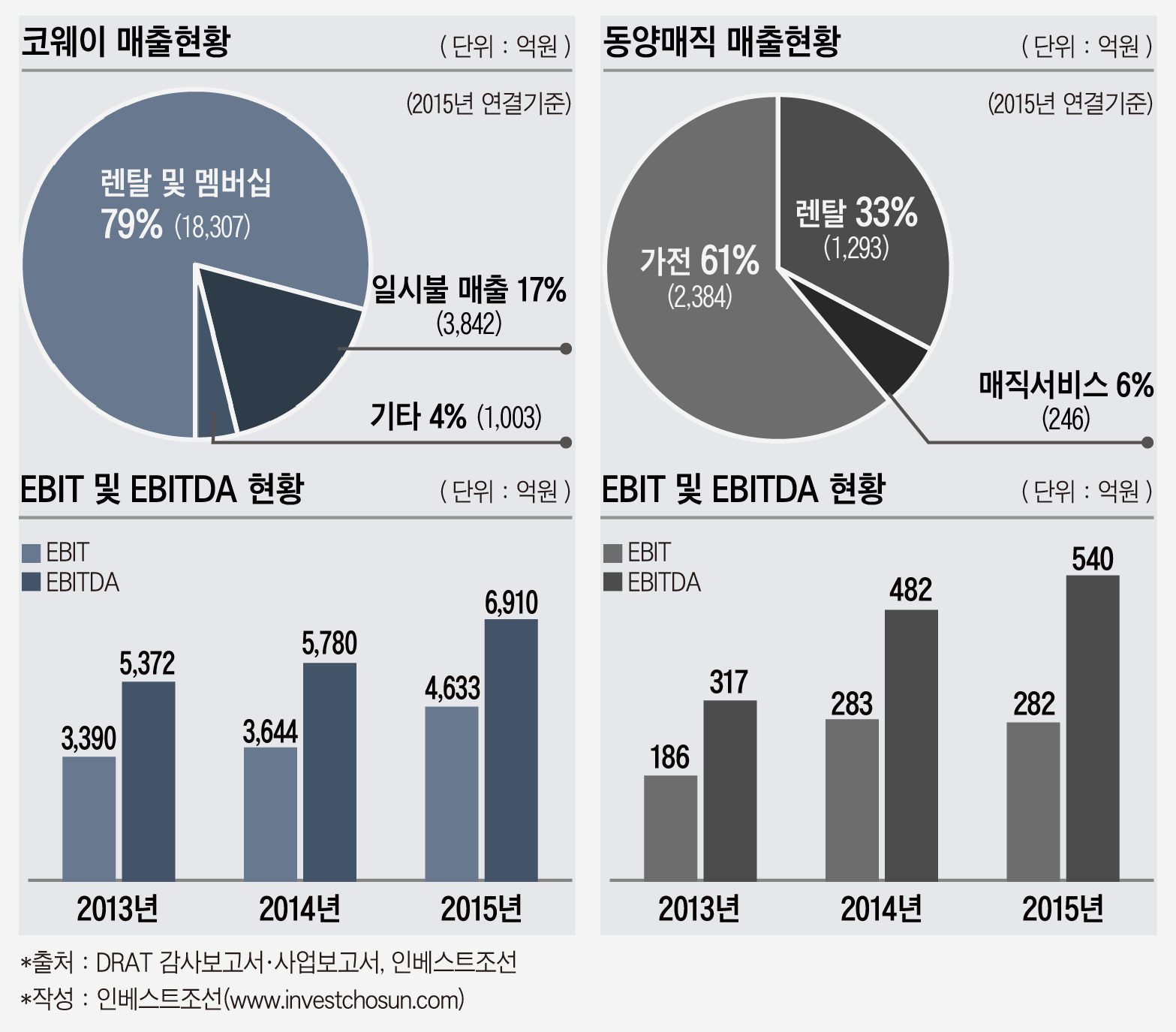

다른 IB업계 관계자는 "동양매직이 렌탈사업 비중을 높여가고 있지만 여전히 매출 비중은 가전이 더 높다는 점을 주목해야 한다"고 지적했다.

동양매직 렌탈 계정은 올해 8월말 90만을 돌파했다. 연말 예상치는 100만. 그러나 2015년 연결 기준 사업부별 매출 현황을 보면 가전분야가 2384억원으로 61%, 렌탈은 33%였다. 나머지는 서비스부분으로 6%였다. 가스레인지, 오븐 등 가전부분은 CJ그룹이 전개하고 있는 식음표 프랜차이즈 사업과 시너지를 낼 수도 있지만 CJ그룹이 원한 렌탈 사업 매출은 1230억원 정도였다.

그는 "CJ그룹이 동양매직을 보수적으로 평가했고 본입찰에 불참한 배경이 됐다"고 분석했다. 실제 SK네트웍스가 동양매직 가치를 최대 6200억원까지 판단했지만 CJ그룹은 이보다 훨씬 낮았다는 후문이다. 렌탈업계 관계자는 "신규 시장에 진입하는 CJ그룹 입장에선 보수적으로 1등 사업자를 인수하는 편이 향후 사업 전개에 유리하다"고 말했다. 이어 CJ그룹의 인수 목표 대상이 애초부터, 여전히 코웨이이며 이번 동양매직 인수추진을 계기로 더 굳어졌을 것으로 전망했다.

-

최근 MBK파트너스가 코웨이를 이끌 최고경영자로 이해선 전 CJ제일제당 공동대표 영입을 발표한 사실 역시 CJ그룹과 코웨이를 잇는 부분이다. 다른 재계 관계자는 "CJ그룹 내 부사장급 가운데 이해선 전 대표는 CJ그룹을 자유롭게 넘나들던 사람이라 CJ그룹의 코웨이 인수 추진과 연결짓긴 어렵다"면서도 "CJ그룹이 코웨이를 인수한다면 무난한 사후통합과정(PMI)를 기대할 수 있을 것 같다"고 평가했다.

MBK파트너스 관계자는 "이해선 대표 내정자는 C-Level 가운데 가장 먼저 손 꼽히는 CEO 후보이자 마케팅 분야에 독보적인 전문가"라고 선임 배경을 전했다.

그렇다고 CJ그룹이 가까운 시일내에 코웨이 인수를 타진할 가능성은 낮아 보인다. 먼저 풀려야할 과제가 있다.

먼저 MBK파트너스가 지난달 9일 매각 중단을 공시했다. "최근 주가가 저평가 돼 있다고 판단해 매각을 포함한 관련 검토를 잠정 중단한다"고 그 배경을 설명했다. 당시 코웨이 주가는 8만원대 후반, 현재는 9만6000원 내외다. 52주 최고가는 11만3500원이다.

당장 거래가 이뤄진다고 하면 최대 3조원 정도가 필요한데, 현재 상황에선 CJ그룹이 부담하기 벅찬 수준이다. 지난해 CJ그룹은 코웨이 인수를 추진하며, 동시에 CJ오쇼핑 자회사 CJ헬로비전을 SK브로드밴드에 매각하려 했다. 정통한 재계 관계자는 "CJ헬로비전 매각이 예정대로 됐다면 코웨이 인수도 진행할 수 있었다"고 말했다. CJ그룹이 코웨이 인수에 나서려면 CJ헬로비전 매각이 선행돼야 한다는 의미다.

CJ헬로비전 매각 재진행 여부는 '통합방송법 제정'이 변수다. 권영수 LG유플러스 부회장도 최근 기자간담회에서 "통합방송법 제정 중인데, 법에서 IPTV사업자가 MSO를 인수하도록 한다면 긍정적으로 검토하겠다"고 밝힌 바 있다. 이 밖에 이재현 회장의 건강 회복과 경영 일선 복귀도 코웨이 인수 추진 변수로 꼽힌다.

-

[인베스트조선 유료서비스 2016년 10월 03일 09:00 게재]

이미지 크게보기

이미지 크게보기