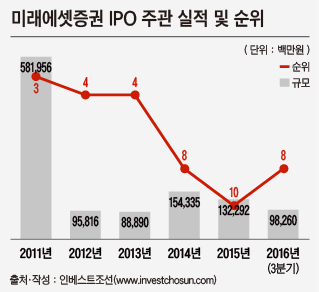

2011년 전성기 누린 미래證 IPO…이후 하락세 면치 못해

올해 절치부심했지만 두올·미투온 모두 흥행 실패

대우證 통합하면 업계 1위…시너지 낼지가 관건

-

미래에셋증권 기업공개(IPO) 부서가 올해 의욕적으로 거래 수임 및 공모에 나섰지만, '2011년의 영광'을 재현하는데엔 미치지 못했다. 연말 미래에셋대우의 IPO 조직을 흡수해 어떻게 시너지를 내느냐가 내년 리그테이블 성적의 관건이 될 전망이다.

미래에셋증권 IPO 부서의 전성기는 2011년이었다. 현대위아 및 일진머티리얼즈 등 유가증권시장의 굵직한 거래를 주관하며 6000억원 가까운 주관실적을 쌓았다. IPO '빅3'에 당당히 이름도 올렸다. 2012~2013년 IPO 업계에 침체기가 찾아왔지만, 사조씨푸드 등 중견·중소기업 거래를 꾸준히 맡으며 4위권의 실적을 기록했다.

2014년 IPO 시장이 턴어라운드했지만 미래에셋증권의 이름은 빅딜(big-deal)에서 찾아보기 어려웠다. 현대위아로 현대자동차그룹과, 2010년 아이마켓코리아 상장으로 삼성그룹과 인연을 맺었지만, 두 그룹은 이후 IPO 거래에서 미래에셋증권을 중히 쓰지 않았다.

2013년 현대로템 상장에서 미래에셋증권은 인수단으로도 이름을 올리지 못했다. 2014년 공모주 붐을 일으킨 삼성SDS·제일모직(현 삼성물산) IPO 증권신고서에도 미래에셋증권의 이름은 없었다. 2011년 삼성생명 상장 공모 이후 삼성그룹 관련 주식 거래를 도맡다시피한 한국투자증권과는 대조적인 모습이다.

한 증권사 IPO 담당자는 "2009년 미래에셋증권이 그랜드코리아레저(GKL) 상장 수수료로 1bp(0.01%)를 제시하자 2007년 주관계약을 맺은 현대위아가 불쾌해했다는 이야기를 들었다"며 "평판에 부정적 요소가 쌓이며 대형 거래 수임을 꽤 오랫동안 하지 못한 것"이라고 말했다.

미래에셋증권은 기업인수목적회사(스팩;SPAC)와 중소기업 위주로 꾸준히 상장 실적을 쌓았지만, IPO 주관 순위는 떨어지기만 했다. 2015년에는 10위까지 밀려났다.

미래에셋증권은 올해 절치부심하는 모습을 보였다. 현대차그룹 핵심 협력업체인 두올의 상장을 단독으로 대표주관했다. 두올의 공모규모는 620억원으로, 2014년 삼성증권과 함께 주관한 씨에스윈드(2566억원) 이후 가장 컸다. 기관투자가들의 반응도 좋았다. 공모희망가 밴드(7500~9000원) 상단인 8500원으로 공모가가 결정됐다.

그러나 일반공모 청약에선 134억원을 끌어들이는데 그쳤다. 30일 기준 두올 주가는 5560원으로 공모가 대비 2940원, 34.6% 떨어졌다. 상장 직후 주가가 급락해 상당수 투자자들이 손해를 봐야 했다. 이어 9월 의욕적으로 진행한 미투온 IPO 역시 수요예측과 일반 청약 모두 흥행에 실패했다.

-

증권업계에서는 IPO 전문 조직이 없는 미래에셋증권 조직의 한계를 지적하는 목소리가 나온다. 미래에셋증권은 기승준 본부장이 이끄는 기업금융본부 산하 기업금융1~3팀이 각각 IPO는 물론, 유상증자와 채권발행, 인수합병(M&A)을 모두 담당한다.

일례로 두올은 기업금융3팀이, 미투온은 기업금융1팀이, 미래에셋제5호스팩은 기업금융2팀이 상장 주관을 맡았다. 영업(RM) 중심 조직으로 기동성이 뛰어나지만, IPO 업무로 한정시키면 업무 집중도가 낮을 수 있다는 단점이 있다. IPO 전문 조직이 있는 타사에 비해 아무래도 전문성이 떨어질 수밖에 없는 구조라는 평가다

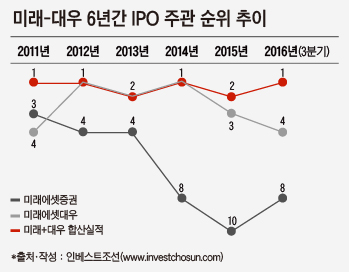

미래에셋증권은 올 연말 미래에셋대우와의 합병을 앞두고 있다. 미래에셋대우의 IPO 조직은 업계 최고 수준의 트랙레코드(실적)을 가지고 있다. 올해 3분기말 기준 리그테이블에서 미래에셋증권은 IPO 주관 8위이고 미래에셋대우는 4위지만, 두 회사의 실적을 합치면 1위로 뛰어오른다.

올해 뿐 아니라 최근 6년간의 성적을 따져봐도 두 회사의 실적을 합치면 IPO 주관 1~2위의 막강한 조직이 탄생한다. 이런 맥락에서 조직 통합 과정에서의 잡음 및 인력 이탈을 최소화하고 시너지를 최대한 끌어내는 게 통합 증권사의 핵심 과제가 될 전망이다.

-

[인베스트조선 유료서비스 2016년 09월 30일 17:02 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기