바이오젠, 콜옵션 행사 시점에 무조건 50%-1주 획득 가능

2018년 이전까지 에피스 지분 현 회계반영 유지

-

삼성바이오로직스가 기업공개(IPO) 공모자금 중 4000억원을 계열사인 삼성바이오에피스에 유상증자 방식으로 지원한다. 자연스레 지분율이 지금보다 더 높아지게 되지만, 자회사가 아닌 관계사로 구분하는 현 회계처리 방식엔 변동이 없을 전망이다.

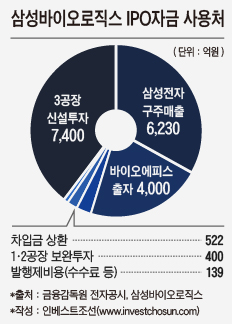

바이오로직스는 이번 상장 공모 과정에서 신주를 발행, 약 1조2300억원(예정)의 자금을 마련한다. 이중 7400억원은 인천 송도 제3공장 건설에, 400억원은 기존 1·2공장 장비 및 시스템 보완에 투자한다. 내년 1분기 만기가 돌아오는 사모 회사채 520억여원도 상환한다.

나머지 4000억원은 바이오에피스에 출자한다. 11월 공모자금 납입 후 12월에 곧바로 2000억원을 유상증자하고, 내년 6월까지 한차례 더 2000억원 규모 유상증자를 실시한다. 바이오에피스는 이 자금을 바이오의약품 연구개발(R&D) 및 운영자금으로 활용한다.

바이오로직스는 지난 2012년 이후 총 8차례에 걸쳐 5780억여원을 유상증자 방식으로 바이오에피스에 지원해왔다. 추가 출자가 이뤄지면 총 지원액은 1조원에 가까워진다. 발행가액에 따라 달라지겠지만 현재 91.2%인 지분율 역시 95%안팎으로 높아지게 된다.

바이오에피스는 바이오로직스와 글로벌 제약사 바이오젠의 합작법인이다. 다만 바이오에피스에 대한 투자는 바이오로직스가 주로 해왔다. 설립 초기 15%였던 바이오젠의 지분율은 현재 8.8%로 떨어졌다.

그럼에도 불구, 바이오로직스는 지난해 말 바이오젠에 부여한 주식매수청구권(콜옵션)이 유효하다며 바이오에피스에 대한 실질 지분율은 91.2%가 아닌, 50%라고 판단했다. 이를 근거로 연결대상 자회사로 분류했던 바이오에피스 지분을 지분법적용투자주식으로 변경했고, 이 과정에서 회계상 4조5000억원의 이익을 반영했다. 상장을 위한 꼼수라는 지적이 나온 배경이다.

바이오로직스가 바이오에피스에 추가적인 유상증자를 지원하더라도 회계상 분류는 변경이 없을 전망이다.

바이오젠이 가지고 있는 콜옵션엔 주식 수가 지정돼있지 않다. 바이오젠은 2018년까지 콜옵션을 행사할 수 있으며, 언제 행사하던지 바이오에피스 지분 '50%-1주'를 취득할 수 있다. 행사시 바이오에피스 이사회는 삼성과 바이오젠이 동수로 구성해야 하며, 주요 경영 사안은 양사간 협의를 통해 결정해야 한다.

만약 바이오젠이 2018년까지 콜옵션을 행사하지 않으면 바이오로직스는 지배력에 대한 판단을 다시 내리게 된다. 이 경우 바이오로직스가 회계 재변경에 따른 재무적인 손실을 입을 수 있다. 바이오로직스는 해당 내용을 증권신고서에도 기재했다.

손실 폭은 2018년 바이오에피스의 경영 실적 등에 따라 달라지게 된다. 바이오에피스에 대한 가치판단은 판단 시점마다 급변하고 있다. 지난해 말 4조8000억여원로 계산됐던 바이오에피스 가치는 바이오로직스 공모가 산정 과정에서 8조7000억여원으로 뛰어올랐다.

바이오로직스는 10월 26~27일 수요예측을 거쳐 11월2~3일 이틀간 일반공모 청약을 받는다. 11월 중순 유가증권시장에 상장을 완료한다.

-

[인베스트조선 유료서비스 2016년 10월 06일 15:18 게재]