올해 공모 8건 중 4건 청약미달…투자자 관심은 '싸늘'

올 하반기 기점으로 신규상장 크게 줄어들 듯

-

상장된 기업인수목적회사(SPAC;스팩)가 60곳을 넘어섰다. 2010년 도입 후 100여개 스팩이 잇따라 상장하며 '흔한' 상품이 됐지만, 되려 투자자들의 관심에서는 멀어지고 있다는 평가가 나온다.

기업공개(IPO) 시장이 살아나며 스팩을 통한 우회상장의 이점이 줄어든데다, 합병 성공 성과는 많지 않은데 비해 증권사들이 경쟁적으로 스팩을 쏟아내고 있기 때문으로 분석된다.

9월말 기준 한국거래소에 상장된 스팩(합병 완료 스팩 제외)은 총 61곳이다. 9월 들어 하나금융스팩8호와 KB스팩10호가 상장하며 60곳을 넘어섰다. 코스닥 상장 기업이 1177곳임을 감안하면 전체 코스닥 상장사 중 5%가 스팩인 셈이다. 올해들어 9월까지 IPO를 진행한 46개 기업 중 17%인 8개사가 스팩이었다.

스팩의 수는 2014년 하반기를 기점으로 폭발적으로 늘었다. 거래소가 '1증권사 1스팩' 원칙을 폐기하며 증권사들이 경쟁적으로 스팩을 내놓기 시작했다. 2012~2013년 극심한 신규 상장 가뭄을 겪은 거래소가 IPO 활성화를 위해 스팩 상장을 적극 권장하기도 했다.

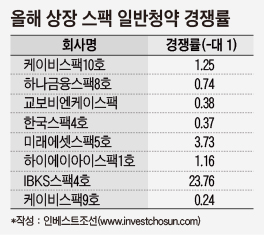

양적으로는 스팩 시장이 매우 커젔지만, 막상 투자자들의 호응도는 예전같지 않다. 올해 상장 공모를 진행한 8개 스팩 중 4곳이 일반 공모에서 청약미달을 기록했다. 평균 청약경쟁률은 3.9대 1에 머문다. '형제 스팩'인 2·3호의 잇딴 성공으로 유난히 높은 청약률을 기록한 IBKS제4호스팩을 제외하면 평균 청약경쟁률은 1.1대 1로 뚝 떨어진다.

특히 지난 6월 한국스팩4호 이후로는 청약 부진이 계속 이어지고 있다. 가장 최근 공모 청약을 진행한 KB스팩10호가 청약경쟁률 1대 1을 간신히 넘기며 체면치레를 했다.

비슷한 규모·구조의 상품이 범람하며 투자자들의 흥미를 끌지 못하고 있다는 지적이다. 2014년 이후론 코스닥 상장·공모규모 100억원 안팎이라는 '공식'이 대세로 자리잡았다. 합병 타깃 기업도 바이오·IT 등 성장성이 높은 산업군으로 크게 다르지 않다.

한 증권사 IPO 담당자는 "상장하는 증권사야 스팩마다 차별점이 있다고 주장하지만 공모 규모 외에는 큰차이가 없는 게 사실"이라며 "주가가 공모가에 미달하는 스팩이 대거 상장돼있는 마당에 투자자가 굳이 신규 스팩에 청약할 유인은 크지 않다"고 말했다.

올해 하반기를 기점으로 스팩 신규 상장은 전보다 크게 줄어들 거란 분석이 나온다. 우선 기존 상장 스팩을 소화할 시간이 필요하다는 평가다.

올들어 9월말까지 7곳의 스팩이 합병 및 신규상장 절차를 마무리했고, 10월까지 3곳의 스팩이 합병 절차를 끝낼 예정이다. 10월 이후 새로 공모 절차를 앞둔 스팩이 1곳 뿐임을 고려하면 올해는 2014년 이후 처음으로 신규 상장 스팩보다 합병 완료 스팩이 많은 해가 될 전망이다.

스팩 상장을 권장해왔던 거래소의 입장도 선회할 가능성이 언급된다. 거래소가 그간 스팩 상장을 적극 권장한 까닭은 최경수 현 거래소 이사장이 공모주 시장 활성화를 주요 정책으로 추진한 까닭이다. 2014~2015년 2년동안에만 71개 스팩이 신규 상장했다. 최 이사장이 연임을 포기한 상황에서 거래소가 비슷한 정책을 계속 추진해나갈진 아직 미지수다.

한 스팩 관계자는 "일반적인 IPO처럼 스팩도 활성화와 침체의 흐름을 탈 수밖에 없다"며 "내년 하반기 이후 IPO 시장 침체를 전망하는 시각이 많은데, 그 때가 되면 다시 스팩의 장점이 부각되며 투자자의 관심을 끌게 될 것"이라고 내다봤다.

-

[인베스트조선 유료서비스 2016년 10월 03일 09:00 게재]

이미지 크게보기

이미지 크게보기