자칫 자본인정이 자산적정성은 떨어뜨리는 효과 낼수도

감독당국, "검토해 볼 만…아직까진 문제없다"

-

은행들의 대손준비금이 보통주 자본으로 인정받게 될 예정이다. 이런 가운데 대손준비금을 새로 정의한 방식이 중복 집계 논란을 일으키며 은행 자산건전성은 낮춰버린다는 우려가 제기되고 있다.

전문가들은 대손준비금이 감독당국의 계획대로 보통주 자본 항목과 비슷하다고 인정한다면 부실여신에 대응할 여력이 얼마나 있는지를 가늠하는 충당금 규모에선 제외해야 이런 사태가 벌어지지 않는다고 지적하고 있다.

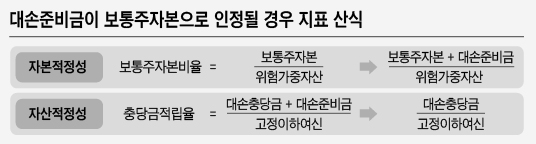

시중은행들은 당국이 연말까지 은행권의 대손준비금을 보통주 자본으로 인정하면 보통주 자본비율이 약 1~2%포인트가량 올라갈 것으로 내다봤다. 자본적정성 지표 중 보통주 자본비율을 계산하는 산식에 대손준비금을 더하면 비율이 올라가는 구조다.

문제는 대손준비금이 은행권 배당 여력을 낮추기 위해 임의로 금융당국이 설정한 항목인만큼 성격이 모호하다는점이다.

손익계산서상으로는 자본의 이익잉여금으로 분류되지만 유보해 놔야하는 자금이다. 유사시 비용처리할 대손충당금을 지원하기 위해서다. 은행 내부 기준에 따라 쌓은 대손충당금을 보조하기 위한 것으로 봤기 때문에 은행권에선 대손충당금과 대손적립액을 합산한 규모를 충당금적립액, 즉 전체 충당금으로 여겨 왔다.

-

그러나 보통주 자본과 같은 성격으로 인정한다면 미래에 발생할 수 있는 손실에 언제든지 가용할 수 있는 비용으로 봤던 의미가 달라진다.

과거에는 대손준비금이 부실여신 등에 대응할 수 있는 여력을 평가하는 대표적인 은행의 자산건전성 평가지표인 충당금적립률(NPL커버리지 비율) 계산시에도 포함돼 왔다. 하지만 새 기준으로는 과거처럼 대손충당금과 대손준비금 모두를 충당금으로 보고 이를 고정이하 여신으로 나눈 대신, 여기서 대손준비금 규모는 뺀 채로 충당금적립률을 계산해야 일관적이다.

-

한 업계 관계자는 "당국은 대손준비금을 자본적정성 지표 개선에 도움이 될 수 있는 자본으로 인정하면서 동시에 자산건전성을 위한 자금으로도 인정하려 한다"라며 "이는 은행 투자자 입장에선 더블 카운팅에 해당하기 때문에 수정이 필요하고, 그렇다면 충당금적립률은 대폭 하락할 수 밖에 없을 것"이라고 말했다.

금융당국은 아직까지 문제는 없단 입장이다. 대손적립금이 자본으로 인정되더라도 IFRS9이 도입되는 2018년부터는 자산을 공정가치로 평가하면서 대손충당금 자체가 늘어날 전망이라 현재보다 대손비용이 크게 오를 것으론 보지 않는다는 설명이다. 시중은행들 입장에서도 중복집계로 자본-자산 적정성이 모두 높아지는 효과가 있는터라 당국의 정리를 기다릴 뿐, 먼저 나서서 '중복집계 논란이 있다'라고 문제를 지적하지 않는 상황이다.

금융당국 관계자는 "아직까지 논의한 바는 없다"며 "보통주자본비율이나 충당금적립률이 재무제표상 문제가 아니라 은행의 경영상태를 보기 위한 지표들인만큼 아직까지 큰 문제가 있다곤 보지 않는다"라고 말했다.

-

[인베스트조선 유료서비스 2016년 10월 30일 09:00 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기