실적 뒷받침 안 돼 상장 불투명…투자금 상환 가능성 ↑

-

동부그룹이 동부대우전자 재무적 투자자(FI) 지분을 매각하는 방안을 저울질 하고 있다. 기존 FI 투자 수익 보장을 위한 자금 마련 차원으로 풀이된다.

28일 투자은행(IB)업계에 따르면 국내 한 사모펀드(PEF)로부터 신규 자금을 수혈하기 위한 물밑 작업이 진행 중인 것으로 알려졌다. 새로운 투자자를 유치해 마련한 돈으로 기존 FI들 투자금 상환해주는 식이다.

-

실적 악화로 기업공개(IPO) 가능성은 옅어졌다. 동부그룹은 지난 2013년 동부대우전자를 인수하며 FI들의 손을 빌렸다. 전체 인수금액 2726억원 중 FI 측이 1356억원을 책임졌다. KTB프라이빗에쿼티와 당시 SBI PE 등이 참여해 49% 지분을 취득했다. 투자 조건에는 IPO가 포함됐으며 2017년부터 추진해 늦어도 2018년엔 마무리하기로 돼 있다.

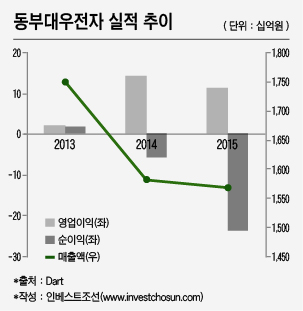

동부대우전자 실적은 인수 후 매출 1조원을 넘기고 영업이익도 증가하는 듯했다. 그러나 작년 말 영업이익 폭이 줄고 순이익이 적자를 기록하는 등 불안정한 모습을 보이고 있다. 지난 6월에는 해외 실적 악화로 순자산 기준 미달 위기에 처하기도 했다. 상장 이후 주가가 기대 이하로 떨어질 우려도 배제할 수 없다는 지적이다.

IPO가 무산되면 동부는 동부대우전자 지분을 같이 팔거나 FI 측 지분을 내부수익률(IRR) 8%를 얹은 금액에 사줘야 한다. 투자원금과 수익률을 고려하면 1600억원가량이 필요한 것으로 추산된다. 기존 FI들 역시 성장 기대감을 잃었고 IPO보단 투자회수를 원하는 분위기다. 투자 만기가 임박했지만 최초 투자 시점 대비 회사 사정이 큰 차이가 없기 때문이다.

결국 새로운 FI에 지분을 매각하는 방법이 유력하다는 평가다. 주요 주주인 동부하이텍이나 ㈜동부 등이 나서 FI 투자금 상환에 대응하기는 쉽지 않다. 신용도가 낮아 외부 자금조달이 어려워진 까닭이다. 김준기 동부그룹 회장이 직접 차입을 일으키는 시나리오도 거론되나 수천억원에 달하는 자금 부담이 만만치 않다.

한 업계 관계자는 "고급 전자제품이 아닌 중저가 제품 위주고 해외 매출이 대부분인데 실적이 안정궤도에 오르려면 시간이 걸릴 것으로 본다"면서 "FI로서도 극적인 실적 반등이 보이지 않는 한 잔류를 원하지 않기 때문에 결국 새로운 투자자를 받는 방법밖에 없다"고 전했다.

이에 대해 동부대우전자 측은 "IPO를 비롯한 여러 방법을 검토 중이다"라고 밝혔다.

-

[인베스트조선 유료서비스 2016년 10월 30일 09:00 게재]

이미지 크게보기

이미지 크게보기