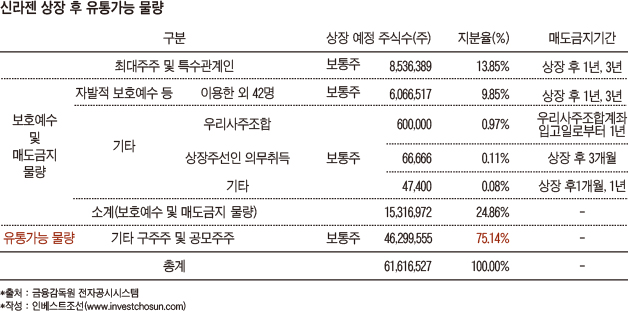

매도 가능 물량 전체 지분율의 75%

스톡옵션·전환사채로 추가 지분 발생 가능성 높아

-

코스닥 시장에 기술특례 상장하는 신라젠이 이후 대량대기매물(오버행) 이슈에 시달릴 것으로 보인다. 상장 직후부터 시장에서 매각 가능한 지분이 무려 75%인데다 향후 더 늘어날 수도 있어서다.

현재 신라젠 최대주주인 문은상 대표와 특수관계인 지분은 16.56%다. 공모때 신주 1000만주를 발행하면 이들 지분율은 13.85%까지 떨어진다. 코스닥 상장사들의 일반적인 최대주주 지분율에 비하면 낮은 편이다.

올해 거래소는 바이오 기업 상장을 유도하고자 최대주주 등의 지분율이 20% 미만이어도 '경영 안정성'을 인정하기로 했다. 하지만 이 기준에서 보더라도 신라젠 최대주주 등의 지분율은 현저히 낮다. 그나마 거래소가 평균 1년에 그치는 기술성장기업 최대주주의 의무보유기간을 늘려 문 대표 등의 보유주식 일부를 3년까지 보호예수 지정하면서 방어책이 마련된 상황. 여기에 회사가 일반주주들을 더 설득, 보호예수분을 늘리면서 경영권 관련 지분율은 현재 23.78%에 달한다는 게 회사측 설명이다.

그래도 의무보유예탁 기간이 끝나면 적대적 M&A 등으로 최대주주가 변경될 위험성은 여전하다. 일시적으로만 경영권이 보장되었을 뿐, 투자자와 기존 주주들이 매도할 수 있는 지분율은 최대 75%(4630만주)에 이른다. 현재 신라젠 소액주주만 1만명이 넘는다. 팔 수 있는 대기물량이 많다보니 주가도 불안해질 것으로 보인다.

여기서 끝이 아니다. 추가로 발행되어 시장에 풀릴 수 있는 물량이 더 남아있다.

신라젠은 상장 전 임상 3상 진행과 자회사 인수 자금조달 등을 목적으로 전환사채(CB)와 신주인수권부사채(BW)를 발행했다. 이로 인해 나중에 전환 가능 주식은 최대 474만주로 집계된다. 또 다섯 차례에 걸쳐 임직원에게 부여한 스톡옵션(주식매수선택권)도 최대 410만주까지 더 풀릴 가능성이 있다. 동시에 NH투자증권과 하나금융투자, 동부증권 등 상장주선이 의무 보유한 6만주도 상장 후 3개월부터는 팔 수 있다.

신라젠 측은 "투자금이 필요한 바이오기업의 특성상 소액투자자가 많을 수 밖에 없다"면서 "오버행은 피할 수 없는 부분이지만 향후 실적 개선으로 극복할 것"이라고 설명했다. 현재 신라젠의 희망공모가액은 1만5000~1만8000원이다. 공모규모는 최대 1800억원이다.

-

[인베스트조선 유료서비스 2016년 11월 03일 17:40 게재]

이미지 크게보기

이미지 크게보기