코세어, 투자단가 낮고 차입금도 없어…투자 10년됐지만 급하지 않아

어피니티, 펀드만기-IPO 기한 다가오며 회사 압박…배당만으로 부족

“연합 가능성 없지 않지만 경쟁자이기도…당분간 눈치싸움 이어질 것”

-

증자ㆍ기업공개 등을 함께 고민해야 하는 교보생명 재무적투자자(FI) 사이에서도 입장차가 드러난다. 뾰족한 수가 없다는 점은 마찬가지지만 코세어(Corsair) 측보다는 늦게 투자한 어피니티 컨소시엄측 일부 사모펀드(PEF)들이 조금 더 답답할 상황이다. 양쪽의 공동 대응 가능성이 없진 않으나 투자 성격이나 구조를 감안하면 그보다는 회수를 위한 눈치싸움이 벌어질 여지가 많다.

4일 투자은행(IB) 업계에 따르면 교보생명은 최근 외부기관에 자본확충 방안을 모색하기 위한 컨설팅을 의뢰했다. 회사는 기업공개(IPO) 추진과 무관하다고 선을 그었지만, FI의 투자회수와 이를 위한 기업공개를 감아안한 사전 작업의 성격이 짙다는 평가다. 제도 변화라는 변수를 안은 상황에서 묘안을 도출해 낼지는 미지수다.

2007년과 2012년 주주로 참여한 FI들은 업황 침체와 규제 변화, 회수의 어려움에 대해선 공감하고 있다. 그러나 처한 상황과 입장은 미묘하게 다르다.

코세어와 핀벤처스(현 KLI INVESTORS)는 햇수로 투자 10년째를 맞았다. 약속 받았던 IPO는 기한이 오래 전에 지나 무의미해졌다. 회수 부담이 없진 않지만, 이미 상당히 늦어진 터라 단 기간에 결론 짓겠다는 분위기도 아니다. 신창재 교보생명 회장에 대해 가지는 풋옵션(Put-option)도 신 회장의 여력을 감안하면 행사 가능성은 크지 않다. 처음부터 신 회장 측 우호세력이었고 지금도 관계가 나쁘지 않다. 코세어는 사외이사(하리 라잔)를 두고 있고, 공동 투자자 성격의 핀벤처스는 코세어를 통해 의견을 내고 있다.

IB 업계 관계자는 “코세어는 금융회사 투자만을 목적으로 만들어졌기 때문에, 금융사 투자기간이 길어지는 데 대해 아주 큰 부담은 느끼지 않고 있다”며 “핀벤처스 역시 코세어와 비슷한 입장인 것으로 알고 있다”고 말했다.

투자기간이 짧은 어피니티 컨소시엄 등이 회수에 신경을 쓰고 있다. 금융회사 투자에 특화된 곳들이 아니고, 펀드 만기도 고려해야 한다. 투자금액이 상대적으로 많지는 않지만 교보생명에 투자한 IMM로즈골드2호 사모펀드(PEF) 만기가 2019년이다. 어피니티도 교보생명이 3호 PEF의 마지막 투자 포트폴리오인 터라 본격적인 투자회수를 검토해야 한다. 회사 측이나 대주주와 관계가 뒤틀어진 것은 아니지만 코세어 등 1차 FI들보다는 조금 더 적극적인 모습이다. 풋옵션도 그대로 보유하고 있다. 이번에 어떤 식으로든 '탈출방안'(Exit)이 모색되지 않으면 "교보생명에 물렸다"는 투자업계의 우려가 현실화될 수 있다.

어피니티 컨소시엄은 당초 2015년까지 IPO를 통해 회수 완료할 계획이었으나 진행되지 못했다. 회사와 내년까지 기한을 늦추기로 합의했다. 컨소시엄 구성원들은 지분 개별 매각 제한이 최근 풀렸음에도 움직임을 같이 하고 있다. 경영권 매각 추진 시 유리한 고지를 선점하는데 도움이 될 것이란 판단이다. 교보생명의 컨설팅 의뢰도 FI들의 요청으로 이뤄졌다.

양 쪽이 원하는 투자회수 수준도 다를 수밖에 없다.

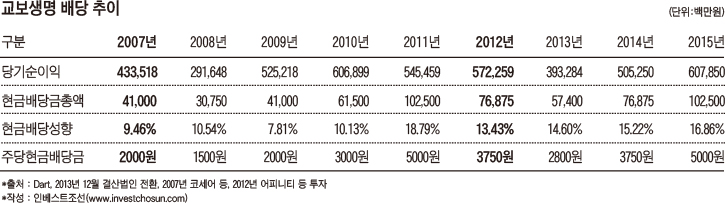

교보생명은 2007년 이래 7.8%~18.8% 수준의 현금배당성향을 보이고 있다. 적을 때는 300억원, 많을 때는 1000억원 이상을 배당에 사용했다.

-

코세어와 핀벤처스는 매년 46억~155억원의 현금배당금을 받아갔다. 투자금에 비해 썩 만족스러운 수익률이라고 보기는 어렵다. 그러나 이들은 투자 당시 별도의 차입을 하지 않은 것으로 알려졌다. 배당금이 그대로 수익으로 인식된다. 현재 상황에선 투자 당시 기대한 수익률을 맞출 가능성은 크지 않지만, 그렇다고 큰 손해를 입었다고 보기도 어렵다.

반면 어피니티와 IMM PE, 베어링PEA는 모두 인수금융을 활용했다. 수 차례 리파이낸싱과 차입형 자본재구조화(Leveraged Recapitalization)를 거치면서 금리를 낮추고 일부 조기 투자회수도 성공했다. 그러나 5000억원대로 늘어난 텀론(Term Loan)은 부담스러울 수밖에 없다. 인수금융 금리는 4% 초반이다. 매년 받아간 배당금은 112억~200억원 수준이다.

투자 원가도 차이가 난다. 코세어 등은 2007년 유상증자 및 신창재 회장 특수관계인 지분 인수에 참여하는 방식으로 투자에 나섰다. 당시 신주 발행 가액은 18만5000원이었다. 어피니티 컨소시엄의 주당 투자금액은 24만5000원이다.

FI들의 지분이 합해지면 더 큰 목소리를 낼 수 있다. 어피니티와 코세어 모두 연합 구도 형성이 전혀 불가능한 것은 아니라는 입장으로 알려졌다. 그러나 이처럼 처한 상황이 다르고, 회사를 압박한다 해도 뚜렷한 해결책이 나올지는 미지수라 당장 손을 잡을 가능성은 크지 않다는 평가다. 오히려 투자회수라는 목표가 같기 때문에 잠재적 경쟁자로 볼 수도 있다.

PEF 업계 관계자는 “코세어 측은 컨설팅 결과와 어피니티 컨소시엄의 움직임을 살펴 회수 전략을 짜야 하고, 어피니티 컨소시엄은 코세어 등이 낮은 가격에 먼저 선수를 칠 수 있어 신경 쓰일 수밖에 없다”며 “당분간 두 컨소시엄의 눈치싸움이 벌어질 가능성이 크다”고 말했다.

-

[인베스트조선 유료서비스 2016년 11월 06일 09:40 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기