시장 금리 상승 은행주엔 '호재'임에도 불구

정국 불안, 외국인 이탈, 보험자회사 부담 등 배경

-

미국 대통령 트럼프 당선의 여파로 전 세계 시장금리가 치솟으며 은행주들의 주가가 탄력을 받고 있지만, 국내 은행주만은 침묵을 지키고 있다. 금리 상승의 대표적인 수혜자지만 정국 불안과 외국인 투자자 이탈, 보험자회사 지원 부담 등이 겹친 까닭이다.

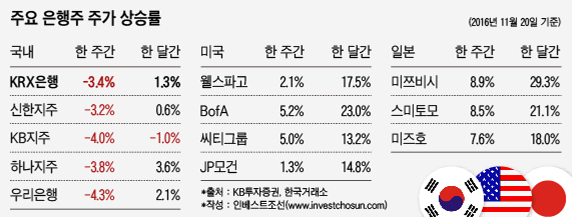

지난주 한국거래소 은행지수(KRX은행)은 3.4% 하락했다. 신한금융지주·KB지주 등 4대 은행·금융지주를 비롯해 대부분의 은행주가 최대 4%대 낙폭을 보였다. 평균 주가순자산비율(PBR)은 0.49배로 미국, 유럽, 중국은 물론 일본(평균 0.7배) 보다도 크게 낮은 수준에 머물렀다.

주요 선진국 증시의 은행주는 이렇지 않았다. 미국에서는 뱅크오브아메리카(BofA)와 씨티그룹이 나란히 한 주간 5%씩 오르는 등 평균 3~4%대 상승폭을 보였다. 일본 은행주의 흐름은 더 강했다. 미쯔비시, 스미토모, 미즈호 등 주요 은행이 모두 한 주간 8%나 주가가 올랐다.

-

글로벌 은행 주가가 강세를 보이는 까닭은 시장 금리가 크게 오르고 있기 때문이다. 11월 미국 대통령 선거 이후 미국 국채 10년물 금리는 선거 직전 1.85%에서 최근 2.28%로 43bp(0.43%)나 상승했다. 트럼프 대통령 당선자가 내건 경제정책이 '재정정책 확대'이기 때문이다. 국채 공급 증가와 인플레이션 우려가 시장금리를 끌어올렸다.

시장금리가 오르면 순이자마진(NIM)이 오르는 등의 효과로 인해 은행의 실적 개선에 도움이 된다.

이 때문에 주요 증시 은행주는 최근 일주일은 물론, 최근 한달 동안 주가가 급등했다. 미국은 평균 15%, 일본은 평균 25% 은행주 주가가 올랐고, 그간 부실 우려로 고전을 면치 못한 유럽 은행주도 강세를 보였다.

국내 은행주의 최근 한달간 상승폭은 1.3%(KRX은행 기준)으로 이에 크게 미치지 못한다. 이로 인해 일본 은행과 국내 은행과의 밸류에이션(가치) 격차가 커졌다. 이전까지는 평균 PBR이 0.5배 안팎으로 비슷했지만, 이제는 30% 이상 차이가 나게 된 것이다.

이런 배경에 대해 금융시장 관계자들은 여러 해석을 내놓고 있다. 우선 국내 증시가 전반적으로 약세를 보이고 있는 점이 꼽힌다. 트럼프 당선 이후 보름간 1조5000억원의 외국인 자금이 국내 증시를 빠져나갔다. 수급이 불안해지며 KRX은행은 물론 코스피지수 자체가 약세를 보이고 있다. 전문가들은 앞으로 단기간 내 1조원가량의 외국인 자금이 더 빠져나갈 것으로 내다보고 있다.

보험 계열사 회계안정성 우려도 한 몫했다는 분석이다. 국내 은행계열 지주사들은 대부분 생명보험사를 계열사로 거느리고 있다. IFRS17(IFRS4 2단계)이 도입되면 부채 평가 기준이 시가 평가로 바뀌며 고금리 저축성 상품을 대거 판매한 국내 생보사들의 자본이 크게 줄어들 수 있다.

특히 국내 생보사들은 IFRS17에 대한 대비가 미진하다는 지적이 많다. 유럽은 올해 이미 IFRS17의 전 단계라고 할 수 있는 '솔벤시2'(Solvency2)를 도입했고, 미국과 일본은 감독기준을 통해 부채시가평가를 진행하고 있다. 국내 생보사 자본 부실화가 현실화되면 은행 및 지주에 부담이 될 수 있다는 우려가 제기되고 있다.

국내 정국 불안에서 원인을 찾는 시각도 있다. 한진그룹, 롯데그룹, 삼성그룹 등 산업계를 휩쓴 '최순실 게이트'가 최근 금융권으로도 번질 조짐이 보이고 있다는 것이다. 사설 정보지를 통해 '금융계 최순실 라인' 리스트가 떠도는 등 불확실성이 커진 상황이다.

한 은행 담당 연구원은 "시장 금리 상승이 은행엔 호재지만 여러 요인으로 인해 주가에는 충분히 반영되지 못하는 부분이 있다"고 말했다.

-

[인베스트조선 유료서비스 2016년 11월 23일 11:39 게재]

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기